Dlaczego akcje CD Projekt zagraniczni analitycy wyceniają nisko, a krajowi wysoko? Ekspert wyjaśnia

Początek 2024 r. zbiegł się ze spadkiem notowań CD Projektu poniżej psychologicznej bariery 100 zł za papier, poziomu najniższego od 2022 r. Omawiamy niedawne wydarzenia wokół spółki i rysujemy potencjalne scenariusze na następne miesiące.

W ostatnim czasie wokół firmy zrobiło się głośno za sprawą m.in. pojawiających się rejestrze Komisji Nadzoru Finansowego (KNF) krótkich pozycji na jej akcjach. Atmosferę podgrzewają również przeciwstawne rekomendacje polskich i zagranicznych analityków oraz potencjalna data kolejnej produkcji, czyli następnej odsłony tytułu z serii Wiedźmina.

REKLAMA

Zobacz także: Wyniki CD Projekt przebijają oczekiwania analityków. Sprzedaż Phantom Liberty przekroczyła 4,3 mln kopii

Odmienne podejścia ekspertów

Przypomnijmy, że po prezentacji wyników przez CD Projekt za III kw., które okazały się być lepsze od oczekiwań, zagraniczne fundusze zaczęły ujawniać się w rejestrze krótkich pozycji KNF, a eksperci Jefferies obniżyli rekomendację dla papierów studia do „poniżej rynku”, ustalając cenę docelową dla akcji na poziomie 90 zł. Tymczasem rodzimi analitycy nie przejawiają takiego pesymizmu. W ostatniej rekomendacji BM mBanku eksperci podtrzymali rekomendację „kupuj”, ustalając cenę docelową papieru na 152 zł. W przypadku Santandera rekomendacja nadal brzmi „przeważaj”, a cena docelowa to 178 zł. Pozytywne nastawienie do spółki utrzymują też analitycy DM BOŚ, których fundamentalna rekomendacja brzmi „kupuj”.

Notowania CD Projektu w ciągu ostatnich 12 miesięcy

„Różnice między wycenami polskich i zagranicznych analityków często wynikają z ich podejścia. Przy analizach polscy eksperci patrzą w długim horyzoncie czasowym, nawet i 10 lat, biorąc pod uwagę założenia długoterminowej strategii CD Projektu. Tymczasem zagraniczni eksperci często biorą pod uwagę maksymalnie okres trzech lat, przez co w przypadku studia wycena jest niższa” mówi nam chcący zachować anonimowość analityk. Widać więc, że w obu przypadkach wpływ spodziewanej premiery kolejnego tytułu w 2026 r. będzie różny.

Zobacz także: Ekstremalne rekomendacje dla CD Projekt. Tego samego dnia zagraniczna instytucja wycenia spółkę na 9 mld zł, a polska na 18 mld zł

Argumenty funduszy grających na spadki

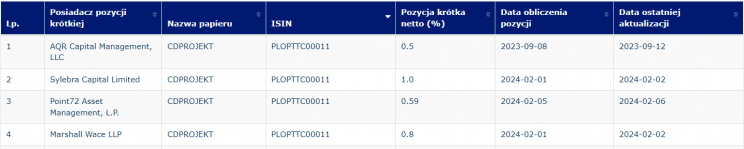

Przyjrzeliśmy się także temu, na co zwracać mogą uwagę podmioty zajmujące krótkie pozycje na akcjach CD Projektu. W tym wypadku powody mogą być zarówno fundamentalne, jak i techniczne. Zaznaczyć trzeba, że w poniższym rejestrze widnieją jedynie pozycje przekraczające 0,5 proc. akcji.

„Fundusze shortujące akcje CD Projektu mają ku temu kilka argumentów. Studio jest za górką wynikową, bo przychody z aktualnego portfela gier będą w następnych miesiącach spadać. Następna premiera dużej gry, czyli kolejnego Wiedźmina, nastąpi najwcześniej w 2026 r. Trzeba też pamiętać, że dla funduszy jest to technicznie idealny podmiot do shortowania, ponieważ akcje CD Projektu są bardzo płynne, a zmienność notowań jest duża” uzupełnia ekspert.

Krótkie pozycje dotyczące papierów CD Projektu

Źródło: KNF

Dla wspomnianych funduszy krótkie pozycje mogą być również zabezpieczeniem tych zawartych na dłuższy termin. Przyglądając się zagranicznym podmiotom z branży widać, że do momentu publikacji wyników za kwartał zakończony w grudniu, dobrze radziły sobie notowania Take-Two Interactive. Porównując jednak oba podmioty, polskie studio nie wygląda na złą inwestycję.

„Uważam, że przejęcie Zengi przez Take-Two im ciąży, co widać po wskaźniku cash-flow. Na korzyść CD Projektu w porównaniu z Take-Two przemawia również potencjalnie przyspieszony cykl produkcyjny. Przy aktualnym zespole (750 programistów, a do jednej dużej produkcji potrzeba około 400) wydaje się, że CD Projekt jest w stanie realizować równolegle dwa duże projekty, dzięki czemu premiery gier mogą nastąpić co trzy lata, podczas gdy w przypadku Take-Two nadal jest to około sześciu lat. Czynników wzrostu jest dużo i dla długoterminowych inwestorów może to być dobry moment na zaangażowanie się” mówi nam inny ekspert. Co warto dodać, na początku lutego CD Projekt podał, że zatrudnił dodatkowe osoby w studiach znajdujących się w USA i Kanadzie, które pracować mają nad Projektem Orion, czyli kolejną grą osadzoną w świecie Cyberpunka 2077.

Zobacz także: Akcje CD Projekt najniżej od 2022 roku. Piąty zagraniczny fundusz zajął krótką pozycję i liczy na spadek akcji producenta gier

Najlepszy moment na przejęcie

Temat potencjalnej akwizycji CD Projektu przez zagraniczny podmiot pojawia się w przestrzeni medialnej od lat. Póki co w oficjalnej komunikacji próżno szukać jakichś znaków, że do przejęcia rzeczywiście mogłoby dojść. Pod koniec 2023 r. w wywiadzie dla „Parkietu” wieloletni prezes, akcjonariusz, a obecnie członek zarządu Adam Kiciński komentował, że firma nie jest zainteresowana dołączeniem do większego projektu. Co więcej, zarząd ma cenić sobie niezależność i możliwość tworzenia gier po swojemu.

|

Tymczasem w listopadzie 2023 r. jeden z głównych akcjonariuszy i współzałożycieli Michał Kiciński zszedł poniżej progu 10 proc. posiadanych akcji studia. To, w połączeniu z planowanym przejściem Adama Kicińskiego do rady nadzorczej w 2025 r., aktualną strukturą akcjonariatu oraz atrakcyjną wyceną CD Projektu, tworzy bardzo korzystny grunt pod przejęcie.

„Jeśli ktoś miałby zainteresować się przejęciem CD Projektu, to lata 2024-2025 są do tego najlepszym momentem. W 2026 r. możliwa jest premiera kolejnego Wiedźmina, co utrudni potencjalną akwizycję. W tym biznesie jednak trzeba ułożyć się z zarządem. Uważam, że sygnał od Michała Kicińskiego i zejście poniżej progu 10 proc. akcji sugeruje, że jest skłonny sprzedać walory. Trzeba też zwrócić uwagę, że założyciele firmy przechodzą do rady nadzorczej, a nie zasiadają w zarządzie, co również może sugerować skłonność do sprzedaży. Biorąc pod uwagę strukturę akcjonariatu, aktualny kurs akcji oraz brak innych atrakcyjnych celów do przejęcia na świecie, to jest idealny moment” podkreśla ekspert.

Trzeba jednak pamiętać, że w statucie spółki zawarty jest tzw. poison pill, czyli zapisy utrudniające przejęcie firmy. Powodują one, że jeśli jakaś spółka zdecydowałaby się dokonać akwizycji, musiałaby w zasadzie ogłosić wezwanie do sprzedaży wszystkich walorów.

Zobacz także: CD Projekt chce pozostać niezależny. Twórcy Cyberpunka wierzą, że za kilka lat będą jeszcze więksi i mocniejsi

Dobrze skrojone cele pakietu motywacyjnego

Przypomnijmy, że zgodnie z celem wynikowym programu motywacyjnego na lata 2023-2026, zysk netto studia w tych latach wynieść ma 2 mld zł, a w 2024-2027 – 3 mld zł. Jeśli firma chciałaby je zrealizować, niezbędna będzie premiera kolejnej gry. Wydaje się jednak, że oprócz tego będzie potrzebna jeszcze dodatkowa zawartość.

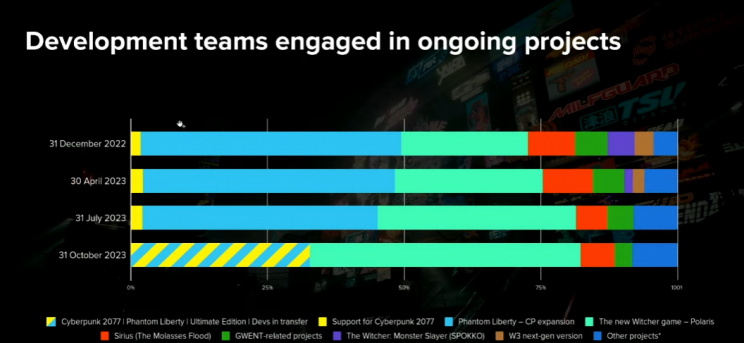

Podział pracy wśród deweloperów CD Projektu

Źródło: Spółka

„Cele finansowe z programu motywacyjnego wskazują na około 1-1,5 mld zł zysków rocznie w latach 2026-27. Żeby osiągnąć takie wyniki, niezbędne będą kolejne premiery. Analizując realizowane w tym momencie projekty widać, że najbardziej intensywne prace toczą się aktualnie nad kolejną odsłoną Wiedźmina. W tym roku ma już pracować nad nim 400 programistów, a gra ma wejść do fazy produkcyjnej. Strategia zakłada także remake Wiedźmina 1, ale do jego produkcji mają zostać wykorzystane narzędzia stworzone przy produkcji Wiedźmina 4, więc wydaje się, że też jest to tytuł, który zadebiutuje później. Cel 3 mld zł zysku netto będzie wymagał jeszcze jakiegoś produktu” podsumowuje ekspert.