5 pomysłów jak chronić oszczędności przed rosnącą inflacją

Inflacja jest gorącym tematem ostatnich dni. Według danych Głównego Urzędu Statystycznego wskaźnik CPI za grudzień 2019 roku osiągnął poziom 3,4%. Ekonomiści uważają, że to dopiero początek i może on w 2020 roku dojść nawet do 4,5%. Narodowy Bank Polski w swoich prognozach dla inflacji zapowiada, że w I kwartale 2020 roku wskaźnik osiągnie maksymalny poziom. Sprawdzamy jakie są sposoby, aby uchronić się przez zbyt wysoką inflacją.

Prezes NBP Adam Glapiński stwierdził, że inflacja wzrasta jedynie przejściowo. Ocenił, że inflacja CPI w styczniu może sięgnąć 3,6%, a w lutym ok. 3,8%. Nie widzi on na razie powodów, aby zmieniać stopy procentowe i zapowiada pozostawienie ich na tym samym poziomie do 2022 roku. Przypomnijmy, że stopy procentowe NBP kształtują się obecnie na poziomie 1.5%, a to oznacza, że w rozpoczętym 2020 roku oszczędności w banku będą średnio rzecz biorąc realnie tracić na wartości i warto się przed tym bronić.

REKLAMA

- Przewidujemy wzrost inflacji w I-II kwartale i potem obniżenie wskaźnika inflacji - powiedział Adam Glapiński podczas konferencji po posiedzeniu RPP.

Dlatego też warto się zastanowić co robić z pieniędzmi w warunkach podwyższonej inflacji.

Zobacz także: Będzie jeszcze drożej? Inflacja w Polsce w grudniu wyniosła 3,4%, a to najwyższy poziom od października 2012 roku

1. Unikaj obligacji skarbowych indeksowanych inflacją

W czerwcu 2019 roku wskaźnik CPI przekroczył cel inflacyjny NBP, czyli 2,5%. Już wtedy pisaliśmy, że posiadanie obligacji Skarbu Państwu nie daje realnie zysków. Wynika to z niskiego oprocentowania, które nie zostało do tej pory zmienione. Generalna zasada związana z obligacjami skarbowymi jest taka, że należy unikać tych indeksowanych inflacją. Historycznie rzecz biorąc dużo lepszym wskaźnikiem indeksującym jest WIBOR + marża.

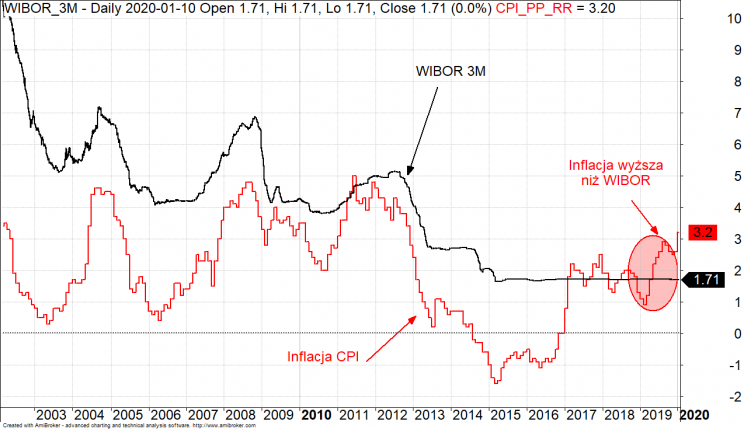

WIBOR 3M (kolor czarny) vs Inflacja CPI (czerwony) lata 2002 - 2020

Przez ostatnie 18 lat w większości okresów WIBOR przekraczał poziom inflacji. Ostatni rok pokazuje jednak, że ta zasada nie jest żelazna. W tym momencie, przejściowo do momentu podwyżek stóp procentowych lub spadku inflacji, dużo lepszym instrumentem jest obligacja indeksowana inflacją z pewnym zastrzeżeniem. Warto bowiem pamiętać o tym, że indeksacja obligacji jest opóźniona.

Mamy 4 rodzaje papierów dłużnych, które są indeksowane inflacją: 4-letnie, 6-letnie rodzinne, 10-letnie oraz 12-letnie rodzinne. Ich oprocentowanie znajduje się w przedziale 2,4%-3,2%. To oznacza, że żadne z nich nie przekracza obecnego poziomu inflacji. Dlatego inwestowanie w te rodzaje obligacji nie daje inwestorom realnego zysku. Do tego dochodzi konieczność zapłaty podatku od generowanych przez obligacje odsetek…

Zainteresowanie „bezpiecznymi” papierami dłużnymi może zdecydowanie maleć w najbliższych kwartałach, ze względu na wzrost inflacji powyżej celu wyznaczonego przez NBP.

Zobacz także: Inflacja zjada zyski z detalicznych obligacji Skarbu Państwa

2. Pomyśl o obligacjach o wyższej rentowności

Jak radzi portal Pure Financial, kiedy inflacja znacznie przekracza poziom oprocentowania obligacji skarbowych, warto pomyśleć o obligacjach korporacyjnych. Papiery dłużne o wysokiej rentowności czy obligacje rynków wschodzących mogą zapewnić lepszą ochronę przed przyszłą inflacją.

Warto wybrać takie obligacje, które są oprocentowanie zmiennie. To znaczy, że realna wysokość odsetek pozostaje mniej więcej stała. W przypadku papierów dłużnych o stałym kuponie, realny dochód zmienia się wraz z wysokością inflacji.

Zobacz także: 2 mld zł są warte obligacje KGHM wprowadzone do obrotu na Catalyst. Już widać zainteresowanie nimi na rynku wtórnym

3. Nie tylko obligacje, ale też akcje dywidendowe

Przejście z obligacji na akcje może również stanowić doskonałe zabezpieczenie przed wzrostem inflacji. Warto pomyśleć o spółkach, które regularnie wypłacają dywidendę. Ostatnio pisaliśmy o tym, że obecnie na polskiej giełdzie mamy wyjątkowo atrakcyjną sytuację, gdzie stopa dywidendy utrzymuje się na stałym poziomie 4%.

Według danych, coraz więcej spółek notowanych na polskiej giełdzie wypłaca regularnie dywidendy. Co ciekawe, aż 80 firm z warszawskiej giełdy dzieli się zyskami od ponad 5 lat, a 31 z nich – od 10 lat lub dłużej. Warto zastanowić się nad budową zdywersyfikowanego portfela spółek dywidendowych w tym roku.

Zobacz także: Wysokie dywidendy, wezwania i wyceny pokazują, że polskie akcje są tanie

4. Inwestycje na rynku surowców

Kolejnym sposobem na ucieczkę przed inflacją, jak radzi serwis Pure Financial, jest inwestowanie w towary m.in. surowce. Ogólnie uważa się, że towary rosną w warunkach inflacyjnych. Przykładem na potwierdzenie tej tezy jest wysokość inflacji w latach 70. w USA. Ceny ropy wzrosły, ceny złota wzrosły, a inflacja była na bardzo wysokim poziomie. Warto jednak pamiętać, że ogólnie rzecz biorąc dzielimy surowce na konsumpcyjne oraz inwestycyjne. W zależności od tego co jest źródłem inflacji inne surowce mogą zyskiwać na wartości.

Jednym z klasycznych i powszechnie uznanych zabezpieczeń przed inflacją na rynku surowców jest król metali. Obecnie złoto w polskiej walucie jest notowane najwyżej w historii, a jego cena jest blisko poziomu 6 tys. zł. Podobnie jest z ceną tego surowca w USD – ponad 1550 USD.

Zobacz także: Pallad droższy niż złoto, to inwestycyjny hit ostatniej dekady na rynku metali

5. Nieruchomości

Nieruchomości mogą też być zabezpieczeniem przed inflacją. Dodatkowo, jeśli ktoś posiada nieruchomość na wynajem, może podwyższyć czynsz przy obecnych warunkach inflacyjnych. Ta zdolność do zwiększania przyszłych przepływów pieniężnych zapewnia zabezpieczenie przed inflacją, jeśli koszty utrzymania proporcjonalnie wzrosną. Mówimy tutaj jednak o inwestycjach o znacznej kwocie, które często trzeba wspierać kredytem.