Prognozy dla inflacji i stóp procentowych w Polsce w 2022 roku

Od października 2021 roku główna stopa procentowa wzrosła już o 215 pb, ale prezes NBP zapowiada szczyt inflacji w II kwartale br. Ekonomiści spodziewają się dalszych podwyżek stóp.

„Drzwi do dalszych podwyżek na każdym posiedzeniu są otwarte, a RPP jest w cyklu zacieśnienia. Szacunek stopy docelowej pozostawiamy na 4%” - napisali ekonomiści mBanku po wtorkowej decyzji Rady Polityki Pieniężnej (RPP) o czwartej już podwyżce stóp procentowych.

REKLAMA

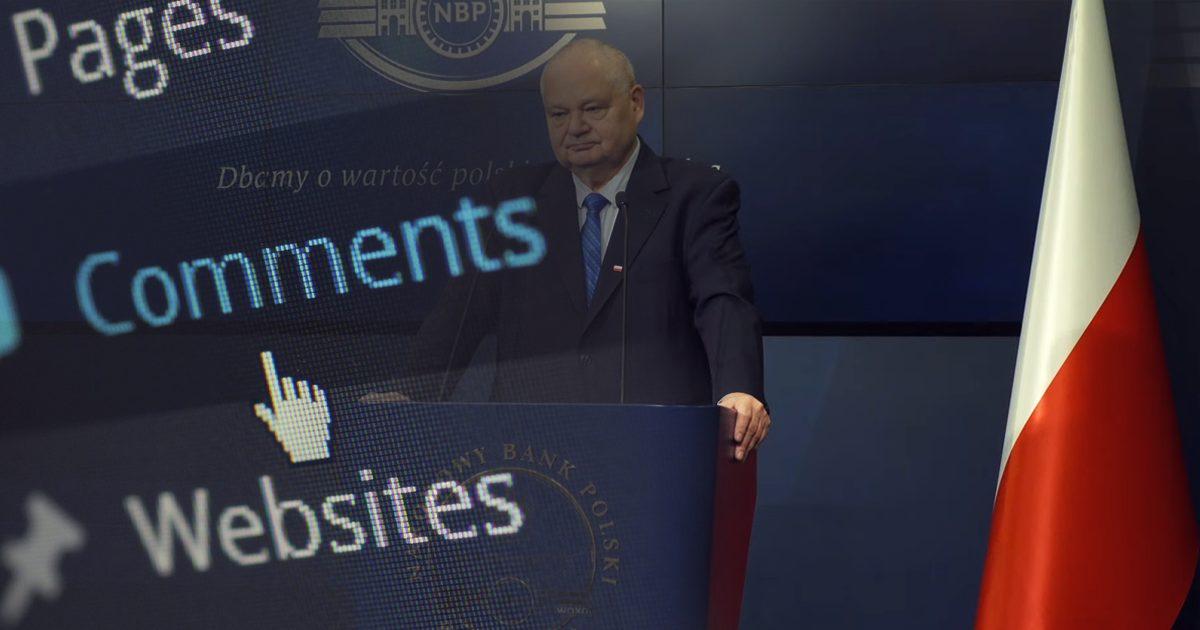

Podczas przyspieszonego, jednodniowego posiedzenia stopa referencyjna została podniesiona do poziomu 2,25%. Komunikat członków RPP oraz wypowiedzi Adama Glapińskiego, prezesa NBP mogą sugerować kolejną podwyżkę stóp jeszcze w przyszłym miesiącu. Kolejne posiedzenie jest zaplanowane na 8 lutego.

Po dzisiejszej konferencji (jeszcze trwa, ale raz kozie śmierć) 50pb w lutym, pewnie kolejne na projekcji marcowej. Szacunek stopy docelowej Prezesa powinien studzić zapędy podwyżek prognoz stóp powyżej 4%. https://t.co/qCIvzZU3Td

— mBank Research (@mbank_research) January 5, 2022

Nie tylko bank centralny reaguje na wysoką inflację. Działania podjął również rząd wprowadzając od stycznia tzw. tarczę antyinflacyjną, która zakłada m.in. obniżenie akcyzy na paliwo. W przyszłym tygodniu zostanie przedstawiona tarcza antyinflacyjna 2.0, która ma zostać wdrożona od 1 lutego.

„W przyszłym tygodniu ogłosimy Tarczę Antyinflacyjną 2.0. Bardzo ważną decyzją będzie kolejna obniżka podatków. Zdecydowałem, że obniżymy stawkę VAT na paliwa z 23% na 8%, co przełoży się na obniżkę ceny litra benzyny i diesla na stacji od 60 gr do 70 gr. Cena powinna spaść do około 5 zł” - zapowiedział premier, Mateusz Morawiecki.

Zobacz także: Prezes NBP Adam Glapiński: nie chcemy dusić inflacji za cenę wysokiego bezrobocia

Hamowanie inflacji według polskiego banku centralnego

Podwyższanie stóp procentowych w Polsce to bezpośrednia odpowiedź na rosnącą inflację w 2021 roku. Szczyt został osiągnięty w ostatnim miesiącu, ponieważ według szacunkowych danych GUS za grudzień wyniosła ona 8,6%. Członkowie RPP nie czekali na tę informację, tylko podjęli decyzję znając oficjalne dane jeszcze za listopad. Tego też spodziewał się rynek.

„Decyzje Rady w kolejnych miesiącach będą nadal nakierowane na obniżenie inflacji do poziomu zgodnego z celem inflacyjnym NBP w średnim okresie, przy uwzględnieniu kształtowania się sytuacji koniunkturalnej, tak aby zapewnić średniookresową stabilność cen, a jednocześnie wspierać zrównoważony wzrost gospodarczy po globalnym szoku pandemicznym. Ocena Rady dotycząca skali łącznego zacieśnienia monetarnego niezbędnego dla realizacji powyższych celów będzie uwzględniała napływające informacje dotyczące perspektyw inflacji oraz wzrostu gospodarczego, w tym perspektyw sytuacji na rynku pracy” – argumentowano w komunikacie RPP.

Zobacz także: Szacunkowa inflacja za grudzień 2021 w Polsce wyniosła prawie 9%

Jak sytuację ocenił Adam Glapiński? Podczas środowej konferencji prasowej prezes NBP podkreślił, że obniżanie inflacji nie może odbywać się kosztem wysokiego bezrobocia. W I kwartale br. nastąpi chwilowe obniżenie inflacji, wynikające z wprowadzenia tarczy antyinflacyjnej. Z kolei w II kwartale inflacja ma osiągnąć swój szczyt (8%) mniej więcej w połowie roku.

Rynek spodziewa się kolejnych podwyżek

Jak ocenili ekonomiści mBanku, już na lutowym posiedzeniu stopy procentowe mogą być wyższe o kolejne 50 pb. Ekonomiści Banku Pekao widzą natomiast perspektywy na podwyżkę jeszcze o co najmniej 100 pb, oczywiście wysokość będzie uzależniona od dalszych perspektyw inflacyjnych.

RPP podwyższyła stopy procentowe o 50 pb, zgodnie z oczekiwaniami. O 16:30 komunikat, w którym nie zmieni się naszym zdaniem zbyt wiele. Kolejne decyzje uzależnione od danych i perspektyw inflacyjnych, a te pozwolą RPP podwyższyć stopy procentowe jeszcze o ponad 100 pb. pic.twitter.com/VTzcT8szGi

— Analizy Pekao (@Pekao_Analizy) January 4, 2022

Aktualnie stopy procentowe są najwyższe od 7 lat i nie jest to dobra wiadomość dla kredytobiorców, ponieważ zwiększy im się miesięczna kwota płatności. Wynika to z wyższej stawki WIBOR, czyli wysokości oprocentowania kredytu. Na swoim Twitterze przybliżoną symulację wzrostu rat kredytów przedstawił Tomasz Narkun.

RPP podwyższyła stopy procentowe, referencyjna w górę o 50 pb do 2,25 proc. Ile więcej wyniesie rata kredytu wziętego w zeszłym roku przed podwyżkami (25 lat, marża 2.3):

— Tomek Narkun (@NarkunTomasz) January 4, 2022

200.000 +220 zł

320.000 +330 zł

400.000 +437 zł

500.000 +548 zł

700.000 +765 zł

Przemysław Kwiecień, główny ekonomista XTB, wskazuje kilka skutków wyższych stóp procentowych. Po pierwsze, ludzie zaczną wracać z pieniędzmi do banków, ponieważ będą uważać to za zabezpieczenie swoich środków finansowych. Po drugie, banki odnotują lepsze wyniki, ze względu na marżę depozytową. Od decyzji RPP, indeks WIG-Banki jest na małym minusie. Po trzecie, zmniejszony będzie popyt na mieszkania za gotówkę, a tym bardziej za kredyt.

Kiedyś zmiana stóp o 50bps to było "coś". Dziś jest to ruch "bez fajerwerków". Jak bardzo wzrosną stopy? Zapraszam do komentarza po decyzji:https://t.co/60WAvDGNTy

— Przemysław Kwiecień (@PrzemekSNR) January 4, 2022

Czy Polacy udźwigną podwyżki stóp?

Zdaniem ekonomistów PKO BP, polskie gospodarstwa domowe udźwigną cykl podwyżek stóp, nawet taki dość drastyczny. Stwierdzili oni w swoim raporcie:

„Postanowiliśmy przeanalizować wrażliwość polskich gospodarstw domowych na normalizację krajowej polityki pieniężnej. [...] Wyniki naszych projekcji pokazują, że polskie gospodarstwa domowe cechuje wysoka zdolność do poradzenia sobie ze wzrostem kosztu obsługi zadłużenia, zarówno w porównaniu z wcześniejszymi epizodami wzrostu stóp w Polsce, jak i z obecną sytuacją w innych europejskich gospodarkach.

Oszacowaliśmy koszty obsługi zadłużenia kredytowego gosp. domowych w 2022 w dwóch scenariuszach wzrostu stóp NBP. [...] Nawet w „szokowym” scenariuszu wzrostu stóp o 200 pb koszty obsługi kredytu w relacji do dochodu do dyspozycji wzrosłyby zaledwie o 0,36 pp do 4,1%, a więc byłyby niewiele wyższe, niż przed pandemią i znacznie, niższe niż w szczycie obciążenia kosztami obsługi zadłużenia niemal dekadę temu. Innymi słowy, nawet w scenariuszu dość drastycznej normalizacji polityki pieniężnej NBP nie należy oczekiwać z tego tytułu w 2022 istotnego osłabienia dynamiki popytu konsumpcyjnego lub znacznego pogorszenia jakości portfela kredytowego w segmencie gospodarstw domowych.

Kluczowym czynnikiem ograniczającym wrażliwość gospodarstw domowych na podwyżki stóp procentowych jest silny wzrost dochodów. W naszej analizie przyjmujemy, że w latach 2021-2022 dochody rozporządzalne rosną o 6% rocznie, a więc w tempie zbliżonym do obserwowanego w latach 2017-2019. Biorąc pod uwagę silnie wzrostowy trend płac oraz skutki Polskiego Ładu, faktyczny wzrost dochodów może się okazać większy, szczególnie dla najmniej zamożnych gospodarstw domowych.

Ważnym czynnikiem determinującym wrażliwość gospodarstw domowych na podwyżki stóp jest skala ich zadłużenia. Pomimo boomu gospodarczego i długiego okresu stabilnie niskich stóp procentowych przed pandemią, dynamika kredytów dla gospodarstw domowych była umiarkowana. Podczas pandemii dynamika akcji kredytowej nadal słabła, mimo obniżki stóp niemal do zera w 1h20. Relacja zadłużenia kredytowego gospodarstw domowych do ich dochodów do dyspozycji spadła z 48,9% na koniec 2019 do 46,4% w 1q21. Zdelewarowanie gospodarstw domowych zmniejszyło ich wrażliwość na podwyżki stóp. W naszej analizie zakładamy, że zadłużenie gospodarstw domowych w trakcie 2022 wzrośnie o blisko 7%, podobnie jak w tym roku.

Istotny wpływ na zdolność gospodarstw domowych do obsługi zobowiązań mają ich oszczędności/aktywa. Wymuszone oszczędności z czasu pandemii stanowią dodatkowy bufor bezpieczeństwa dla zdolności kredytobiorców do obsługi zadłużenia. Bufor ten jest doskonale widoczny w gwałtownym wzroście aktywów finansowych gospodarstw domowych, których wartość w 1q21 przekroczyła 110% PKB”.