Rząd zaczyna konkurować z bankami o oszczędności. Polacy wybiorą lokaty terminowe czy nowe obligacje Skarbu Państwa?

Banki zaczynają kusić wyższym oprocentowaniem lokat, natomiast Skarb Państwa oferuje papiery dłużne oparte o stopę referencyjną NBP. Nasila się walka o oszczędności polaków pomiędzy rządem, a sektorem finansowym.

13,9% - tyle wyniosła inflacja według wstępnych danych Głównego Urzędu Statystycznego. Oficjalny odczyt poznamy w przyszłym tygodniu, jednak Polacy cały czas zastanawiają się jak oszczędzać, aby pokonać taki wzrost cen w kraju. Powoli z odpowiedzią zaczynają przychodzić banki, które wreszcie zaczęły podnosić oprocentowanie lokat. Niektóre z nich zaczęły sięgać 6%. Coraz większe zainteresowanie tą formą oszczędzania widać po najnowszych danych NBP za kwiecień. Wynika z nich, że saldo lokat bankowych wzrosło w tym okresie o 9,5 mld zł i był to rekord od 2008 roku.

REKLAMA

Zobacz także: Nawet 6% na rok! Najlepsze lokaty bankowe - czerwiec 2022

Skoro banki podnoszą oprocentowanie lokat, to Ministerstwo Finansów również postanowiło odpowiedzieć na problem inflacyjny. Aby zachęcić Polaków do lokowania swoich oszczędności w papiery dłużne, od czerwca zaoferowano dwa nowe rodzaje obligacji. Mowa o rocznych i dwuletnich papierach, które oferują oprocentowanie oparte o stopę referencyjną NBP. Co najważniejsze, wraz ze wzrostem stóp procentowych w Polsce, będzie również rosnąć oprocentowanie papierów dłużnych. W tym przypadku obligatariusze mają świadomość, że wciąż jesteśmy w cyklu podwyżek stóp procentowych, a to oznacza wyższe oprocentowanie obligacji skarbowych.

Pytanie, która forma pozwoli na skuteczniejszą ochronę oszczędności przed inflacją. Odpowiedź nie jest jednoznaczna. „(…) można szacować, że nowe papiery roczne i dwuletnie mogą uchronić nasze oszczędności przed inflacją na poziomie około 5,5%. To i dużo i mało. Oferta ta jest lepsza niż to czym kusi większość bankowych depozytów. Z drugiej strony wg projekcji przygotowanej przez analityków NBP w ciągu najbliższych 12 miesięcy ceny dóbr i usług (inflacja) pójdą w górę o 10,2%. Dopiero kolejny rok ma przynieść inflację na poziomie 4,4%. Spełnienie się tych wszystkich prognoz oznaczałoby, że ani oferowane przez rząd w czerwcu obligacje roczne, ani dwuletnie nie uchronią w pełni kapitału przed destrukcyjnym działaniem inflacji. Tak przynajmniej sugerują dziś formułowane przewidywania” – napisał Bartosz Turek, główny analityk HRE Investments.

Zobacz także: Nawet 6% na rok! Najlepsze lokaty bankowe - czerwiec 2022

Lokaty stają się atrakcyjniejsze

Na początku maja premier Morawiecki zaapelował do banków, że czas podnieść oprocentowanie depozytów. W jego ocenie zachowanie instytucji finansowych jest niedopuszczalne, ponieważ wyższe stopy procentowe nie powinny oznaczać bierności w zakresie oprocentowania lokat. Na pytanie jak premier zamierza wpłynąć na sektor bankowy, odpowiedział, że perswazją.

Można zaśmiać się, że perswazja nie była wcale taka nieudana. Banki podnoszą oprocentowanie oferowanych lokat i widzimy po danych z NBP, że Polacy coraz chętniej interesują się depozytami, wycofując pieniądze z klasycznych kont oszczędnościowych. Przygotowaliśmy niedawno zestawienie najwyżej oprocentowanych lokat, jakie zaoferowały banki w czerwcu. Prym wiedzie Bank Pekao, który ma w swojej ofercie aż 3 depozyty oprocentowane na 6%. Ich terminy to 12 oraz 36 miesięcy. Podobnie wysokie oprocentowanie, bo na 5,90% jest dostępne w neoBanku na 12 miesięcy.

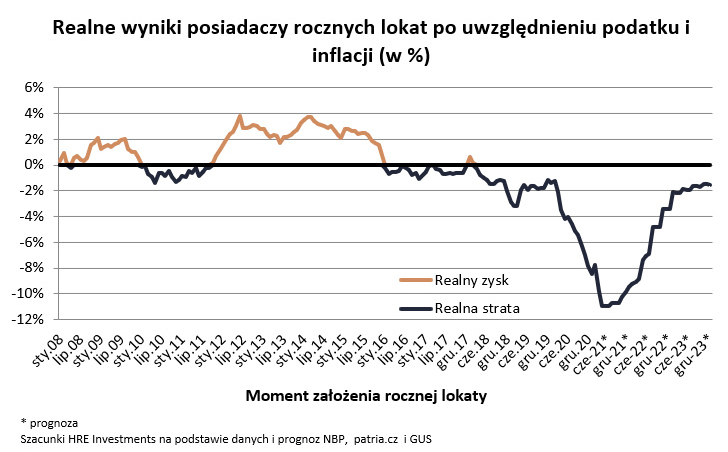

Jednak czy przy obecnym poziomie inflacji, lokaty są w stanie ochronić nasze oszczędności? „Wyższe oprocentowanie lokat wciąż nie daje szans na skuteczne przeciwstawienie się skutkom inflacji. Ta za rok – wg ostatniej projekcji inflacji przygotowanej przez analityków NBP – wynieść ma 10,2%. To znaczy, że musielibyśmy dziś założyć lokatę oprocentowaną na 12,6%, aby za rok, po potrąceniu podatku od zysków kapitałowych, zarobić na naszych oszczędnościach tyle, ile inflacja pochłonie siły nabywczej kapitału. Takich lokat na rynku po prostu nie ma” – wskazuje Bartosz Turek.

Źródło: HRE Investments

Mimo to Polacy w poszukiwaniu jakiejkolwiek ochrony, będą decydować się na depozyty bankowe. Najczęściej wybierają oni 3- bądź 6-miesięczne lokaty. W przypadku wyboru tej formy oszczędzania warto zwrócić uwagę również na takie parametry jak minimalna wysokość wpłaty, czy obejmuje ona tylko nowe środki, oraz jak zmienia się oprocentowanie przy wyborze 3-, 6- czy 12-miesięcznej długości oszczędzania.

Mimo że trwa cykl podwyżek stóp procentowych, wcale nie oznacza, że banki będą w kolejnych miesiącach decydować się na dalsze zwiększanie oprocentowanie lokat. Może to być chwilowa reakcja na wcześniej wspomniane słowa Mateusza Morawieckiego.

Zobacz także: Średnie oprocentowanie kredytu hipotecznego w Polsce przekroczyło 6.5%, a liczba czynnych umów kredytowych wynosi ponad 2.5 mln, wynika z danych ZBP

Nowe obligacje będą atrakcyjne przy zacieśnianiu polityki pieniężnej

Można odnieść wrażenie, że na kolejną podwyżkę stóp procentowych czekają osoby zainteresowane nowymi papierami dłużnymi od Skarbu Państwa. Bo właśnie obligacje roczne i 2-letnie oferują oprocentowanie oparte o stopę referencyjną NBP. Jeszcze jest ona na poziomie 5,25%, jednak większość ekonomistów zakłada, że już 8 czerwca zobaczymy 6%.

Na ten moment oprocentowanie nowych obligacji wygląda tak:

- obligacje roczne: 5,25 % w skali roku, w pierwszym miesięcznym okresie odsetkowym. W kolejnych miesięcznych okresach odsetkowych: stopa referencyjna NBP + 0,00%.

- obligacje 2-letnie: 5,50 % w skali roku, w pierwszym miesięcznym okresie odsetkowym. W kolejnych miesięcznych okresach odsetkowych: stopa referencyjna NBP + 0,25%.

Dlatego nowa oferta obligacji skarbowych stała się tak atrakcyjna dla Polaków, w szczególności będąc w cyklu podwyżek stóp procentowych. Jednak należy pamiętać jedno. Podwyżki nie będą trwać wiecznie. Gdy ustabilizuje się poziom inflacji w kraju, RPP na pewno rozpocznie obniżanie poziomu stóp.

Na ten moment jedno jest pewne – przy rosnącej inflacji, będą rosły stopy procentowe, a co za tym idzie oprocentowanie nowych papierów dłużnych. W przypadku lokat wszystko zależy od decyzji podejmowanych przez banki. Perswazja premiera wcale nie musi oznaczać, że w kolejnych miesiącach oprocentowanie lokat będzie rosło.