Warren Buffett uważa, że złoto to słaba inwestycja. Eksperci rynku metali sądzą, że nie ma racji

Złoto to przede wszystkim polisa ubezpieczeniowa na niepewną przyszłość. Tymczasem Warren Buffett lubi pokazywać, jak słabo Król Metali wypada na tle amerykańskich akcji. Czyniąc w ten sposób porównuje gruszki z jabłkami – wskazują komentatorzy.

Warren Buffett wielokrotnie w wywiadach i listach do akcjonariuszy podkreślał wyższość akcji nad złotem. Podobnie zrobił w opublikowanym w tym roku liście. „Magiczny metal, jakim jest złoto, nie ma co porównywać się jako inwestycja z siłą żywiołu amerykańskiej przedsiębiorczości reprezentowaną przez akcje” – stwierdziła wyrocznia z Omaha.

REKLAMA

Buffett pokazał, że jeśli ktoś zainwestowałby 10 tys. USD w 1942 roku w akcje z indeksu S&P500, miałby dziś majątek szacowany na 51 mln USD. A gdyby w tym samym roku tę samą sumę włożył w złoto, miałby ledwie 400 tys. USD.

Złoto jest ubezpieczeniem, a nie aktywem spekulacyjnym

Na pierwszy rzut oka trudno nie przyznać Buffettowi racji. Liczby przecież nie kłamią...

Problem w tym, że złoto nie jest typowym aktywem inwestycyjnym. Ono jest raczej przechowalnią wartości, polisą ubezpieczeniową na ciężkie czasy i tarczą chroniącą kapitał przed inflacją. Jest „bezpieczną przystanią”. Zadaniem złota nie jest wielokrotne pomnażanie majątku w szybkim tempie – zwrócił uwagę Adem Tumerkan na blogu Speculators Anonymous.

- Inwestowanie to próba przenoszenia wartości kapitału w czasie. Spekulacja to zakładanie się o przyszłość, o to że kurs akcji spółki X pójdzie w najbliższych miesiącach lub latach w górę z powodu X. Buffett wykazuje wyższość aktywów spekulacyjnych nad aktywami inwestycyjnymi, co jest postępowaniem które ma niewiele sensu. Ktoś kto chce spekulować na złocie, powinien kupować akcje spółek wydobywczych – stwierdził Tumerkan.

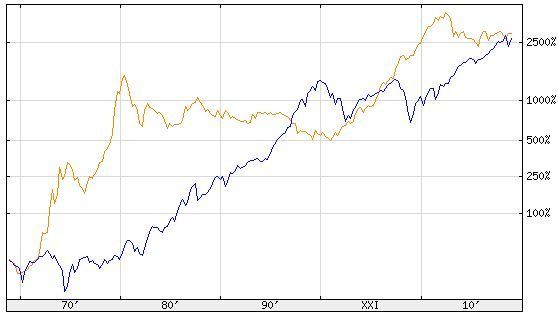

Warto też zwrócić uwagę, że Buffett w swoim przykładzie dobrał specyficzny okres. Jeśli weźmiemy pod uwagę tylko ostatnie pół wieku, to okazuje się, że... stopa zwrotu z inwestycji w złoto i indeks S&P500 jest bardzo zbliżona.

Notowania XAU/USD (linia pomarańczowa) kontra S&P500 (linia niebieska) – 50 lat

Generalnie, im bardziej wydłużamy okres, w którym porównujemy zachowanie obydwu aktywów, tym bardziej zyskują na tym akcje. W okresie ostatnich 100 lat S&P500 urósł o blisko 32 tys. %, a złoto wyceniane w USD podrożało „ledwie” o 6,1 tys. %.

Podobnej opinii co Tumerkan jest Rick Rule, prezydent firmy Sprott. W wywiadzie dla Kitco News stwierdził, że może Buffett nie potrzebuje złota w portfelu, ale przeciętny inwestor z pewnością tak.

- Gdybym był inteligentnym, sprytnym inwestorem, który zarządza kwotą blisko 400 mld USD, czyli kimś takim jak Buffett, też nie potrzebowałbym złota. Ale niestety dla świata, Buffett jest tylko jeden. Przeciętny inwestor musi mieć złoto, jako ubezpieczenie, w swoim portfelu. Złoto jest absolutnie niezbędną tarczą chroniącą przed inflacją, szaleństwem ustawodawców, a nawet przed błędnymi decyzjami na rynku akcji, bo gwarantuje stabilność – stwierdził Rick Rule.

Zobacz także: Inwestowanie w złoto fizyczne za pośrednictwem blockchain - nadchodzi rewolucja w handlu złotem

Czy Warren Buffett to po prostu… szczęściarz?

Adem Tumerkan w swoim wpisie na blogu Speculators Anonymous zwrócił również uwagę na kwestię szczęścia w inwestowaniu i regularnego bicia rynku. Podkreślił, że co roku mniej niż połowa zarządzających i inwestorów bije rynek (indeks S&P500), więc już po kilkunastu latach tych, którzy w każdym roku osiagali wynik lepszy od średniej, ostaje się niewielu. Wskazał więc na 3 fakty:

- żeby w tak długim okresie kilku dekad mieć wynik na rynku akcji w pobliżu średniej, trzeba mieć po prostu szczęście;

- trzeba także mieć początkowy kapitał na tyle duży, że umożliwia strategię „kup i trzymaj” (najlepiej – kup wtedy, gdy leje się krew),

- wiele spółek od 1942 roku zbankrutowało, tymczasem sztabka złota nigdy nie straci 100% wartości.

Czyli, konkludując, „wykręcenie” na rynku akcji w latach 1942-2018 stopy zwrotu o wiele lepszej, niż w przypadku kupienia i trzymania złota, byłoby o wiele trudniejsze, niż się na pierwszy rzut oka wydaje.

Adem Tumerkan podsumowuje: najlepiej dywersyfikować portfel i inwestować zarówno w akcje, jak i złoto. Dobrze jest zarówno inwestować, jak i spekulować. Ale nie zapominając, że podstawową zasadą pomnażania kapitału jest jego zachowywanie. Jeśli stracimy kapitał, nie będzie czego pomnażać.

Trudno o lepsze podsumowanie. Pamiętajmy, że jak bardzo zachwycająca by nie była hossa na giełdach, szwajcarscy doradcy inwestycyjni z najbardziej nobliwych banków świata zawsze rekomendują swoim klientom co najmniej 20-30% ekspozycję na złoto w portfelu. Tylko największe rekiny mogą sobie pozwolić na brak Króla Metali w kieszeni.