Grunty rolne to bezpieczna inwestycja i przystań dla kapitału, niestraszna im bessa i inflacja

Grunty rolne w USA dały zarobić 11,2% średniorocznie w ciągu 25 lat, które upłynęły w marcu 2021 roku, a w tym czasie S&P500 zyskiwał 9,6% średniorocznie, przy większej zmienności.

Gdy ceny akcji spadają, a inflacja rośnie, ziemia rolna wydaje się być atrakcyjną inwestycją. Realne aktywo, o niskiej zmienności cen, zapewnia stabilne zyski w długim okresie, wykazuje niską korelację z aktywami finansowymi. I do tego, ceny gruntów rolnych mogą korzystać na rosnących obawach o niedobór żywności i ziemi uprawnej.

REKLAMA

Ziemia rolna jako bezpieczna przystań

Według danych firmy doradczej Green Street, grunty rolne w USA odnotowały średni roczny zwrot w wysokości 11,2% w ciągu 25 lat, które upłynęły w marcu 2021 roku. Dla porównania, w tym samym okresie indeks S&P500 zyskał 9,6%, przy większej zmienności (historycznie rzecz biorąc, jego zmienność była ponad dwukrotnie wyższa, niż gruntów rolnych).

Tezę dotyczącą gruntów rolnych jako dobrej inwestycji potwierdzają obecnie dwa trendy: rosnący globalny popyt na żywność i kurcząca się podaż gruntów rolnych. W ciągu ostatnich 20 lat ponad 11 milionów akrów amerykańskich gruntów rolnych zostało utraconych na rzecz rozwoju przemysłu. Czynniki związane z klimatem, takie jak niedobór wody, również ograniczają podaż gruntów ornych. Jednocześnie oczekuje się, że do 2050 roku liczba ludności na świecie przekroczy 9 miliardów, a wydajność rolnictwa będzie musiała się podwoić, aby zaspokoić globalny popyt.

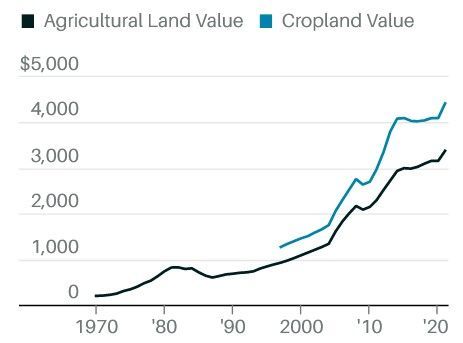

Cena ziemi rolnej w USA (USD za akr)

Źródło: Barron’s

Phil Huber, główny oficer inwestycyjny w Savant Wealth Management, mówi, że grunty rolne oferują atrakcyjną relację ryzyka i zysku oraz dywersyfikację portfela. „Grunty rolne historycznie przynosiły zyski podobne do akcji. Ale jeśli spojrzeć na niektóre z większych ostatnich korekt i bess na rynku akcji, to grunty rolne miały w tym czasie dodatnie zwroty" - podkreśla.

Największym składnikiem zysków z gruntów rolnych w przeszłości były plony, czyli niejako dochód z wynajmu. Są one dość płynnym czynnikiem, wpływającym na całkowity zwrot z inwestycji, nawet w okresach, gdy akcje są w bessie. Kolejnym czynnikiem wpływającym na zyski jest długoterminowy wzrost wartości samej ziemi.

Shonda Warner, która w 2006 roku założyła Chess Ag Full Harvest Partners - firmę zarządzającą aktywami skupiającą się na inwestycjach w rolnictwo i żywność – podkreśla, że inwestycje w ziemię rolną przynoszą inwestorom stabilne zyski. „Co więcej, ceny ziemi na ogół dobrze korelują z inflacją żywności, która jest na historycznie wysokim poziomie. Ceny wzrosły w czerwcu o 9,1% w skali roku, na podstawie indeksu cen konsumpcyjnych, co stanowi największy skok od końca 1981 roku. W środkowych stanach USA ceny gruntów rolnych rosną, a średnia wartość nieruchomości rolnej osiągnęła w 2021 roku rekordowy poziom 3 380 USD za akr, co było spowodowane wyższymi cenami towarów i rosnącymi obawami przed inflacją” – wskazuje Warner w rozmowie z magazynem „Barron’s”.

Joseph W. Glauber, starszy pracownik naukowy w International Food Policy Research Institute i były główny ekonomista w Departamencie Rolnictwa USA, spodziewa się, że ceny ziemi rolnej pozostaną w trendzie wzrostowym. „Podejrzewam, że kiedy USDA opublikuje dane późnym latem, zobaczymy silny wzrost wartości ziemi rolnej w USA rok do roku" – mówi Glauber.

Ceny gruntów dekadę temu były napędzane przez gwałtowny wzrost cen zbóż i zwiększony popyt na etanol. Potem były napędzane przez Chiny, które przyspieszyły import amerykańskich upraw. Inwazja Rosji na Ukrainę, jednego z czołowych producentów i eksporterów rolnych na świecie, jeszcze bardziej podniosła ceny gruntów.

Grunty rolne przechodzą cykle koniunkturalne, tak samo jak inne klasy aktywów, ale w czasie zawirowań na rynkach są uważane za safe haven. „Rolnicy zaspokajają podstawowe potrzeby życiowe, dając społeczeństwom żywność i tkaniny, więc branża ta nie jest dodatnio skorelowana z cyklem, jest za to mocno antycykliczna” – wskazuje Martin Davies, szef Nuveen Natural Capital. I podkreśla on, że branża rolna jest także odporna na rosnące stopy procentowe, bo ma niski wskaźnik zadłużenia do aktywów, wynoszący 14%.

Zobacz także: Skuteczne inwestowanie na giełdzie musi się opierać na nieszablonowym myśleniu – przekonuje Howard Marks

Jak zainwestować w ziemię rolną

Grunty rolne przez długi czas były domeną inwestorów instytucjonalnych. Przez wiele lat inwestorzy indywidualni mieli niewiele możliwości dostępu do gruntów rolnych, poza zakupem kawałka ziemi i posiadaniem aktu notarialnego - co dla większości było niepraktyczne.

Obecnie inwestorzy indywidualni mają do wyboru wiele opcji o różnym profilu ryzyka: od funduszy prywatnych i publicznych typu REIT (Real Estate Investment Trusts), które posiadają grunty rolne, po fundusze notowane na giełdzie (ETF), które posiadają w portfelach spółki z sektora agrobiznesu lub kontrakty terminowe na towary rolne.

Jednym z wyzwań stojących przed inwestorami, którzy chcą korzystać z rosnących cen gruntów, jest dostęp do farm wystawionych na sprzedaż. Bruce J. Sherrick, profesor ekonomii i dyrektor TIAA Center for Farmland Research na Uniwersytecie Illinois, twierdzi, że tylko 1,5% do 2% gruntów rolnych w USA jest corocznie sprzedawanych osobom trzecim, podczas gdy znacznie więcej jest przekazywanych pomiędzy członkami rodziny.

Jednym z prostych sposobów na inwestycje w ziemię rolną jest REIT Farmland Partners. W jego portfelu znajduje się ponad 340 gospodarstw rolnych. Od pierwszej oferty publicznej REIT dał zarobić prawie 41% w zyskach ze wzrostu wartości jednostek i dywidendach.

Inwestorzy mogą również uzyskać dostęp do ziemi uprawnej poprzez fundusz nieruchomości Versus Capital Real Assets (VCRRX), zarządzany przez Versus Capital z siedzibą w Denver. Ma on zdywersyfikowany portfel gruntów. Fundusz ten w okresie 12 miesięcy do 31 marca 2022 r. wypracował 10,9% stopę zwrotu, a w okresie 3 lat annualizowaną stopę zwrotu w wysokości 6,3%.

Notowania Versus Capital Real Assets (VCRRX)

Źródło: Yahoo Finance

VanEck Agribusiness ETF (MOO) to największy fundusz ETF o tematyce agrobiznesowej z 1,5 mld USD aktywów. W jego portfelu największy udział mają spółki Zoetis (ZTS) i Deere (DE). Z kolei jednym z największych funduszy ETF opartych na kontraktach terminowych na ceny towarów rolnych jest Invesco DB Agriculture (DBA).

Bez względu na to, jaki sposób inwestowania w ziemię rolną wybierze inwestor, ta klasa aktywów powinna być postrzegana jako sposób na inflację, i na przyjęcie ekspozycji na globalny wzrost popytu na żywność.

Autor inspirował się tekstem “Farmland Is an Inflation Hedge. How to Invest” opublikowanym na łamach „Barron’s”.

Zobacz także: Nadchodzi era inwestowania w spółki wartościowe – przekonują eksperci T. Rowe Price