Obligacje szorują po dnie. Czy pojawiają się już na tym rynku okazje inwestycyjne?

Obligacyjna bessa powoli dobiega końca, czas na kupowanie wysokiej jakości długu – podpowiadają analitycy.

Ostatnie półtora roku przyniosło wielką bessę na obligacjach. W ciągu 12 miesięcy indeksy globalnych skarbowych papierów dłużnych spadły o około -7%, co jest zaiście fatalnym wynikiem. Bloomberg US Aggregate Bond Index spadł od początku 2022 roku o prawie 11%. Wszystko przez podwyżki stóp procentowych, w walce z inflacją. Według Morningstar Direct, od początku roku do końca maja z funduszy amerykańskich obligacji uciekło 170 mld USD.

REKLAMA

Jednak w tej chwili analitycy i stratedzy rynkowi już zaczynają szukać okazji na rynku długu, bo coraz bardziej prawdopodobne staje się generowanie przyzwoitych dochodów na tymże rynku, bez konieczności podejmowania zbyt dużego ryzyka.

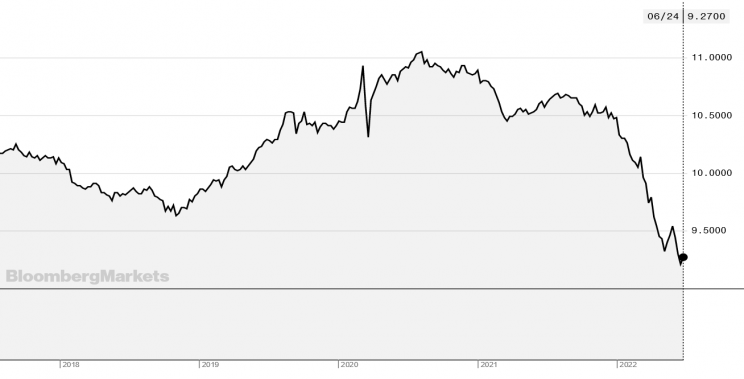

Notowania iShares US Aggregate Bond Index Fund – 5 lat

Źródło: Bloomberg

Obligacje atrakcyjniejsze od akcji

„Inwestorów dotknęła bessa na rynku obligacji, naturalną reakcją jest ucieczka” – mówi Warren Pierson, współdyrektor ds. inwestycji w Baird Advisors, na łamach Barron’s. „Kiedy szok wywołany użądleniem minie, ludzie będą zdumieni, że mogą otrzymać 4% w krótkoterminowym funduszu obligacji o umiarkowanym ratingu inwestycyjnym, w porównaniu z 1% na początku roku” - stwierdza.

Obligacje po olbrzymiej przecenie stały się niezwykle atrakcyjne. Kredyt o ratingu inwestycyjnym przynosi średnio blisko 5% odsetek. Nawet ultrakrótkie papiery, często postrzegane jako alternatywa dla gotówki, oferują ponad 3,2%, w porównaniu z 0,69% na początku roku.

Perspektywy średnioterminowe znacznie się poprawiają. Przez lata obligacje były niejako „martwe”, ponieważ Rezerwa Federalna utrzymywała stopy procentowe w pobliżu zera, zmuszając ambitnych inwestorów do szukania dochodów na rynku akcji. Teraz podwyżki stóp powodują wzrost stóp procentowych, jednocześnie dając bankowi centralnemu przestrzeń do ich ponownego obniżenia, jeśli zajdzie taka potrzeba.

„Jeśli w gospodarce mamy spowolnienie, a w międzyczasie stopy procentowe wzrosły, aby uwzględnić inflację, w końcu Fed może obniżyć stopy procentowe, ale nie musi zalewać rynku gotówką, tak jak to miało miejsce podczas pandemii” – mówi Sonal Desai, dyrektor ds. inwestycji w Franklin Templeton Fixed Income. „To znacznie poprawia perspektywy dla obligacji” - podkreśla.

Tymczasem akcje są mniej atrakcyjne, niż obligacje. Są bowiem narażone na większe straty, ponieważ inwestorzy dostosowują się do scenariusza, że wolniejszy wzrost gospodarczy zaszkodzi zyskom przedsiębiorstw. Według Erika Knutzena, który kieruje komitetem alokacji aktywów w Neuberger Berman, wzrost zysków firm będzie skromny. Według niego, by w takich warunkach zarabiać, inwestorzy powinni przeważać się w gotówce i obligacjach, niedoważając akcje. Zespół Knutzena jest bardziej pozytywnie nastawiony do obligacji, niż do akcji. Wskazuje, że np. rentowność wysokodochodowego długu osiągnęła 8,5%, oferując atrakcyjną alternatywę dla akcji w czasie, gdy stratedzy przygotowują się na niższe krótkoterminowe zwroty z rynku akcji.

Michael Contopoulos, dyrektor ds. instrumentów o stałym dochodzie w Richard Bernstein Advisors, również namawia do kupowania obligacji. Contopoulos pisze w swojej nocie, że chociaż rentowność 10-latek mogła nie osiągnąć szczytu, pozostawiając możliwość umiarkowanych dalszych spadków cen obligacji w najbliższym czasie, są one bardzo blisko punktu zwrotnego - koniec bessy obligacyjnej jest tuż tuż.

Zobacz także: Bitcoin nie jest dobrym zabezpieczeniem przed szokami makroekonomicznymi

Gdzie szukać okazji na rynku długu

Tak więc, smart money już patrzą na obligacje. Już szukają tam okazji. Gdzie są te okazje? W opinii Desaia, inwestorzy przede wszystkim powinni zwrócić uwagę na obligacje wysokiej jakości, o ratingu inwestycyjnym i amerykańskie obligacje skarbowe. To są papiery, które będą kupowane przez fundusze emerytalne oraz osoby z długoterminowymi zobowiązaniami.

Z kolei Contopoulos niedawno powiększył pozycje na obligacjach korporacyjnych o zmiennym oprocentowaniu i zabezpieczonych zobowiązaniach kredytowych o ratingu AAA. Wielu strategów i zarządzających pieniędzmi preferuje krótkoterminowe papiery wartościowe, argumentując, że im krótszy czas trwania, tym szybciej inwestorzy zostaną spłaceni, zmniejszając ryzyko dalszych podwyżek stóp procentowych lub poszerzenia luki w rentownościach.

Współdyrektorka ds. inwestycji Baird Advisors, Mary Ellen Stanek, preferuje dług firm finansowych. Na łamach Barron’s zwróciła uwagę, że banki muszą utrzymać swoje ratingi inwestycyjne, mają tendencję do emitowania większej ilości średnioterminowego długu i są w bardzo dobrej kondycji pod względem współczynników kapitałowych po zmianach regulacyjnych, które nastąpiły po globalnym kryzysie finansowym w latach 2008-2009.

Atrakcyjne są również obligacje komunalne. Oferują one dochody od 7,5% do 8%. Co więcej, w USA z inwestowaniem w nie wiążą się pewne ulgi podatkowe.

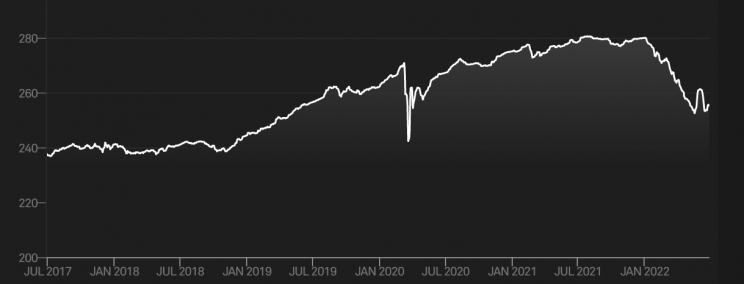

Notowania S&P Municipal Bond Index – 5 lat

Źródło: S&P

Autor inspirował się tekstem opublikowanym na łamach Barron’s.