Trwa emisja PragmaGO. Instytucja finansowa ofertuje inwestorom 3 letnie obligacje

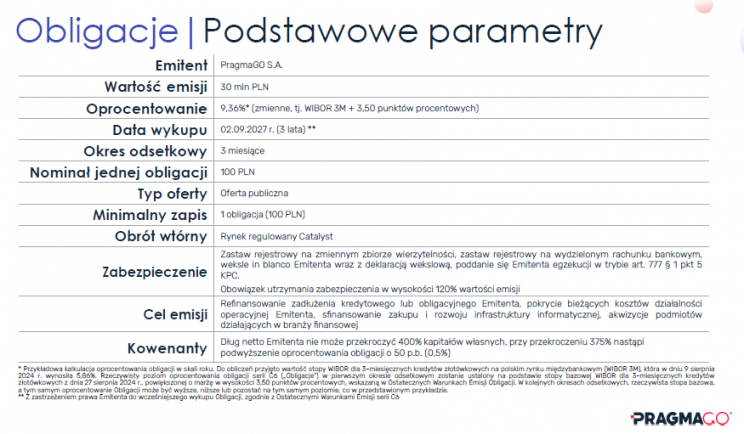

PragmaGO emituje zabezpieczone obligacje serii C6. Oferta ważna 30 mln zł oprocentowana będzie na podstawie stawki WIBOR 3M powiększonej o 3,5% marży.

PragmaGO, jedna z największych niebankowych instytucji finansowych w Polsce nie próżnuje. Zaledwie w lipcu zakończyła emisję obligacji serii C5, a już trwa nowa oferta. Seria C6 emitowana jest w ramach IV Publicznego Programu Emisji Obligacji, warta jest 30 mln zł. Oprocentowanie w pierwszym okresie odsetkowym może sięgnąć 9,3%. Zapisy można składać do 30 sierpnia.

REKLAMA

- REKLAMA -

— Michael / Ström Dom Maklerski S.A. (@MSDomMaklerski) August 19, 2024

Oferta publiczna obligacji #PragmaGO S.A. Zapisy do 30.08.2024 r.

Sprawdź szczegóły https://t.co/hOSHZcvmN6#obligacje #inwestowanie #ofertapubliczna pic.twitter.com/H2yjphEFQU

Zobacz także: Ogromne zainteresowanie obligacjami korporacyjnymi. W pierwszej połowie 2024 popyt inwestorów był wyższy niż w całym 2023

Kolejna emisja PragmaGO

Trwa oferta papierów dłużnych PragmaGO. Tym razem emitent zdecydował się na zabezpieczenie obligacji, m.in. zestawem rejestrowym na zmiennym zbiorze wierzytelności. Sierpniowa emisja serii C6 warta jest 30 mln zł, a jej oprocentowanie opierać się będzie na indeksie WIBOR 3M, który będzie powiększony o 3,5% marży. „Dług netto Emitenta nie może przekroczyć 400% kapitałów własnych, przy przekroczeniu 375% nastąpi podwyższenie oprocentowania obligacji o 50 p.b. (0,5%)” – zaznaczono w prezentacji.

Data wykupu została zaplanowana na 2 września 2027 r. Zapisy potrwają do 30 sierpnia 2024 r., a możne je składać za pośrednictwem Domu Maklerskiego BDM, Noble Securities, Michael / Ström Dom Maklerski oraz Domu Maklerskiego Banku Ochrony Środowiska.

Środki pozyskane z emisji zostaną przeznaczone na refinansowanie zadłużenia kredytowego lub obligacyjnego, pokrycie bieżących kosztów działalności operacyjnej, sfinansowanie rozwoju infrastruktury informatycznej oraz akwizycje podmiotów działających w branży finansowej.

Przydział obligacji przewidziany został na 2 września, we wrześniu również nastąpi rozpoczęcie notowań serii C6 na rynku Catalyst.

Więcej informacji o samej emisji znajdziecie tutaj.