5 sposobów, aby obniżyć lub całkowicie uniknąć podatku od zysków kapitałowych, zwłaszcza gdy inwestujemy na emeryturę

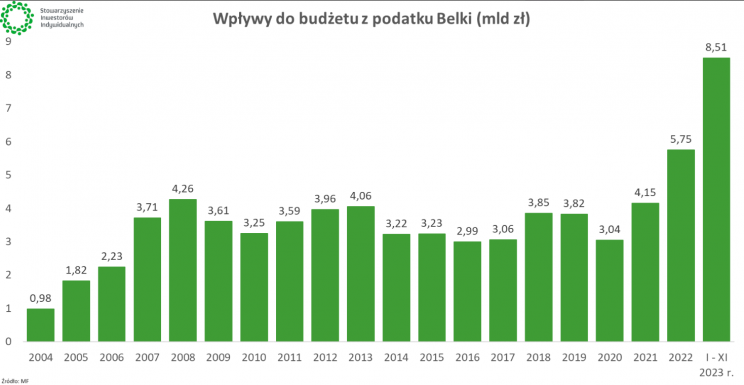

Rok 2023 przyniósł rekordowe wpływy z tytułu podatku belki do budżetu państwa. Istnieje jednak coraz więcej sposobów aby uniknąć płacenia tego podatku, zwłaszcza gdy inwestujemy z myślą o swojej emeryturze.

Wśród coraz liczniejszego wachlarza produktów można wymienić IKE, IKZE, PPK czy OIPE. W materiale przyjrzymy się też bliżej coraz powszechniej wykorzystywanej fundacji rodzinnej oraz reformie podatku od zysków kapitałowych (podatek Belki).

REKLAMA

Zobacz także: Ostatnie dni na optymalizację podatku giełdowego. Jak inwestorzy mogą obniżyć podatek Belki w 2023 roku?

Liczne korzyści zarezerwowane dla emerytów

Jednym z rozwiązań, które cieszy się rosnącą popularnością jest IKE, czyli Indywidualne Konto Emerytalne. Na koniec 2023 r. założonych było ponad 0,9 mln tego typu kont – wynika z danych Komisji Nadzoru Finansowego.

„IKE to forma oszczędzania, która ma służyć gromadzeniu pieniędzy na cele emerytalne. Ma ona postać rachunku, który można otworzyć np. w banku czy domu maklerskim. Lokowanie pieniędzy w IKE pozwala na uniknięcie opodatkowania naszych oszczędności podatkiem Belki. Danina nie zostanie naliczona jednak tylko wtedy, gdy pieniądze wypłacimy po osiągnięciu 60 lat lub nabyciu uprawnień emerytalnych i ukończeniu 55 roku życia. Wypłacenie zgromadzonej kwoty wcześniej spowoduje jednak tylko tyle, że podatek od zysków kapitałowych będziemy musieli zapłacić tak jakbyśmy płacili go od zysków z kapitału gdybyśmy nie korzystali z IKE” komentuje dla Strefy Inwestorów Jakub Świetlicki vel Węgorek, doradca podatkowy w kancelarii Filipiak Babicz Tax.

Jak wskazuje ekspert, mocną stroną tego rozwiązania jest to, że dzięki niemu inwestor daje sobie szansę na niezapłacenie podatku Belki. Warto też wspomnieć, że IKE dopuszcza wypłatę części środków. W 2024 r. limit wpłat na IKE wynosi 23 472 zł.

| ROK | LIMITY WPŁAT NA IKE | LIMITY WPŁAT NA IKZE |

|---|---|---|

| 2024 | 23 472,00 zł | 9 388,80 zł |

| 2023 | 20 805,00 zł | 8 322,00 zł |

| 2022 | 17 766,00 zł | 7 106,40 zł |

| 2021 | 15 777,00 zł | 6 310,80 zł |

| 2020 | 15 681,00 zł | 6 272,40 zł |

| 2019 | 14 295,00 zł | 5 718,00 zł |

| 2018 | 13 329,00 zł | 5 331,60 zł |

| 2017 | 12 789,00 zł | 5 115,60 zł |

| 2016 | 12 165,00 zł | 4 866,00 zł |

| 2015 | 11 877,00 zł | 4 750,80 zł |

| 2014 | 11 238,00 zł | 4 495,20 zł |

| 2013 | 11 139,00 zł | 4 231,00 zł |

| 2012 | 10 578,00 zł | 4 031,00 zł |

| 2011 | 10 077,00 zł | 5 718,00 zł |

Nieco inny mechanizm wykorzystywany jest w IKZE (Indywidualne Konto Zabezpieczenia Emerytalnego). W tym wypadku klient, podobnie jak to jest w IKE, może założyć konto np. w banku lub u maklera. Znaczna różnica zachodzi jednak jeśli chodzi o ulgi podatkowe.

„Wpłaty na IKZE mogą być odliczane od podatku dochodowego od osób fizycznych. Przy wypłacie po osiągnięciu wieku emerytalnego, zgromadzone środki są opodatkowywane stawką 10 proc. podatku. Z wypłatą pieniędzy wcześniej wiąże się jednak opodatkowanie według skali podatkowej, co może okazać się niezwykle bolesne, gdy od części czy nawet całości zaoszczędzonej kwoty będziemy musieli zapłacić podatek w wysokości 32 proc. Podsumowując, jest to forma oszczędzania przeznaczona dla osób osiągających dochody opodatkowane podatkiem od osób fizycznych” zauważa ekspert Filipiak Babicz Tax.

W przypadku osób zatrudnionych na umowę o pracę, tegoroczny limit wpłat do IKZE opiewa na 9 388,8 zł. Z kolei prowadzący jednoosobową działalność gospodarczą mogą zasilić swoje IKZE kwotą 14 083,2 zł. W 2023 r. liczba kont IKZE sięgała ponad 0,5 mln.

Zobacz także: Nowe, wyższe limity wpłat na IKE oraz IKZE w 2024 roku

Niszowe OIPE

Najnowszym spośród wymienionych na początku materiału produktów jest OIPE, czyli Ogólnoeuropejski Indywidualny Produkt Emerytalny. Wprowadzone w ubiegłym roku rozwiązanie póki co nie jest oferowane w Polsce na szeroką skalę, ale z pewnością jest warte uwagi. Jak wskazują eksperci, w swojej konstrukcji jest to produkt najbardziej zbliżony do IKE.

„OPIE jest produktem bardzo zbliżonym do IKE, ponieważ tutaj również wypłata po osiągnięciu wieku emerytalnego jest zwolniona z podatku Belki. Ważną różnicą z pewnością jest to, że w OIPE inwestor ma znacznie mniejszą kontrolę nad tym, w co są inwestowane jego środki” zauważa Rafał Sidorowicz, doradca podatkowy w kancelarii MDDP.

Zgodnie z rozporządzeniem parlamentu europejskiego, środki z OIPE można inwestować w produkty „zwiększające prawdopodobieństwo odzyskania zainwestowanego kapitału”. Oznacza to, że produkty te muszą mieć odpowiednią strategię, zgodnie z którą im bliżej będzie wypłaty środków, tym bardziej inwestycja powinna być ostrożniejsza. Zapisy sugerują więc, że środki z OIPE będą inwestowane w produkty zarządzane przez firmy inwestycyjne.

Podobnie jak w przypadku IKE, limit wpłat na OIPE w 2024 r. wynosi 23 472 zł. Warto zauważyć, że klienci mogą prowadzić równolegle oba produkty. Niestety, w przypadku drugiego z wymienionych, musi nastąpić całkowita wypłata środków. Wpłat do OIPE klienci dokonują w euro. Aktualnie w Polsce możliwość założenia OIPE oferuje wyłącznie Finax.

Zobacz także: OIPE to nowy produkt emerytalny, który niebawem będzie dostępny w Polsce. Oto jak będzie działać europejskie IKE

Faworyci ekspertów

Omawiając sposoby inwestowania oferujące oszczędności podatkowe nie sposób pominąć PPK, czyli Pracowniczych Planów Kapitałowych. Wspomniany produkt wszyscy pracodawcy w Polsce wprowadzili od 2021 r. Na koniec stycznia tego roku wartość aktywów zgromadzonych w funduszach PPK przekraczała 22 mld zł.

„W przypadku PPK korzyści fiskalne widoczne są na samym początku, a wpłaty finansuje pracownik, pracodawca oraz państwo. Wpłata pracownika pochodzi już z opodatkowanego zysku, natomiast dopłata pracodawcy jest zwolniona z ZUS. Warto też pamiętać o okazjonalnych dopłatach państwa jak np. premia startowa czy roczna. Jeżeli uczestnik PPK zaczeka do osiągnięcia odpowiedniego wieku i np. wypłaci 25 proc. środków z rachunku PPK jednorazowo, a 75 proc. środków w co najmniej 120 miesięcznych ratach, to otrzyma te środki bez obowiązku zapłaty podatku dochodowego” mówi Sidorowicz.

Jak zauważa ekspert, choć rozwiązanie to ma pewne ograniczenia, to PPK są dobrym rozwiązaniem szczególnie dla osób o niższych pensjach.

„Kluczowe pytanie, jakie powinni sobie zadać inwestorzy jest takie, czy oni sami lepiej nie zainwestowaliby tych środków, które idą do PPK. Co więcej, wpłaty pracodawcy na rzecz PPK mogą spowodować, że będzie on uważniej przyglądał się budżetowi na podwyżki pensji. Niemniej, biorąc pod uwagę konstrukcję produktu, w tym wspomniane dopłaty, w praktyce jest to rozwiązanie szczególnie interesujące osoby o stosunkowo niskich dochodach” dodaje doradca w kancelarii MDDP.

Inwestorzy detaliczni powinni też zainteresować się IKE, którego zaletą jest elastyczność.

„Inwestor indywidualny może wykorzystywać wszystkie spośród przedstawionych sposobów. IKE zdaje się tu być formą najelastyczniejszą, mogącą posłużyć do zwiększenia zysków z inwestycji o średnim terminie, natomiast IKZE oraz OPIE to narzędzia opłacalne bardziej przy inwestycjach długoterminowych” uzupełnia Świetlicki vel Węgorek.

Jak przedstawiliśmy powyżej, aktualnie jest sporo sposobów na inwestowanie przy jednoczesnym zachowaniu korzyści podatkowych. Doradcy zauważają jednak, że w przypadku polskiego rynku bardzo ważny jest element potencjalnej zmiany przepisów.

„Wydaje się, że dla inwestorów zachęconych potencjalnymi korzyściami podatkowymi z opisanych produktów, wyzwaniem może być odległa perspektywa skorzystania z tych korzyści. Inwestorzy angażujący swoje środki w tego typu produkty nie wiedzą też, czy za np. 10 lat, gdy będą uprawnieni do wypłaty zysków, stan prawny nie ulegnie zmianom na ich niekorzyść, czy też zapewniona zostanie im ochrona praw nabytych” podkreśla Sidorowicz. Na tym tle wyróżnia się OIPE działające w oparciu o europejskiej przepisy.

Zobacz także: Podatek od inwestowania i giełdy w Polsce i zagranicą. Jak prawidłowo rozliczyć PIT-38? - Podcast 21% rocznie - jak inwestować

Precyzyjne cele fundacji rodzinnej

W ubiegłym roku na rynku pojawiły się fundacje rodzinne, które w zamyśle mają służyć do zarządzania majątkiem czy zabezpieczenia przyszłości. Czy to rozwiązanie pozwala jednak na korzyści podatkowe?

„Na pewno głównym założeniem fundacji rodzinnej nie są inwestycje giełdowe, choć trzeba pamiętać, że wśród dostępnych narzędzi są także inwestycje w papiery wartościowe. Jest to jednak tylko środek służący realizacji celów fundacji, a te nie są podatkowe. Jest prawdą, że fundacja rodzinna w określonym zakresie korzysta ze zwolnienia od podatku dochodowego. Co do zasady, dopóki środki są przez fundację reinwestowane, podatek nie wystąpi. Jednakże z chwilą dokonania świadczenia na rzecz beneficjentów, powstanie obowiązek zapłaty przez fundację 15 proc. CIT. Co więcej, beneficjenci niebędący najbliższą rodziną fundatora również zapłacą podatek dochodowy od świadczeń otrzymywanych z fundacji” zwraca uwagę Bartosz Głowacki, doradca podatkowy z kancelarii MDDP.

Ze względu na konieczność wniesienia minimum 100 tys. zł majątku oraz liczne koszty założenia fundacji rodzinnej, to rozwiązanie skierowane jest do majętniejszych klientów.

„Z pewnością zaprojektowanie, utworzenie i funkcjonowanie fundacji rodzinnej pociąga za sobą określone koszty. Ograniczony zakres opodatkowania podatkiem dochodowym nie oznacza braku konieczności prowadzenia ksiąg rachunkowych czy sporządzenia sprawozdania finansowego. Należy też pamiętać o audycie fundacji rodzinnej, który powinien odbyć się raz na cztery lata” dodaje Głowacki.

Zobacz także: Dni wolne od sesji na GPW w 2024. Sprawdzamy kiedy inwestorzy będą mieli wolne

Podatek od zysków kapitałowych spadnie, ale mniej niż oczekiwano

11 marca w wywiadzie dla Pulsu Biznesu minister finansów Andrzej Domański zapowiedział zmiany w podatku od zysków kapitałowych, którego stawka opiewa na 19 proc. Zgodnie z przedstawionym mechanizmem, zwolnione z podatku byłyby dochody odpowiadające wartości wynikającej z pomnożenia 100 tys. zł przez stopę depozytową Narodowego Banku Polskiego, obowiązującą w ostatnim dniu III kw. roku poprzedzającego rok podatkowy. Co więcej, podatku nie odprowadzilibyśmy od lokat o zapadalności powyżej roku, natomiast w przypadku instrumentów finansowych jak akcje czy obligacje, wspomniany roczny okres by nie obowiązywał. Eksperci do zmian podchodzą sceptycznie.

„Zapowiedziane, póki co jedynie w przestrzeni medialnej, zmiany w podatku Belki mają sprowadzać się do wprowadzenia swoistej kwoty wolnej od podatku od 2025 r. Jeżeli aktualnie mówi się o kwocie wolnej na poziomie około 5 tys. zł, oznacza to dla inwestora korzyść podatkową sięgającą około 1 tys. zł. W zapowiedziach dokonano jednak rozróżnienia na określonego rodzaju lokaty oraz inwestycje w papiery wartościowe i jednostki funduszy, więc możliwe, że będzie to korzyść łączna w wysokości do 2 tys. zł. Nadal jednak nie znamy odpowiedzi na kilka pytań. Kiedy zastosujemy wspomnianą ulgę? Czy dopiero w rozliczeniu rocznym, czy np. na poziomie płatnika wypłacającego zyski? Kolejną kwestią jest to, czy wprowadzając zmiany, Ministerstwo Finansów będzie niejako faworyzować rodzimy rynek, tym samym dyskryminując inwestycje na rynkach innych krajów UE, co może kolidować z prawem europejskim. Nie znamy także stopnia skomplikowania ulgi: będzie ona czytelna dla przeciętnego Kowalskiego, czy też będzie wymagała fachowego wsparcia dla jej prawidłowego rozliczenia?” zastanawia się Sidorowicz.

Wpływy do budżetu z tytułu podatku Belki

Źródło: Stowarzyszenie Inwestorów Indywidualnych, Ministerstwo Finansów

„Jeśli już na etapie propozycji legislacyjnych pojawiają się po stronie rządu zastrzeżenia i wyjątki zalecałbym, aby inwestorzy studzili swój entuzjazm, ponieważ nowe rozwiązania podatkowe mogą okazać się dla nich znikomym wsparciem” podsumowuje ekspert Filipiak Babicz Tax.