Wierzę w to, że rozsądek w końcu weźmie górę - rozmowa z Krzysztofem Borusowskim, prezesem Grupy BEST

Fuzja Grupy BEST i Kredyt Inkaso to wciąż najgorętszy temat na rynku. W mediach pojawiło się dużo wypowiedzi przedstawicieli Kredyt Inkaso. Postanowiliśmy sprawdzić jakie stanowisko w tej sprawie ma Grupa BEST. Zapytaliśmy prezesa spółki, Krzysztofa Borusowskiego, o to, co się wydarzyło i jakie ma plany na przyszłość. Rozmowa z Prezesem i głównym akcjonariuszem Grupy BEST została przeprowadzona 10 maja 2016 roku po konferencji wynikowej spółki.

Paweł Biedrzycki: Czy ochłonął Pan już po Walnym Zgromadzeniu Akcjonariuszy Kredyt Inkaso?

Krzysztof Borusowski: W sensie emocjonalnym tak. Natomiast racjonalnie to cały czas nie rozumiem pewnych rzeczy. Trudno mi jest się pogodzić ze stanowiskiem pozostałych akcjonariuszy. Przyjmuję je jednak do wiadomości.

PB: Kto Pana zdaniem odniósł sukces na tym walnym?

KB: Myślę, że wszyscy stracili – zwłaszcza inwestorzy. Fundusze, które przejęły odpowiedzialność za Kredyt Inkaso i potwierdziły swoją dominującą rolę nie są jednocześnie zainteresowane współpracą z inwestorem branżowym o dużym know how. Pamiętajmy, że nie są to fundusze typu Private Equity, które znają się na bezpośrednim prowadzeniu przedsiębiorstw i ich zarządzaniu. A jednocześnie spoczywa na nich ogromna odpowiedzialność przed drobnymi akcjonariuszami Kredyt Inkaso i przed własnymi klientami, którzy powierzyli im swoje pieniądze.

PB: Ale, przecież to nie fundusze zarządzają Kredyt Inkaso...

KB: Właścicielem spółki są akcjonariusze, bo to oni płacą za efekty działalności gospodarczej spółki własnymi pieniędzmi - inwestycją. Właściciele powołują radę nadzorczą, która to z kolei powołuje zarząd. W tym sensie ten, kto ma decydujący wpływ na powołanie RN decyduje o kształcie zarządu i realizowanej przez zarząd polityce. W naszym przypadku fundusze wprowadziły 5 na 7 osób w radzie nadzorczej KI, wzięły zatem całkowitą odpowiedzialność za losy firmy. Warto zaznaczyć, że jest to praktycznie ta sama rada nadzorcza, która powołała aktualny zarząd na kolejną kadencję bez rozliczenia poprzedniej, pomimo zgłoszonych przez głównego akcjonariusza zauważonych nieprawidłowości w spółce.

PB: Dlaczego fundusze tak postąpiły?

KB: Myślę, że chciały nam coś zakomunikować. Widzę, że stworzyły monolit i chyba niezbyt interesują się tym, co naprawdę dzieje się w Kredyt Inkaso. Zarząd spółki sprawia wrażenie nieprzyzwyczajonego do kontroli sprawowanej przez radę nadzorczą, czego wyrazem było między innymi wyrzucenie pełniącego swoje obowiązki członka RN z siedziby spółki. Fundusze wykazują zastanawiającą tolerancję na tego typu ekscesy zarządu.

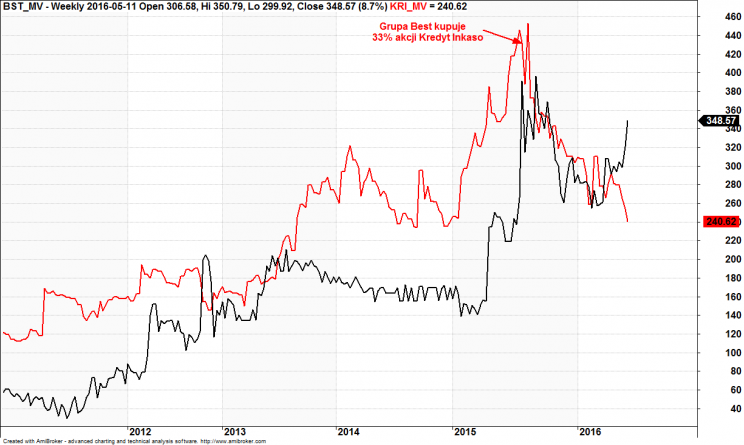

PB: Kurs akcji Grupy BEST rośnie, a Kredyt Inkaso spada. Jak Pan to skomentuje?

KB: To najlepszy dowód na słuszność naszych planów połączenia. Wystarczy spojrzeć na wyniki. U nas jest stały, systematyczny wzrost wszystkich wskaźników, zaś Kredyt Inkaso osiągnęło pewien pułap i nie jest w stanie dalej się rozwijać. Spółka, o czym wielokrotnie mówiliśmy, była przygotowywana przez ostatnie dwa lata do sprzedaży. Odbijało się to oczywiście na inwestycjach. Warto też pamiętać, że obecny zarząd Kredyt Inkaso jest zarządem z relatywnie krótkim stażem. Zarządza od 3 lata i odziedziczył przedsiębiorstwo w dobrej kondycji, przeprowadził swoje inwestycje i dopiero teraz zobaczymy, co te inwestycje przyniosą. Inwestycje w naszej branży pracują zazwyczaj lat kilkanaście, a pierwszej oceny ich efektywności można dokonać dopiero po dwóch, trzech latach.

Wykres 1. Wartość rynkowa Grupa BEST (kolor czarny) vs wartość rynkowa Kredyt Inkaso (kolor czerwony)

PB: Pana zdaniem zarząd Kredyt Inkaso jest niekompetentny?

KB: To pokażą dopiero wyniki spółki. Jedno jest pewne - zarząd Kredyt Inkaso w ostatnim czasie nie był skupiony na rozwoju, tylko na poszukiwaniu inwestora oraz tworzeniu własnej, równoległej do Kredyt Inkaso, struktury kapitałowej. Nie inwestuje się dziesiątek, a nawet setek tysięcy złotych w rozbudowaną strukturę, również zagraniczną, ot tak sobie. Pokazaliśmy to na walnym zgromadzeniu. To nie były pomówienia, ani plotki, tylko dokumenty i wyciągi z polskich i czeskich rejestrów sądowych.

PB: Zarząd Kredyt Inkaso odgrażał się na walnym, że są to pomówienia i w związku z tym skieruje sprawę do sądu. Czy poczynili już jakieś kroki?

KB: Jestem otwarty na sprawę sądową, ale najpierw dajmy właściwym organom państwowym możliwość sprawdzenia sekwencji zdarzeń, o których mówiliśmy między innymi podczas walnego zgromadzenia.

PB: Czy transakcją zakupu akcji Kredyt Inkaso (prawie 33%) zastawił Pan sidła na zarząd spółki?

KB: Wchodząc w tę transakcję podjęliśmy świadomą decyzję. Zdawaliśmy sobie sprawę z tego, jaki jest statut tej spółki. Nie zdawaliśmy sobie jednak sprawy z tego, do jakiego stopnia naruszymy interesy wcześniejszych inwestorów, czyli funduszy. Przez ostatnie dwa lata przygotowywały one spółkę do sprzedaży, co odbywało się kosztem jej długoterminowego rozwoju. Natomiast teraz fundusze muszą zmierzyć się z niedoinwestowaną strukturą, z brakiem kapitału na rozwój oraz brakiem strategii.

PB: Rozumiem, że z tego powodu nie obawia się Pan tego, że pojawi się inny chętny na zakup akcji Kredyt Inkaso?

KB: A czy wydałby Pan swoje pieniądze wchodząc w taką strukturę i nie dogadując się uprzednio z inwestorem strategicznym Spółki?

PB: Ja bym czegoś takiego nie zrobił.

KB: Myślę, że nie tylko Pan. Dlatego, że wszystkie struktury oparte na zorganizowanym inwestowaniu mają komitety inwestycyjne, prawników i zdają sobie sprawę, że sytuacja w spółce jest patowa.

PB: Czyli jednak zastawił Pan sidła!

KB: Ja po prostu kupiłem od głównego inwestora 1/3 akcji. Nie ma mowy o żadnych sidłach, bo pierwszym naszym krokiem po transakcji była próba połączenia obydwu spółek i zaoferowanie zarządowi Kredyt Inkaso odpowiednich stanowisk w nowej grupie kapitałowej.

PB: A czy to nie jest tak, że ten konflikt przeszedł z tej czysto finansowej sfery na płaszczyznę personalną?

KB: Zarząd Kredyt Inkaso chciałby, żeby tak było. Tylko przypomnę, że to jest trochę inna liga. Prawdziwa dyskusja odbywa się nie na linii zarząd BEST i zarząd Kredyt Inkaso, ale właściciele BEST i właściciele Kredyt Inkaso. To akcjonariusze Kredyt Inkaso muszą się dogadać co do dalszej przyszłości spółki, zaś zarząd – jak w każdej spółce - jest od realizacji tych decyzji. Natomiast dziwię się zarządzającym funduszami i ich szefom, że tolerują sytuację aż takich nieprawidłowości w Spółce.

PB: Jakich nieprawidłowości?

KB: Wielu, m.in. niewyjaśnionych spraw podatkowych, konkurencyjnej działalności zarządu oraz podejrzeniu wypływu ogromnej bazy danych osobowych. Podejrzeniu ujawnionemu nie przez BEST, tylko przez byłego pracownika Kredyt Inkaso, który odpowiadał za bezpieczeństwo informatyczne w tej firmie (ABI). To nie jest nasza insynuacja!

PB: Dlaczego instytucje finansowe nie chciały się porozumieć się w sprawie fuzji Grupy BEST i Kredyt Inkaso? Poszło tylko o cenę?

KB: Grupa BEST weszła w tę transakcję jako inwestor branżowy. Była okazja, to ją wykorzystaliśmy. Tak jak powiedziałem na naszej konferencji wynikowej BEST stara się gonić lidera branży [Kruk - przypis redakcji]. Stąd koncepcja rozwoju poprzez nabywanie innych grup kapitałowych na rynku, w tym przypadku Kredyt Inkaso.

Z koncepcyjnego punktu widzenia połączenie GK BEST i KI to tzw. dream merge. Byli to i nadal są najlepsi kandydaci do połączenia. Słabości Kredyt Inkaso: niedoinwestowana infrastruktura, słabe zarządzanie organizacją, brak strategii, rekompensowane są przez nasze mocne strony, z kolei nasze słabe strony są uzupełniane przez mocne strony KI, czyli obecność na rynkach zagranicznych i zdywersyfikowany portfel. Połączone firmy automatycznie stałyby się drugim najważniejszym podmiotem na środkowoeuropejskim rynku. Przełożyłoby się to na efektywność operacji, koszty finansowania i znakomite perspektywy dalszego rozwoju.

PB: Kto obecnie obsadza radę nadzorczą Kredyt Inkaso?

KB: Fundusze powołały do RN wyłącznie byłych analityków z bezpośredniego kręgu zarządzających funduszy. Jest to środowisko dość jednolite. W takim środowisku bardzo trudno o wyjście poza słupki z wynikami, bo brak jest bezpośrednich doświadczeń w zarządzaniu spółką. My jesteśmy inwestorem strategicznym i znamy się na tej branży. Ale mimo wszystko, po takim akcjonariacie spodziewałem się dużo lepszego nadzoru.

PB: Być może fundusze nie wierzą w efekt synergii z połączenia Grupy BEST i Kredyt Inkaso, i skrócenia dystansu do lidera, jakim jest Kruk?

KB: O to proszę pytać fundusze, ja również chętnie usłyszę klarowną odpowiedź. Nasze wyniki kwartał po kwartale są coraz lepsze. W pierwszym kwartale 2016 odnotowaliśmy rekordowe zyski. To jest drugi kwartał od ogłoszenia planów fuzji z Kredyt Inkaso i realizujemy dokładnie to, co zapowiedzieliśmy. Tymczasem wartość Kredyt Inkaso w ostatnim półroczu spadła o 26%.

PB: Jaki ma Pan zatem plan na przyszłość?

KB: Na razie o szybkiej fuzji nie ma mowy. Trzeba w Kredyt Inkaso uporządkować kluczowe kwestie. Oczekujemy wyjaśnienia w sprawach podatkowych, w sprawach wycieku danych i w sprawach łamania zakazu konkurencji przez zarząd.

Ale wierzę, że rozsądek w końcu weźmie górę. I pomimo że - jak deklarowali zarządzający funduszy - Kredyt Inkaso mało waży w ich portfelach, to w końcu wspólnie zajmiemy się rozwojem tej spółki. Bo właśnie z takich małych inwestycji składa się ich cały portfel. Jeżeli chcą zarobić na tej spółce i wygenerować wartość dla swoich inwestorów, to musimy się dogadać.