Polski rynek wsparcia start-upów jest dobrze poukładany. Trzeba pracować nad lepszą efektywnością - Radosław Czyrko i Arkadiusz Seńko, Tar Heel Capital Pathfinder

Rozpoczęcie wypłat środków unijnych dla funduszy VC oznacza, że po skromnym w inwestycjach 2023 r., ekosystem start-upów otrzyma pokaźny zastrzyk gotówki. Pierwsze środki mogą popłynąć do firm jeszcze w tym roku.

Polski Fundusz Rozwoju (PFR), wespół z prywatnymi inwestorami, w połowie września oficjalnie przyznał pierwszych 250 mln zł funduszom venture capital, rozpoczynając tym samym przydział kapitału w ramach nowej unijnej polityki Funduszy Europejskich dla Nowoczesnej Gospodarki (FENG). O przebiegu całego procesu, wpływie zmiany władzy na działania rządowych podmiotów oraz potencjalnych skutkach afery w NCBR rozmawiamy z Radosławem Czyrko i Arkadiuszem Seńko, partnerami zarządzającymi Tar Heel Capital Pathfinder.

REKLAMA

Pierwsze fundusze VC z środkami unijnego programu FENG. Do końca roku możliwe kolejne kontrakty

Niedawno jako pierwszy z czterech funduszy otrzymaliście od PFR w zarządzanie 65 mln zł w ramach nowej perspektywy unijnej na inwestycje w start-upy, jednocześnie przypadło Państwu najwięcej kapitału z puli 200 mln zł. Jak oceniacie przebieg tego procesu?

Radosław Czyrko, partner zarządzający: Zdaję sobie sprawę, że inwestycje w ramach funduszy z poprzedniej polityki unijnej zakończyły się w 2023 r. i każdy by sobie życzył, żeby te z FENG rozpoczęły się w styczniu 2024 r. Biorąc jednak pod uwagę fakt, że PFR działa w określonych strukturach, a pod koniec 2023 r. doszło do zmiany władzy uważam, że poszło całkiem sprawnie.

Co do samego procesu pozyskania środków to oceniam go pozytywnie. Jako Tar Heel Capital Pathfinder możemy sobie pozwolić na podsumowanie współpracy z PFR Ventures w dłuższej perspektywie, bo współpracujemy z tą instytucją od 2018 roku. Sam fakt, że trwa ona tyle lat wskazuje, że dobrze oceniamy działania PFR Ventures. Programy, które PFR zaplanował, są dobrze zdefiniowane i mają jasne ramy, dzięki czemu ta współpraca przebiega bardzo dobrze. W sprawnym przejściu przez ten proces pomogło również to, że ze względu na wcześniejsze wspólne projekty byliśmy PFR dobrze znani. Nie znaczy to jednak, że mieliśmy taryfę ulgową - wiemy, że przed podjęciem ostatecznej decyzji przeprowadzono kilkadziesiąt rozmów z naszymi partnerami biznesowymi (koinwestorami, spółkami portfelowymi itp.), aby zbadać, czy nic się przez te 6 lat nie zmieniło.

Zwracam też uwagę, że podpisanie umowy z PFR nie oznacza, że środki od razu trafią do spółek. Teraz przed nami czas na dopięcie elementów prawnych. Mamy ambicję stać się funduszem, który jako pierwszy dokona inwestycji w ramach nowych środków z PFR. Chcielibyśmy, aby stało się to jeszcze w tym roku.

Jakimi podmiotami będą się Państwo interesowali? Które aspekty są dla Państwa najważniejsze przy podjęciu decyzji inwestycyjnej? Potencjalne start-upy będą musiały tworzyć rozwiązania w oparciu o AI?

Arkadiusz Seńko, partner zarządzający: Zakładamy, że w najbliższych latach powołamy do życia około 30 podmiotów i nie zamierzamy zamykać się na jedną kategorię. W tym momencie technologia AI jest obecna niemal w każdym sektorze i daje duże możliwości zarówno optymalizacji, jak i tworzenia nowych modeli biznesowych - na pewno będziemy więc patrzeć w tę stronę. Mamy jednak na uwadze również to, że w mocno wypromowanych sektorach często ciężko znaleźć naprawdę ciekawe projekty. Dlatego chcielibyśmy stawiać na projekty, które dziś mogą wydawać się nieoczywiste, ale mają potencjał osiągnięcia sukcesu w kolejnych latach. Chcemy być chwilę przed rynkiem i jesteśmy gotowi inwestować na etapie pomysłu na kartce papieru, a nawet na etapie pustej kartki, jeśli przychodzi z nią zespół, z którym mamy szansę wspólnie zbudować dużą wartość.

RC: Przyglądamy się m.in. projektom health-tech, med-tech. Ciekawy może być też temat transformacji energetycznej - chcielibyśmy ją wesprzeć poprzez inwestycje w projekty clean-tech. Widzimy, że w tym temacie Polska ma coś do powiedzenia.

THCP zamierza poszukiwać pojedynczych projektów, które w następnych latach przyniosą kolosalne stopy zwrotu, czy raczej stawia na pracę ze spółkami i organiczny rozwój?

RC: W start-upach dużo mówi się o pivotach, czyli o sytuacji, w której pierwotny pomysł na biznes lub produkt ulega w miarę realizacji pewnym modyfikacjom i finalnie dochodzi się do innego modelu biznesowego. Takie lekcje są jednak dla projektów kosztowne, a zespoły nie zawsze są w stanie dojść do właściwego modelu. Dzięki temu, że działamy na bardzo wczesnym etapie rozwoju projektów, pracujemy z founderami warsztatowo i działamy w znanych nam branżach, mamy szansę wspierać founderów w opracowywaniu modeli biznesowych, przez co zawierają one mniej błędów i jesteśmy w stanie rozwinąć projekty dużo szybciej. Na tym będziemy się też dalej skupiać - nie planujemy ścigać się z innymi funduszami na dalszych etapach finansowania projektów.

Startupbootcamp wchodzi do Polski. Akcelerator start-upów obecny na 20 rynkach wesprze młode firmy

Jaki jest przewidziany ticket inwestycyjny?

RC: W jeden projekt możemy zainwestować do 5 mln zł, ale będziemy to robić zawsze transzami. Pierwsza inwestycja - zazwyczaj około miliona złotych - pozwala zespołowi już coś zbudować i przetestować. Kolejne transze wspomagają rozwój zwalidowanego już projektu. Naszą filozofią nie jest szukanie przysłowiowych unicornów (spółek o wartości 1 mld dolarów – red.) - stawiamy raczej na bardziej powtarzalny model, którego celem jest wspieranie spółek tworzących najlepsze rozwiązania o międzynarodowym zasięgu.

Budżet programów PFR Ventures

Źródło: PFR Ventures

W tym momencie PFR przeprowadza audyt strategii. Jaki efekt na rynek może mieć jego wynik? Państwo postrzegają tę sprawę jako mogącą wpłynąć na rynek, czy mającą charakter polityczny?

AS: Biorąc pod uwagę fakt, że podczas trwającego przeglądu strategii w PFR udało nam się podpisać umowę na kolejne środki w ramach FENG uważam, że kwestia audytów nie wpływa na codzienną pracę naszego funduszu. Współpracujemy z tymi samymi osobami z ramienia PFR, co wcześniej, nie widzimy tu problemów. Otoczenie polityczne nie zmienia naszej codziennej pracy ani celów czy strategii działania funduszu.

RC: Patrząc szerzej na pewno można powiedzieć, że opóźnienia w wypłatach środków unijnych mają wpływ na rynek start-upów, co pokazują np. dane dotyczące inwestycji w 2023 r. Nie da się ukryć, że na dość wczesnym etapie rozwoju, na którym znajduje się nasz rynek, państwowe środki nadal odgrywają ważną rolę i to jest pozytywne zjawisko. W miarę upływu lat, gdy zaczną pojawiać się sukcesy również prywatnych inwestorów, kształt rynku będzie się zmieniał, uwzględniając coraz większy udział prywatnego kapitału.

W NCBR zdiagnozowano sporo nieprawidłowości, które teraz poddawane są audytom. Jaki efekt na rynek mogą mieć ich wyniki? Pytam przede wszystkim w kontekście funduszy VC, które mogą zostać pociągnięte do odpowiedzialności, jak i spółek, które mają takie podmioty wśród swoich akcjonariuszy.

RC: Ciężko jest odpowiedzieć na tak postawione pytanie. Nie współpracujemy bezpośrednio z NCBR, chociaż inwestowaliśmy w projekty, które ta instytucja wspierała wcześniej w zakresie badań i rozwoju. Projekty te rozliczyły swoje dotacje. Wykryte potencjalne nieprawidłowości, nawet rzędu kilkaset milionów złotych, nie powinny przysłaniać pozytywnego wpływu programów NCBR - pamiętajmy, że w ciągu tych wszystkich lat zarządzały one kwotami liczonymi w miliardach złotych. Wiele dotacji zostało pomyślnie rozliczonych, co doprowadziło do powstania szeregu innowacyjnych projektów, produktów i firm. Co więcej, w wielu przypadkach środki trafiały do spółek w ważnym momencie, gdy nie były w stanie pozyskać finansowania VC, ponieważ znaczna część funduszy venture capital nie inwestuje w projekty na tak wczesnym etapie.

Afera dotycząca NCBR może zaszkodzić będącemu już w trudnym położeniu rynkowi NewConnect

Aktualnie do start-upów środki trafiają od wielu państwowych instytucji. Mamy Polską Agencję Inwestycji i Handlu (PAIH), jest PFR, Agencja Rozwoju Przemysłu (ARP) czy wspomniany NCBR. Nie byłoby efektywniej zjednoczyć wszystko pod egidą np. PFR? Może wtedy udałoby się uniknąć potencjalnych malwersacji?

RC: W tym momencie już trochę tak jest. Na rynku start-upów mamy tak naprawdę dwie duże instytucje: PFR oraz NCBR. Pod nadzorem PFR są wszystkie fundusze dawniej działające pod nazwą Krajowy Fundusz Kapitałowy. Instytucja ta przejęła też wcześniejsze obowiązki PARP.

Ostatecznie uważam, że rynek jest dobrze poukładany i zamiast rozmawiać o budowaniu go na nowo, należy pracować nad poprawą efektywności działań. Nieco więcej pracy jest pewnie do wykonania w NCBR, gdzie większość funkcji pełnią naukowcy, a nie ludzie związani z biznesem. To może być też powód dla którego w przypadku niektórych projektów argumenty ekonomiczne mogły schodzić na dalszy plan.

W obecnym kształcie rynek jest dobrze przygotowany do zagospodarowania środków w ramach FENG.

Receptą na poprawę efektywności rynku może być pewne ograniczenie liczby funduszy VC? Aktualnie w Polsce powstaje wiele podmiotów, które są w stanie inwestować niewielkie kwoty, brakuje zaś funduszy zdolnych wziąć udział w rundach finansowania dalszych niż np. seed.

AS: Nie uważam, że zespoły, które otrzymały środki wcześniej mają monopol na podejmowanie dobrych decyzji. Na rynku cały czas powinny pojawiać się nowe zespoły, które będą testować swoje tezy inwestycyjne, tworzyć konkurencję. Brak konkurencji w branży funduszy VC mógłby prowadzić np. do nieefektywnego wydawania środków.

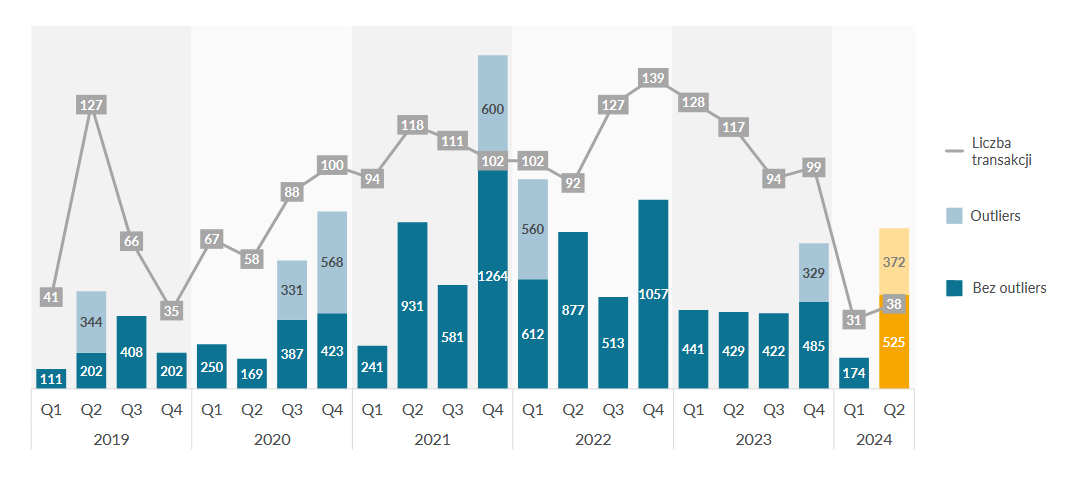

Inwestycje VC w Polsce w latach 2019-2024

Źródło: PFR Ventures

RC: Kolejną kwestią jest rozłożenie ryzyka. Jako THCP nie stronimy np. od wspólnych inwestycji z innymi funduszami. Wręcz przeciwnie, dostrzegamy plusy: pojawienie się kilku funduszy VC w spółce powoduje, że zarząd ma dostęp do większej liczby specjalistów, co ułatwia dalsze prowadzenie projektu. A jeśli wszyscy ko-inwestorzy widzą, że dany produkt rozwija się w dobrym kierunku, start-up nie będzie miał też problemu z pozyskaniem środków w ramach kolejnej rundy finansowania.

Państwa zdaniem ekosystem start-upowy adekwatnie odpowiada na potrzeby firm? Wiemy, że w dalszych rundach finansowania spółek biorą udział głównie zagraniczne fundusze. Pewne problemy napotykają także bardzo małe podmioty.

RC: Wraz z Arkiem jesteśmy obecni na rynku start-upów od około 20 lat i widzimy, jak dużo dobrych zmian na nim zaszło. Rynek w Polsce cały czas się rozwija i jest jeszcze miejsce na jego rozbudowę, ale już teraz dostępna jest szeroka paleta rozwiązań dla spółek różnego kalibru. Jeśli danej spółce nie udało się pozyskać kapitału z jednego programu, powinna szukać innych możliwości.

Jednocześnie zgodzę się z tym, że - choć nasz rynek w ciągu ostatnich dwóch dekad zrobił w tym zakresie znaczny postęp - środków do inwestowania w start-upy i innowacyjne rozwiązania nadal jest zbyt mało. W Polsce ten sposób inwestowania wciąż nie jest zbyt popularny wśród inwestorów prywatnych. Liczę, że w najbliższych latach będzie się to zmieniać. Ostatecznie trzeba też przyznać, że - w porównaniu np. ze Szwecją czy Niemcami - mamy mniej projektów innowacyjnych w skali globalnej.

W średnioterminowej perspektywie jesteśmy w stanie powtórzyć historię Izraela, gdzie ekosystem start-upowy jest znacząco rozwinięty?

AS: Historia Izraela jest nie do powtórzenia z wielu powodów, ale to nie znaczy, że polska droga do rozwiniętego ekosystemu start-upowego jest zła. My piszemy własną historię, z pewnością inną niż Izrael, ale nie musi ona być gorsza.

RC: Polski rynek, w porównaniu np. do izraelskiego czy amerykańskiego, jest jeszcze na wczesnym etapie rozwoju. Widzimy zmiany idące w dobrym kierunku. Pojawiają się nowe fundusze, powstaje sporo ciekawych inwestycji, doczekaliśmy się też naszego unicorna, czyli Eleven Labs. Z niecierpliwością czekamy na duże wyjścia z inwestycji, które pokazałyby - przede wszystkim prywatnym podmiotom - że ryzyko się opłaca. Głośne exity zwiększyłyby zainteresowanie opinii publicznej rynkiem start-upów oraz odczarowałyby nieco jego obraz jako miejsca, gdzie głównie traci się kapitał, a nie pomnaża. Jeśli chodzi o dalszy rozwój branży start-upowej w Polsce, to z pewnością jesteśmy optymistami.

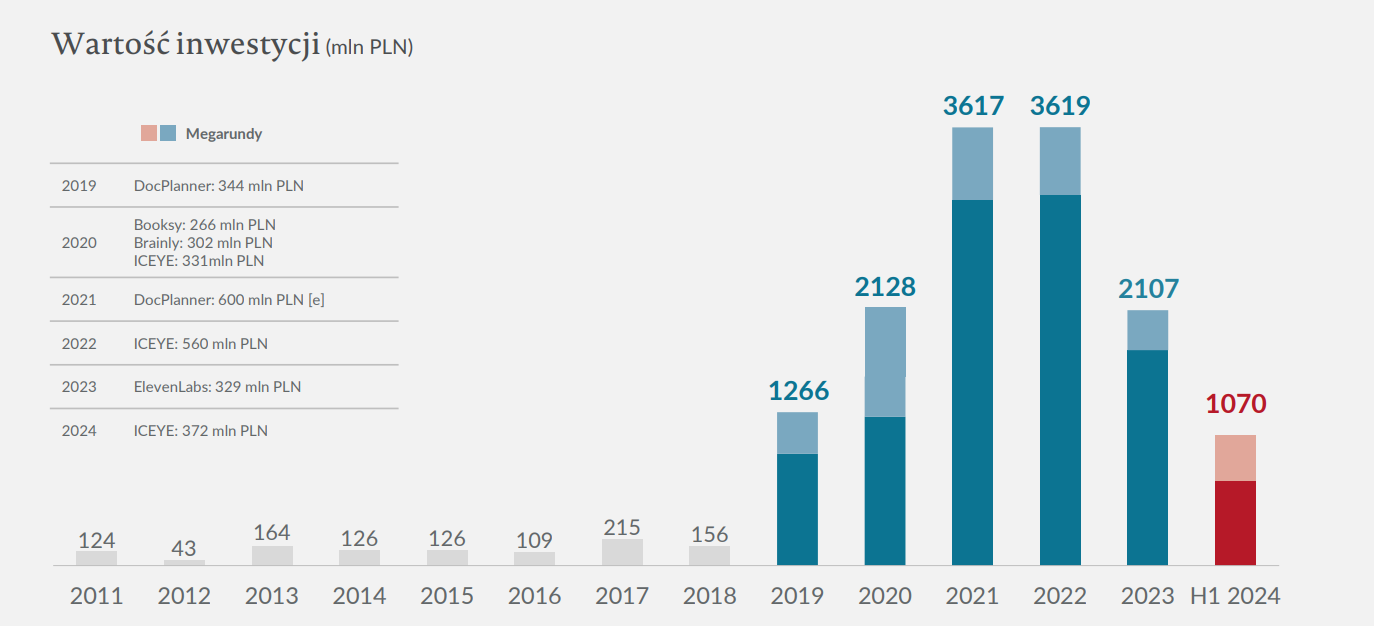

Inwestycje VC w Polsce 2011-2024

Źródło: PFR Ventures