„Zegarki klasyczne mogą dać zarobić, ale nie powinny być traktowane jako inwestycja” – przekonuje Alex Ghotbi z domu aukcyjnego Phillips

W jaki sposób oceniać wartość zegarków i od czego zależy powodzenie inwestycji w czasomierze, jak inwestować w zegarki – tłumaczy Alex Ghotbi, ekspert rynku zegarków vintage.

Zegarki są uwielbiane przez mężczyzn. Są ich ukochaną i często jedyną ozdobą. Ale czy warto w nie inwestować? Kiedy, pod jakimi warunkami, mogą stać się aktywem inwestycyjnym, na którym można zarobić? Jak inwestować w zegarki?

REKLAMA

Porozmawialiśmy na ten temat z Alexem Ghotbim, szefem działu sprzedaży zegarków klasycznych szwajcarskiego domu aukcyjnego Phillips. W 2019 roku, wraz z firmą Bacs & Russo, dom Phillips przeprowadził aukcje zegarków – w Genewie, Hong Kongu i Nowym Jorku - na łączną sumę 111 mln USD. Żaden inny dom aukcyjny nie sprzedał w ubiegłym roku zegarków o większej wartości.

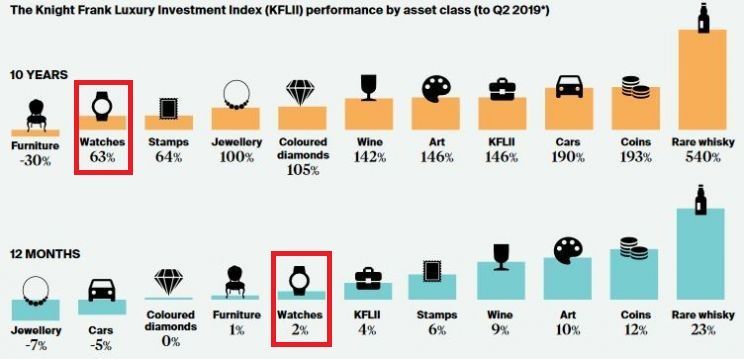

Piotr Rosik: Uwielbiam zegarki, jak chyba większość mężczyzn, ale mam wątpliwości czy to może być dobra inwestycja. Jeśli w ogóle, to zapewne w bardzo długim terminie. Zwracam uwagę, że ubiegłoroczna edycja Knight Frank Luxury Investment Index pokazała, że w ostatnich 10 latach zegarki były jedną z najsłabiej spisujących się inwestycji alternatywnych, obok mebli antycznych i znaczków...

Alex Ghotbi (Phillips): Ja też je uwielbiam [śmiech]. Zacznijmy jednak od tego, że indeks, o którym Pan mówi dotyczy współczesnych zegarków. One rzeczywiście nie są dobrą inwestycją. Przecież to są luksusowe przedmioty ruchome, które stają się przedmiotem pożądania, jak auta sportowe. A nikt nie wchodzi do salonu po nowe Porsche i nie spodziewa się, że za 3 lata odsprzeda je z zyskiem. Nawet zegarki takich marek, jak Rolex czy Omega raczej tracą na wartości, a nie zyskują.

Jeśli chodzi o zegarki klasyczne, określane także mianem vintage, to tutaj sprawa jest bardziej skomplikowana. Jednak ja zawsze powtarzam, że nie należy traktować takich zegarków jak inwestycji. Można na nich zarobić, ale one nie powinny być postrzegane jako inwestycja. Jeśli jako inwestorzy chcemy dokonać inwestycji, to kupmy akcje Apple na giełdzie.

Jeśli chcemy traktować zegarek jako inwestycję, musimy więc celować w klasyka, który ma już swoje lata, ma za sobą jakąś historię. I musimy przyjąć horyzont inwestycyjny minimum 10-letni, a może nawet 30-letni, a jeszcze lepiej 50-letni.

Notowania Knight Frank Luxury Investment Index dla poszczególnych aktywów alternatywnych w okresie 12 miesięcy i 10 lat (w proc., stan na koniec II kwartału 2019 roku)

Źródło: Knight Frank

Zobacz także: Patek Philippe poszedł na aukcji za rekordowe 31 mln USD. Czy zegarki to dobra inwestycja?

Zapewne trzeba być bogatym, by inwestować w luksusowe zegarki... Ile trzeba mieć? Niektórzy twierdzą, że wystarczy mieć kilkanaście tysięcy USD i już można inwestować, kupując np. Omega Seamaster.

Jeszcze raz powtórzę, że współczesne zegarki, poza nielicznymi rarytasami, to nie jest dobra inwestycja. Oczywiście są pewne wyjątki, jak Rolex Daytona czy wspomniany przez Pana model Seamaster. Przy czym te najbardziej zyskujące na wartości pochodzą z lat 50 i 60-tych XX wieku, czyli mają już po 60-70 lat.

Generalnie jednak lepiej skupiać się na zegarkach vintage, a te są rzeczywiście bardzo drogie, ich ceny zaczynają się od kilkudziesięciu tysięcy USD. Chciałbym tutaj zauważyć, że w ostatnich latach kolekcjonerzy i inwestorzy bardzo stawiają na jakość, czyli stan zachowania kupowanych zegarków. To oznacza, że te słabszej jakości mogą nie trzymać ceny. Czyli idąc dalej, aby inwestycja w zegarek klasyczny była sensowna, musi on być w świetnym stanie zachowania, a takie obiekty są najdroższe.

Poleca Pan inwestowanie tylko w klasyki, takie jak Vacheron & Constantin, Patek Philippe, Audemars Piguet? A może w ostatnich latach jakieś marki stały się markami inwestycyjnymi? Czy widać że ich ceny rosną, mimo że wcześniej tak się nie działo?

Ta „wielka trójca”, którą Pan wymienił, nie zawodzi. Ale w ostatnich latach daje się zauważyć wzrost zainteresowania zegarkami z tak zwanych niezależnych manufaktur. Chodzi o takie brandy, jak Philippe Dufour czy Voutilainen.

W tym miejscu zwrócę uwagę, że najdroższym zegarkiem sprzedanych w ubiegłym roku na naszych aukcjach był Urwerk Atomic Mechanical Control z 2018 roku, który poszedł za 2,9 mln USD. To jest ekstremalnie unikalny zegarek, z malutkiej manufaktury Urwerk, która działa dopiero od 20 lat. Estymacja była na poziomie 1-2 mln USD, więc cena wylicytowana była zaskakująco wysoka. To pokazuje rosnące zainteresowanie kolekcjonerów takimi okazami.

Urwerk Atomic Mechanical Control

Ten zegarek wcale nie jest wiekowy. Czyli rozumiem, że zegarki unikatowe - z limitowanych serii, albo posiadające nowatorskie rozwiązanie techniczne - to może być dobra inwestycja? Czyli na rynku zegarków, tak jak na rynku monet kolekcjonerskich, działa efekt rzadkości?

To prawda, inwestując w zegarki czy kolekcjonując je należy przede wszystkim kierować się rzadkością oraz stanem zachowania. Im rzadszy egzemplarz, tym lepiej. W im lepszym jest stanie, tym lepiej. Marki mają mniejsze znaczenie. Nie każdy Rolex to jest przedmiot kolekcjonerski. Nie każdy Patek to jest aktywo inwestycyjne.

A czy warto kupować złote zegarki albo z kamieniami szlachetnymi? Czy one szybciej zyskują na wartości od „normalnych”? Jak inwestować w zegarki tego rodzaju?

Nie. Wartość zegarka mierzymy przede wszystkim jego rzadkością i stanem. To, że jest ze złota, czy że ma diament w tarczy, nie czyni go od razu dobrą inwestycją.

Jak wyglądają stopy zwrotu z inwestycji w te modele czy egzemplarze zegarków, które są aktywami inwestycyjnymi czy też przedmiotami kolekcjonerskimi?

Powtórzę jeszcze raz, czy wręcz ostrzegę, że nie powinno się traktować zegarków tylko jako inwestycji. Sukces takiej inwestycji zależy od wielu bardzo zmiennych, kapryśnych czynników, jak moda czy gust kolekcjonerów obecnych na danej aukcji. Zegarki nie mają dużej wartości fundamentalnej.

Można jednak podać kilka ciekawych przykładów. Audemars Piguet Royal Oak z 1972 roku 5 lat temu kosztował 12 000 USD, a dziś chodzi już po 50 000 USD. Rolex Daytona z 1970 roku 10 lat temu kosztował około 15 000 USD, a dziś to jest wydatek rzędu około 65 000 USD.

Czy inwestor kolekcjoner zegarków musi posiadać dużą wiedzę, by pewnie inwestować? Czy na rynku zegarków luksusowych zdarzają się oszustwa, podróbki?

Tak, lepiej jest mieć dużą wiedzę, niż jej nie mieć. Tak samo jak lepiej kupować z pewnego źródła, niż z mało wiarygodnego. Należy pamiętać, że jeśli ktoś chce sprzedać zegarek po zbyt atrakcyjnej cenie, to zapewne jest to sytuacja zbyt piękna, by była prawdziwa. Zawsze lepiej zapłacić nieco więcej na aukcji, niż łasić się na ofertę w internecie.

Czy budowanie kolekcji, np. szwajcarskich zegarków lotniczych z limitowanych serii, jest lepszym pomysłem, niż kupowanie „przypadkowych” obiektów?

Być może tak. Ale nie warto tworzyć kolekcji na siłę. Należy kupować takie zegarki, które nam się podobają. Jeśli bowiem na nich zarobimy, to super. A jeśli nie, to przynajmniej będziemy mieli radość z ich posiadania.

Pamiętajmy bowiem o modach. Budowanie kolekcji z modnych obecnie modeli to na pewno błąd, bo mody się zmieniają. 30 lat temu modne były stare meble, dziś nikt ich nie chce. Trzy dekady temu modni byli impresjoniści, dziś na topie są awangardowi artyści, jak Jeff Koons czy Damien Hirst, a nikt nie interesuje się dawnymi mistrzami z epoki Renesansu. Obecnie modne są zegarki lotnicze i założę się, że za 20 lat one nie będą modne.

Rolex Daytona Blue

Skąd osoby zainteresowane kolekcjonowaniem zegarków mają brać wiedzę? Czy istnieje jakiś indeks cenowy zegarków luksusowych? Jak takowego nie znalazłem...

Po pierwsze, trzeba czytać specjalistyczne książki oraz przeglądać katalogi aukcyjne. Niestety, nie istnieje żadne źródło zbierające dane o wynikach aukcji z przeszłości. Trzeba szukać takich informacji na stronach internetowych domów aukcyjnych, często są one płatne.

Niestety, nie istnieje żaden indeks cen zegarków vintage, bo po prostu jest problem z jego stworzeniem. Chodzi o to, że jest zbyt mało łatwo porównywalnych transakcji. Dwa egzemplarze tego samego modelu, z tej samej manufaktury, zbudowane w tym samym roku, mogą się różnić stanem zachowania tak bardzo, że jeden będzie kosztował 100 000 USD, a drugi 500 000 USD. Taki przypadek mieliśmy niedawno na dwóch zegarkach z serii Rolex Daytona 6239.

Jak generalnie wygląda rynek zegarków klasycznych na świecie i w Europie? Ile jest wart, pod względem sprzedaży na aukcjach? Skąd przeważnie pochodzą kupcy i kolekcjonerzy?

Nie wiem jak wygląda cały światowy rynek zegarków luksusowych. Wiem, że wartość zegarków vintage sprzedanych na aukcjach w 2019 roku przekroczyła 300 mln USD. Rynek w Europie, w USA i w Azji jest silny. To stamtąd pochodzi gros kupujących. Rosja nieco osłabła, podobnie jak Bliski Wschód.

Gdyby chciał Pan zdywersyfikować duży portfel inwestycyjny kupując zegarek, jaki by Pan wybrał?

Taki, który by mi się bardzo podobał i był w bardzo dobrym stanie zachowania.

Wiem, że kolekcjonuje Pan zegarki. Które są Pana ulubionymi?

Moim ulubionym zegarkiem jest Patek Philippe, który należał do mojego ojca. Ma dla mnie wielką wartość sentymentalną. Szczególną sympatią darzę też zegarki z manufaktury François Borgel.

Dziękuję za rozmowę.

-------------------------------------------

Alex Ghotbi – szef działu sprzedaży zegarków szwajcarskiego domu akcyjnego Phillips, specjalizującego się m.in w zegarkach vintage. W przeszłości pracował dla firmy Vacheron & Constantin oraz prowadził popularne internetowe forum dyskusyjne o zegarkach klasycznych i luksusowych. Kolekcjoner zegarków.