Zakładam, że banki w ogóle nie wypłacą dywidend w 2021 roku, z uwagi na blokadę regulacyjną – mówi Łukasz Jańczak, analityk IPOPEMA Securities

Wydaje mi się, że pod koniec marca Sąd Najwyższy przychyli się do linii orzecznictwa łaskawej dla klientów banków – ostrzega w rozmowie ze Strefą Inwestorów Łukasz Jańczak.

O sytuacji finansowej polskich banków, perspektywach odnośnie dywidend, sytuacji Getin Noble Banku i ryzyku resolution wiszącego nad tą instytucją rozmawiamy z analitykiem Ipopema Securities.

REKLAMA

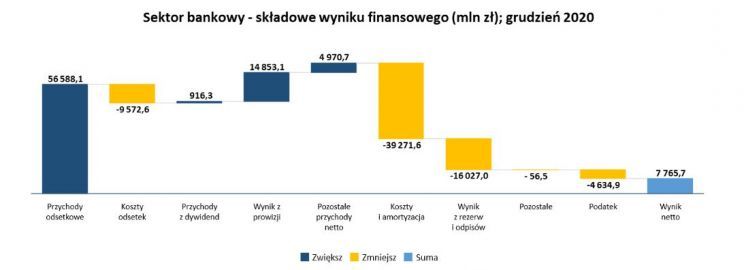

Piotr Rosik (Strefa Inwestorów): Jak ocenia Pan cały 2020 rok, jeśli chodzi o wyniki sektora bankowego oraz jego stan fundamentalny po pandemii? Przypominam, że zysk netto sektora bankowego w ubiegłym roku wyniósł 7,77 mld zł, co oznacza, że spadł o 43,8% - poinformowała Komisja Nadzoru Finansowego. W samym grudniu 2020 roku strata netto sektora wyniosła 128,4 mln zł.

Łukasz Jańczak (analityk IPOPEMA): Dla sektora bankowego rok 2020 był bezprecedensowy i trudny: pandemia, kryzys, reakcje regulatora, programy pomocowe, sprawa kredytów frankowych, reakcja banku centralnego pod postacią obniżek stóp. Szczególnie chcę zwrócić uwagę na obniżki stóp, które mocno uderzyły w wynik odsetkowy sektora. Z kolei spowolnienie gospodarcze uderzyło w pobierane opłaty i prowizje. Banki próbowały ciąć koszty, ale większość ich kosztów to są koszty sztywne. Poza tym, banki musiały utworzyć sporo rezerw covidowych – odnoszących się do ryzyka kredytowego. Robiły słusznie, obawiając się pogorszenia sytuacji kredytobiorców, zarówno osób fizycznych, jak i firm.

Gdy jednak patrzymy teraz na wyniki sektora za rok 2020, w kontekście tego, jakie były obawy w okresie marzec – maj, to można dojść do wniosku, że banki sobie bardzo dobrze poradziły. Sektor pozostał zyskowny, co jest bardzo ważne. Klienci banków też sobie poradzili dobrze. To wszystko stało się przy współudziale regulatora i banku centralnego, dużo dało bankom obniżenie wymogów kapitałowych.

Wynik banków z tytułu odsetek w 2020 roku wyniósł 47,02 mld zł, spadając w porównaniu z 2019 rokiem o 4,3%, a wynik z tytułu prowizji wyniósł 14,8 mld zł, co oznacza wzrost aż o 11,1%. Czy jest jeszcze miejsce na podnoszenie opłat i prowizji w bankach?

Myślę, że linia przychodowa prowizje i opłaty będzie rozwijana, banki wciąż mogą w niej szukać źródeł dochodów. Jak Pan wskazał, ona już była mocno eksplorowana w 2020 roku. Pomogła w tym między innymi aktywność inwestorów na giełdzie, która sprawiła, że bankowe biura maklerskie miały duże przychody z tytułu prowizji. Pod koniec roku banki zaczęły wprowadzać opłaty za depozyty dla klientów korporacyjnych, pojawił się więc odpowiednik ujemnej stopy procentowej, które mocno podbiły wynik za IV kwartał. Nie wykluczam, że jeśli stopy na dłużej pozostaną na tak niskim poziomie, to opłaty za depozyty będą pobierane także od klientów detalicznych. Podsumowując, dynamika na wyniku prowizyjnym w 2021 roku i kolejnych latach nie będzie już tak duża, jak w 2020 roku, ale jest jeszcze miejsce na zwiększanie przychodów z tego tytułu.

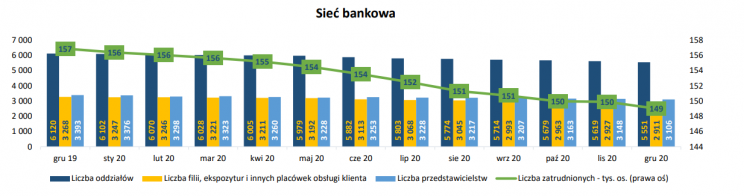

Podejrzewam też, że banki będą zachęcały klientów do większej aktywności, jeśli chodzi o płatności kartami, a jednocześnie będą zniechęcały do wypłacania gotówki, czyli do używania bankomatów. W ten sposób będą chciały zmniejszyć koszty związane z utrzymywaniem sieci bankomatów.

Źródło: UKNF

Źródło: UKNF

Banki nie tylko zmniejszają liczbę bankomatów, ale też tną zatrudnienie i liczbę placówek. Czy należy się spodziewać kontynuacji tego trendu?

Oczywiście, nie ma ucieczki przed kontynuacją tego trendu. Z jednej strony zmienia się charakter bankowości, z drugiej banki szukają oszczędności. Zwolnienia będą głównie w części sprzedażowej.

Jak podatek bankowy wpływa na obecną sytuację banków? I czy on jest do utrzymania w obecnym otoczeniu makro?

Danina ta jest sporym obciążeniem dla sektora. Właściwie od każdej zebranej złotówki bank płaci podatek. Ten podatek zawyża koszty kredytów, bo banki przerzucają go na klientów. Nie spodziewam się jednak, że ten podatek zostanie zniesiony. Być może pewnym rozwiązaniem byłoby ograniczenie nominalnej wysokości płaconej daniny, na poziomie na przykład z 2020 roku, do czasu aż ruszy większy popyt na kredyt. W ten sposób budżet państwa nie byłby poszkodowany, a obciążenie sektora zostałoby zredukowane.

Źródło: UKNF

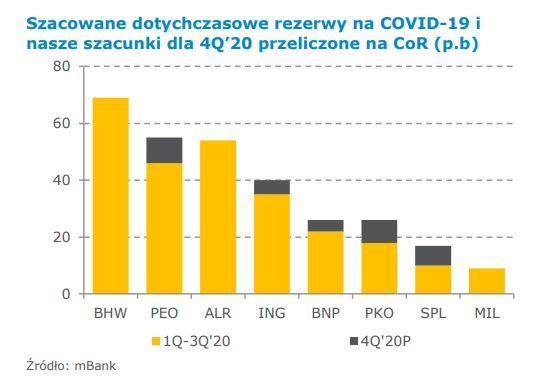

Źródło: BM mBanku

Banki mają w tej chwili rekordowo wysokie rezerwy na ryzyko prawne, związane z kredytami CHF, wynoszące 1 241,7 mln PLN. Czy to już są ostateczne, maksymalne poziomy? A może jednak niektóre banki zawiązały zbyt niskie rezerwy i po I kwartale 2021 czekają nas negatywne niespodzianki? Przypominam też, że 25 marca br. zbierze się Izba Cywilna Sądu Najwyższego w celu rozstrzygnięcia rozbieżności w orzecznictwie dotyczącym spraw frankowych. Czy po tym rozstrzygnięciu nastąpi szturm na sądy, a banki będą zmuszone do zawierania ugód korzystnych dla frankowiczów?

Wydaje mi się, że poziom rezerw frankowych, jaki widać było na koniec 2020 roku, uczciwie odzwierciedlał skalę spraw sądowych, jakie zostały wytoczone przeciwko bankom. Przypominam, że banki przegrywają 90% spraw, więc tak naprawdę powinny zawiązywać rezerwy na 100% wartości nowych spraw. Rezerwy będą więc na pewno rosły.

Jakie będzie orzeczenie Sądu Najwyższego – nie wiem. Ale wydaje mi się, że sąd przychyli się do linii orzecznictwa łaskawej dla klientów banków. To będzie oznaczało wyklarowanie się jednej linii orzeczniczej. Idąc dalej, to zapewne zachęci wielu frankowiczów, którzy do tej pory bali się porażki w sądzie, do składania pozwów.

Zobacz także: KNF zaleca, żeby banki w sprawie kredytów we frankach szwajcarskich poszły w ugody. Rośnie szansa na realizację takiego scenariusza

Przejdźmy do omówienia sytuacji poszczególnych banków. W IV kwartale negatywnie zaskoczył stratą w wysokości 109 mln zł Bank Millennium, bo zawiązał więcej rezerw na ryzyko prawne związane z kredytami frankowymi.

Dyskutowałbym z tezą, że to było negatywne zaskoczenie. Większość analityków wie, że Millennium jest mocno obarczone grzechami frankowymi. Rezerwy zawiązane na dziś w Millennium na ryzyko frankowe, są za niskie. Jeśli jednak popatrzymy na ten bank pomijając kwestię frankową, to jest on dobrze działającym bankiem, mogącym się pochwalić dobrą sprzedażą kredytów oraz synergiami kosztowymi po przejęciu Eurobanku. Ma on przyzwoitą rentowność.

Jednak trzeba przyznać, że w negatywnym scenariuszu dotyczącym wzrostu poziomu rezerw frankowych, bank może zejść w pobliże akceptowalnych minimów, jeśli chodzi o współczynniki kapitałowe. To może wymusić emisję akcji. Oczywiście, to jest negatywny scenariusz, zakładający, że przeważy scenariusz spraw sądowych, a nie ugód z frankowiczami.

Alior Bank – był w top sells analityków IPOPEMA na 2021. Czy podtrzymuje Pan opinię, że ten bank nie będzie dobrą inwestycją w tym roku?

Tak, podtrzymuję. W Alior Bank dość mocno uderzyły obniżki stóp, bo ma on dużą pulę kredytów konsumpcyjnych. Jakość książki kredytowej w tym banku pozostawia wiele do życzenia i koszty różnego rodzaju ryzyka obciążają mocno jego wynik. A bank nie ma już gdzie ciąć kosztów, więc jego rentowność jest pod mocną presją. Na dziś sytuacja kapitałowa Aliora jest w porządku, ale w perspektywie 2-3 lat nie można wykluczyć emisji akcji.

Jak Pan widzi sytuację Handlowego, który był najbardziej obrezerwowanym bankiem z tytułu COVID-19? Bank pokazał, chyba niespodziewanie, 58 mln zł straty w IV kwartale – dlaczego? I czy jest szansa na dywidendę za 2020 rok?

W IV kwartale spisano część wartości firmy na goodwill, to wpłynęło na raportowany wynik, ale nie wpływa na kapitały regulacyjne. To jest bank mocno skapitalizowany, a nie ma problemu frankowego. Jego klienci to zwykle duże firmy, więc ryzyko jego działalności jest niskie, choć w 2019 roku zanotował kilka wpadek, które jednak można uznać za negatywny one-off. Z drugiej strony, nie jest to bank, który dynamicznie rośnie.

Ten bank stać na wypłatę sowitych dywidend, ale czy będzie mógł to zrobić? Wiele zależy od regulatora. Ja zakładam, że banki w ogóle nie wypłacą dywidend w 2021 roku, z uwagi na blokadę regulacyjną, która zostanie zdjęta z sektora dopiero w 2022 roku. Jednak gdy ta blokada zostanie zdjęta, Handlowy może zaskoczyć naprawdę pokaźną dywidendą. W pewnym momencie rynek zauważy taką możliwość i będzie to widoczne na kursie banku.

Co dalej z Getin Noble Bankiem, który jest w niewesołej sytuacji, jeśli chodzi o wskaźniki finansowe i wypłacalności? Przypomnijmy, Idea Bank został już przejęty przez Pekao. Czy kolejny bank ze stajni Leszka Czarneckiego spotka taki los?

Ostatnio współczynnik wypłacalności GNB spadł poniżej wymaganego minimum, z uwagi na zawiązanie dużej rezerwy na ryzyko frankowe. Sytuacja wynikowa i kapitałowa tego banku jest trudna, dziura kapitałowa wynosi ponad 2 mld zł. Sytuacja tego banku jest podbramkowa. Jest więc pewne ryzyko powtórzenia się historii Idea Banku, czyli zainicjowania procedury resolution. Widać, że Getin Noble pracuje nad odzyskaniem rentowności, ale ciężko mu rozwijać nową akcję kredytową. Wydaje się, że jedynym wyjściem z tej sytuacji jest znalezienie inwestora, który uwierzy, że za kilka lat ten bank jest rentowny.

Tutaj płynnie doszliśmy do kolejnego pytania. Czy przypadkiem nad bankami z udziałem Skarbu Państwa – chodzi o Pekao i PKO BP – nie wiszą jakieś ryzyka związane z głównym akcjonariuszem? Czy te banki, według Pana, mogą być zmuszane do kupna np. chwiejących się banków spółdzielczych czy Getin Noble Banku?

Sugeruje Pan, że Pekao zostało zmuszone do przejęcia Idea Banku. Mnie się nie wydaje, że tak było, ale rzeczywiście Pekao było jedynym bankiem, który się tej operacji podjął. Z drugiej strony, gdyby procedura resolution w stosunku do GNB miała zostać wszczęta, to oczywiście naturalnym kandydatem do przejęcia tego podmiotu wydaje się PKO BP. Prezes PKO BP twierdzi, że nie jest zainteresowany takimi operacjami, ale pamiętajmy, że Bankowy Fundusz Gwarancyjny (BFG) wspiera takie operacje. I oczywiście, takie ryzyko „przymuszania” PKO BP czy Pekao do przejmowania innych banków z problemami istnieje, ale są też inne rozwiązania, np. wykorzystanie specjalnej instytucji pomostowej o nazwie Bank Nowy BFG.

Które banki giełdowe są godne polecenia, według Pana, na dziś do portfela? Pytam o banki silne fundamentalne, z perspektywą dynamicznego rozwoju i wypłaty dywidend.

Od wielu lat top pickiem pozostaje ING BSK i według mnie dobrym wyborem pozostaje. Ten bank jest zdrowy, bez problemu frankowego, jest nowoczesny, pokazuje dobrą rentowność i potrafi dzielić się zyskami z akcjonariuszami. Jest co prawda wyceniany zawsze z premią powyżej rynku, ale to nie oznacza, że nie jest dobrą inwestycją.

ING już niemal odrobił na kursie koronawirusowe straty.

Tak i to pokazuje jego siłę. ING BSK zawsze umie się odnaleźć w sytuacji rynkowej. I to jest generalnie zasługa zarządu. Lata temu zarząd ING podjął decyzję, by nie wchodzić mocno w kredyty CHF i to dziś procentuje. Kilka kwartałów temu zarząd podjął decyzję, by zabezpieczać się przed ryzykiem obniżek stóp i dziś to procentuje. ING stosuje strategię zrównoważonego wzrostu i ona, jak widać, jest bardzo opłacalna. Jestem przekonany, że wycena ING BSK może być wyższa, niż obecnie.

Jakie są jeszcze inne Pańskie bankowe top picks?

Wskazałbym na PKO BP. To może być zaskakujący wybór, ale on jest w pełni uzasadniony. Ten bank w ostatnich latach dużo zrobił, by przeistoczyć się z wielkiego państwowego molocha w nowoczesny, przyjazny klientowi i zarabiający bank. Jeśli tylko PKO BP upora się w łagodny sposób z problemem kredytów CHF, to może pokazać swoją siłę.

Co jest największym zagrożeniem dla komercyjnych banków giełdowych w długim terminie: Big Techy, zerowe na stałe stopy procentowe, a może CBDC – waluty elektroniczne banków centralnych, które umniejszą rolę wszystkich banków komercyjnych jako kreatora pieniądza i kredytu?

To wszystko są kluczowe ryzyka dla banków w długim terminie, które powodują, że sektor musi się zmieniać. Uważam, że banki to robią: unowocześniają ofertę, stosują coraz bardziej wyszukane rozwiązania technologiczne. Trzeba jednak pamiętać, że fintechy i Big Techy będą wciąż podgryzały banki, więc sektor nie będzie szybko rósł. Jeśli chodzi o waluty wirtualne, to nie sądzę, by regulatorzy pozwolili, aby one zagroziły roli banków komercyjnych.

To w dłuższym terminie. W krótszym terminie, głównym ryzykiem dla sektora jest kwestia kredytów frankowych. Gdzieś tam wisi też nad nim ryzyko pojawienia się problemów systemowych w SKOK-ach czy bankach spółdzielczych. Jednak generalnie, polskie banki komercyjne są dobrze skapitalizowane i powinny sobie z ewentualną materializacją takiego ryzyka poradzić.

Dziękuję za rozmowę.

--------------------------------

Łukasz Jańczak – Analityk IPOPEMA Securities, wcześniej m.in. w Haitong czy BZ WBK AIB Asset Management. Ukończył Uniwersytet Ekonomiczny w Poznaniu. Ma tytuł CFA oraz licencję maklerską i doradcy inwestycyjnego.