Warto mieć w portfelu europejskie akcje, ale zalecana jest mocna dywersyfikacja geograficzna i sektorowa – mówi Christopher Dembik, dyrektor działu analiz makroekonomicznych Saxo Banku

Polska gospodarka to jedna z najbardziej atrakcyjnych, najlepiej rozwijających się gospodarek w Europie. Widać to po giełdzie, która wreszcie zaczęła dynamicznie rosnąć – mówi Strefie Inwestorów Christopher Dembik, dyrektor działu analiz makroekonomicznych Saxo Banku.

Piotr Rosik (Strefa Inwestorów): Jak w Pana ocenie europejska gospodarka poradziła sobie z pandemią? Który kraj jest prymusem, kto maruderem?

Christopher Dembik (dyrektor ds. strategii i analiz w Saxo Banku): Interesujące jest to, że większość krajów europejskich przeszła przez pandemię bardzo dobrze, jeśli patrzymy na kwestie finansowe. Większość z nich wybrała właściwą ścieżkę reagowania na pandemię i pomagania gospodarkom. Pandemia zaszkodziła tym krajom, które już przed jej wybuchem miały problemy gospodarcze, i nie zdążyły przeprowadzić reform strukturalnych. Mówię tutaj o takich krajach, jak Portugalia, Hiszpania, Grecja, Włochy – one pozostawały w tyle za europejską stawką już przed pandemią, a teraz sytuacja wygląda jeszcze gorzej. Spodziewamy się, że różnice w rozwoju gospodarczym między północą a południem Unii Europejskiej, na skutek pandemii, znacznie się pogłębią.

REKLAMA

Byłem niedawno w Hiszpanii i tam sytuacja jest niewesoła. Mnóstwo małych i średnich firm upadło w trakcie pandemii. Dla hiszpańskich biznesów pandemia była czynnikiem, który przyczynił się albo do przyspieszenia restrukturyzacji, albo do ogłoszenia upadłości.

Podsumowując, gospodarczych zwycięzców po pandemii należy szukać w Europie Środkowej, na przykład Polska spisała się w tych warunkach całkiem nieźle. Przegranych natomiast widać na południu kontynentu. Wydaje mi się, że Włochy czy Hiszpania będą zmuszone wspierać swoje gospodarki po pandemii znacznie dłużej, niż się w tej chwili wydaje.

Czyli to możliwe, że niedługo powróci temat problemów krajów PIGS (Portugalia, Italia, Grecja, Hiszpania)?

Mario Draghi jako prezes Europejskiego Banku Centralnego (EBC) robił bardzo dużo, by ten problem rozwiązać. Jednak gdy patrzymy na Włochy, widzimy 20-procentową szarą strefę. Gdy patrzymy na Hiszpanię, widzimy duże problemy w sektorze przedsiębiorstw. Gdy patrzymy na Grecję, widzimy potężne problemy na rynku pracy. Ja jestem, nie ukrywam, bardzo pesymistycznie nastawiony co do przyszłości tych krajów. I jestem przekonany, że prędzej niż później, Wspólnotę Europejską znów dotkną problemy PIGS. Obecnie wiadomo już mniej więcej, w jaki sposób te problemy rozwiązywać, ale ten proces reformowania gospodarek południa Europy może być dłuższy i bardziej bolesny, niż się ktokolwiek dziś spodziewa.

Jak duży był udział EBC w ratowaniu europejskiej gospodarki w trakcie pandemii, czy posunięcia tej instytucji były słuszne?

Gdy w marcu 2020 roku, na początku pandemii, zobaczyłem, że amerykańska Rezerwa Federalna pompuje ogromną płynność na rynek, byłem nieco sceptyczny co do bardziej konserwatywnych posunięć EBC, ale one okazały się bardzo odpowiednie, bardzo trafione. Dziś powiedziałbym, że postępowanie EBC było niemalże perfekcyjne. Dzięki postępowaniu EBC w Europie mamy bardzo udany miks polityki pieniężnej i fiskalnej, który naprawdę dobrze się sprawdza. EBC stał się dojrzałą instytucją, mimo relatywnie młodego wieku.

Zwracam uwagę na rolę, jaką odegrała Christine Lagarde, prezydent EBC. Ona nie jest ekonomistką, tylko politykiem. I to sprawiło, że potrafiła w tym trudnym pandemicznym czasie doprowadzić do pewnych porozumień, wypracować konsensus z wieloma stronami życia gospodarczego. Właśnie ktoś taki był potrzebny europejskiej gospodarce w ciężkim, pandemicznym czasie.

W Europie, tak jak niemal wszędzie na świecie, pojawia się w ostatnich miesiącach wysoka inflacja. Czy ona jest zagrożeniem dla gospodarki Starego Kontynentu?

Wydaje mi się, że zapanowało coś w rodzaju samozadowolenia w zakresie inflacji. Jest powszechne przekonanie, że ona może być wysoka w nadchodzących kwartałach, ale jest ona postrzegana jako problem chwilowy, przejściowy. Niedawno wiceprezes EBC stwierdził, że jeszcze przez kilka kwartałów pozostanie ona w okolicach 3%. Tymczasem ja mam przeczucie, że ona zostanie z nami na dłużej, na o wiele dłużej, niż się w tej chwili ktokolwiek spodziewa, bo i pandemia pozostanie z nami na dłużej. W wielu krajach europejskich zapanowała już niemal normalność znana sprzed pandemii, ale w wielu ważnych gospodarczo krajach Azji tej normalności nie ma. Uważam, że koszty produkcji i transportu wielu towarów pozostaną wysokie przez lata.

Poza tym zobaczmy, jak szybko rosną płace w USA czy w Wielkiej Brytanii, a także w kilku innych krajach rozwiniętych – ten wzrost płac będzie napędzał inflację. No i wreszcie przemiana europejskiej gospodarki w zieloną gospodarkę będzie wymagała takich posunięć w przestrzeni polityki gospodarczej czy fiskalnej, że będą one stymulowały poziom inflacji.

Przez wiele lat scenariuszem bazowym w Saxo Banku była niska inflacja. Teraz ten scenariusz się zmienił. Uważamy, że nadchodzi stagflacja – spowolnienie gospodarcze połączone z wysoką inflacją.

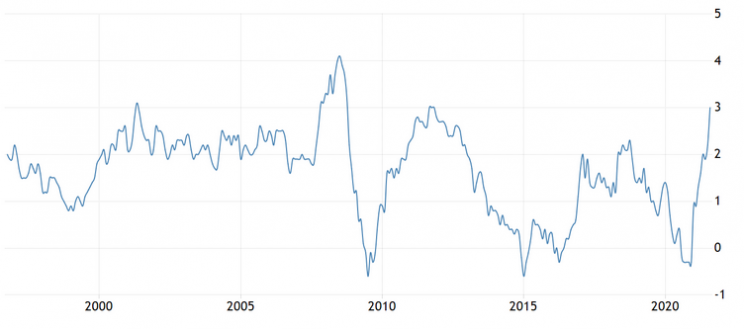

Stopa inflacji w strefie euro

Źródło: Trading Economics

Zobacz także: Fuzja PKN Orlen i Lotos – w listopadzie dowiemy się do kogo trafią aktywa połączonych spółek

Jak Pan ocenia stan niemieckiej gospodarki, która przecież jest najważniejsza w UE, obok francuskiej? Problemy z półprzewodnikami mocno biją w niemiecki przemysł motoryzacyjny...

Uważam, że pandemia stanie się akceleratorem zmian strukturalnych w niemieckiej gospodarce. Ona ujawniła jej uzależnienie od eksportu z Chin. Oraz pokazała, że digitalizacja niemieckiej gospodarki to totalna katastrofa, przecież w środku pandemii w centrum RFN były problemy z dostępem do internetu. Brakuje inwestycji publicznych w infrastrukturę. Mam wrażenie, że przez ostatnie 5 lat swoich rządów Angela Merkel zaniedbała nieco sferę gospodarki, nie chciała rozpoczynać trudnych strukturalnych reform, a one są niemieckiej gospodarce bardzo potrzebne.

Byłem kilka lat temu w Berlinie i zszokowało mnie to, że niemal nigdzie nie mogłem płacić kartą. Oni tam przyjmują tylko gotówkę.

Tak, to szalone. Tymczasem głównym tematem nadchodzących 10 lat będzie digitalizacja gospodarki. Dużo podróżuję, i widzę, że z digitalizacją gospodarki o wiele lepiej od Niemiec radzą sobie takie kraje, jak Polska, Rumunia czy Estonia.

Jest jeszcze kwestia przejścia do zielonej gospodarki. Ja znam wszystkie ryzyka, jakie wiążą się z elektrowniami atomowymi. Ale według mnie zamykanie elektrowni atomowych to jest narażanie gospodarki na dodatkowe koszty, bo zasilanie jej węglem czy OZE jest bardziej kosztochłonne. Tymczasem takie plany ma RFN. Jak to wszystko podsumujemy, że okazuje się, że złoty okres niemieckiej potęgi gospodarczej dobiega końca, a kolejny kanclerz ma w materii gospodarczej wiele do zrobienia.

Jak w Pana opinii po brexit radzi sobie Wlk. Brytania?

Ja muszę przyznać, że byłem bardzo naiwny przed brexitem. Nie rozumiałem dalekosiężnych konsekwencji, jakie wiążą się z wyjściem tego kraju ze Wspólnoty. Dziś widzimy, że to wydarzenie podniosło znacznie koszty transportu na Wyspy. Brytyjczycy stracili dostęp do niektórych produktów i usług. To był polityczny wybór, trzeba go uszanować, ale on będzie się odbijał czkawką przez lata. Zwróćmy uwagę, że nowe porozumienia handlowe między Wlk. Brytanią a UE wciąż są w bólach kształtowane.

Czy kondycję gospodarki francuskiej po pandemii, która wygląda na bardzo dobrą, można rozpatrywać w kontekście niespodzianki?

Tak, to jest niespodzianka. Rozmawiałem z wieloma francuskimi ekonomistami i analitykami na początku pandemii i oni bardzo się obawiali fali bankructw firm. Tymczasem ta fala nie nadeszła, a poziom upadłości jest nawet niższy, niż przed pandemią. Uważam, że duża w tym zasługa rządu francuskiego, który świetnie pokierował polityką fiskalną w trakcie zarazy. Oczywiście, to nie jest tak, że francuska gospodarka jest w idealnej formie po pandemii, brakuje jej konkurencyjności oraz innowacyjności, ale zawsze znajdzie się coś do poprawki. Następny rząd i prezydent będą mieli całkiem niezłą sytuację wyjściową. Sądzę, że są duże szanse, iż to Emmanuel Macron ponownie zostanie wybrany na urząd prezydenta, bo jego rywale nie będą mogli go z sukcesem zaatakować za porażki w sferze gospodarczej, bo tych nie ma.

Wspominał już Pan o Polsce, że nieźle przeszła przez pandemię. A coś więcej?

Oczywiście, w kraju moich rodziców inflacja będzie w najbliższych kwartałach głównym tematem, podobnie jak w większości krajów europejskich. Uważam, że w najbliższych kwartałach banki centralne powinny prowadzić politykę akomodacyjną, dopóki pandemia nie wygaśnie. Takie jest też, mam wrażenie, podejście Narodowego Banku Polskiego i Rady Polityki Pieniężnej do kwestii inflacji. Czyli nie zobaczymy w Polsce nowego cyklu podwyżek stóp, dopóki nad gospodarką będzie wisiało ryzyko pandemiczne.

W zakresie polityki fiskalnej, polski rząd spisał się w trakcie pandemii całkiem nieźle, współpracując z NBP. Koordynacja tych dwóch polityk to jest wymóg naszych czasów. Zupełnie odwrotnie było na przykład na Węgrzech, gdzie tamtejszy bank centralny jest już w zaawansowanej fazie podwyżek stóp.

Sądzę, że polska gospodarka to jedna z najbardziej atrakcyjnych, najlepiej rozwijających się gospodarek w Europie. Widać to po giełdzie, która wreszcie zaczęła dynamicznie rosnąć, także rynek NewConnect prezentuje się coraz bardziej atrakcyjnie. Mam wrażenie, że gdy inwestorzy z całego świata patrzą na region Europy Środkowo-Wschodniej, to patrzą przede wszystkim na prymusa, czyli na Polskę.

Wspomniał Pan o polskiej giełdzie. Czy przypatrywał się Pan uważniej spółkom na niej obecnym? Widzi Pan jakieś wyjątkowo silne fundamentalnie lub niedowartościowane walory? A może jakieś wyjątkowo innowacyjne biznesy też się u nas znajdą?

Bardzo lubię wasz sektor gamingowy. Uważam, że w ciągu ostatnich 5 lat to jest jedno z najciekawszych zjawisk na światowych giełdach – jego wzrost, umocnienie pozycji. Najmocniejszymi graczami z tego sektora wydają się CD Projekt i 11bit studios – firmy, które mają swoje portfolio tytułów i udowodniły już, że są mocnymi konkurentami dla graczy z innych krajów. Ciekawie wygląda również sektor bankowy, który jest bardzo innowacyjny i silny kapitałowo.

Czemu polski rynek giełdowy wciąż jest jednym z najtańszych na świecie, obok rosyjskiego czy tureckiego?

Gdy rozmawiam z zarządzającymi wielkimi funduszami, to oni wciąż mają obawy przed inwestowaniem na rynkach wschodzących. A Polska wciąż jest postrzegana jako rynek wschodzący. Wydaje mi się, że przed waszym krajem jeszcze mnóstwo pracy, by przyciągnąć tych największych inwestorów instytucjonalnych. Potrzebny jest rozwój gospodarczy, stabilność, a najlepiej przejście na stałe do koszyka z napisem „rynki rozwinięte”.

A jaki jest Pański outlook dla europejskich akcji, w kontekście tego, co czeka europejską gospodarkę w najbliższej przyszłości, mówię o wysokiej inflacji, problemach ze wzrostem itd.?

Osobiście 60% mojego portfolio trzymam w europejskich akcjach, więc chyba jestem optymistą. [śmiech] Zalecam jednak mocną dywersyfikację, a jeśli miałbym wskazywać na sektory, które mogą sobie radzić lepiej, niż inne, to mogę wymienić sektor FMCG, dóbr luksusowych oraz IT i szeroko pojmowany sektor nowych technologii. Radziłbym unikać sektora przemysłowego, szczególnie koncernów samochodowych, oraz sektora bankowego – banki Starej Europy w najbliższych latach zapewne nie będą dobrą inwestycją. Wielkie wyzwania i koszty do poniesienia są również przed sektorem energetycznym, więc jego też bym unikał.

Wielu znanych inwestorów - jak Rob Arnott z firmy Research Affiliates - wskazuje, że brytyjskie spółki są nisko wycenione - czy tam mamy okazję inwestycyjną?

Zgadzamy się z Arnottem, że brytyjskie spółki są bardzo nisko wycenione po brexit. W długim terminie to może być okazja. Zwracam uwagę, że funt jest dość stabilny po wyjściu Wlk. Brytanii z UE, co wpływa dobrze i na handel, i na sytuację wyspiarskiego sektora finansowego.

Notowania FTSE 250 od 1996 r.

Źródło: Google Finance

Mało kto o tym wie, ale szwajcarskie akcje - licząc od połowy lat 70-tych - są lepszą inwestycją, niż amerykańskie. Dlaczego tak jest i czy wciąż mogą one być swoistym akcyjnym safe haven?

Tak, to jest bardzo ciekawe zjawisko, że szwajcarskie akcje są swoistą bezpieczną przystanią na światowym rynku akcji. Dlaczego tak jest? Na tamtejszym rynku jest duża płynność, regulacje i przepisy są bardzo pro-biznesowe. Szwajcarski frank jest mocną walutą, za którą stoi siła wielkich rezerw złota. Ale kluczowym czynnikiem jest to, że na szwajcarskim parkiecie są notowane wielkie i bardzo solidne koncerny międzynarodowe, takie jak Nestle czy Novartis. Te firmy są zdrowe fundamentalnie, silne finansowo - to są prawdziwe gwiazdy europejskiej gospodarki, których akcje może włożyć do portfela na 10 lat i spać spokojnie. I to jest właśnie tajemnica magii szwajcarskich akcji.

Na koniec jeszcze zapytam o dwa tanie, nisko wycenione rynki: rosyjski i turecki. To są dwie dość silne gospodarki, pod reżimami autorytarnymi. Czy inwestorzy powinni tam wędrować ze swoim kapitałem?

Mówi się często, że inwestorzy chcą przede wszystkim stabilności i klarowności przepisów, a to czy w danym kraju jest demokracja, czy jakiś inny ustrój polityczny, to już sprawa drugorzędna. Ale nie do końca tak jest, to jest tylko częściowo prawda. Inwestorzy obawiają się nacjonalizacji przedsiębiorstw. W dzisiejszej Turcji ryzyko nacjonalizacji przedsiębiorstw, nawet tych notowanych na giełdzie, jest spore, bo gospodarka wpadła w kłopoty.

Nieco inaczej sprawa wygląda w przypadku Rosji. To jest nieco dzika ekonomia, która niby jest wolna, ale tak naprawdę kontrolowana przez państwo. Rosjanie jednak mają świadomość, że napływ zagranicznego kapitału jest dla kondycji gospodarczej kraju bardzo ważny, więc zachowują się w miarę odpowiedzialnie. Uważam, że są na moskiewskiej giełdzie ciekawe spółki, szczególnie w sektorze paliwowym i surowcowym. Jeśli ktoś ma duży portfel, mocno zdywersyfikowany geograficznie, to może to nie jest głupi pomysł, by dodać do niego szczyptę akcji rosyjskich spółek surowcowych.

Panuje taki konsensus wśród analityków, że nadchodzi dekada surowców. Czy rynki wschodzące urosną na wycenie razem z cenami surowców, tak jak bywało w przeszłości?

Wydaje mi się, że to rzeczywiście jest scenariusz bazowy na najbliższą dekadę. Ale to jest scenariusz, którego realizacja zajmie rynkom sporo czasu. Poza tym, hossa na surowcach będzie wspomagała tylko wybrane rynki wschodzące, a nie wszystkie. Sądzę, że w najbliższych 5 latach, grając pod ten scenariusz, warto stawiać na akcje brazylijskie i południowoafrykańskie, bo drożeć powinny surowce spożywcze, takie jak kawa, a także metale szlachetne i przemysłowe, wydobywane na wielką skalę w RPA.