Wyniki banków dają najbardziej kompleksowy obraz gospodarki. Dzisiaj kolejne dane na Wall Street

Wyniki banków pokazują co czeka gospodarkę. Inwestorzy szukający zapowiedzi tego, co przyniesie 2023 rok na rynku powinni zwrócić baczną uwagę na rozpoczynający się sezon wynikowy banków na Wall Street.

Banki inwestycyjne z Wall Street zwalniają pracowników i szukają oszczędności

REKLAMA

Wyższe stopy procentowe wspomagają wyniki banków

Największe banki. JPMorgan Chase (JPM) i Bank of America (BAC) były jednymi z pierwszych dużych banków, które opublikowały swoje wyniki finansowe za czwarty kwartał 2022 roku, a także podały swoje oceny gospodarcze na ten rok. Zarówno wyniki JPMorgan, jak i Bank of America przebiły oczekiwania analityków.

Lista spółek value i growth z największym potencjałem wzrostu w 2023 roku na giełdzie w USA

W porównaniu z innymi sektorami, wyniki banków dają najbardziej kompleksowy obraz gospodarki. Kredyty mieszkaniowe, samochodowe i biznesowe są udzielane przez banki, a te największe dają również wgląd w działalność rynków kapitałowych, od zawierania transakcji po handel.

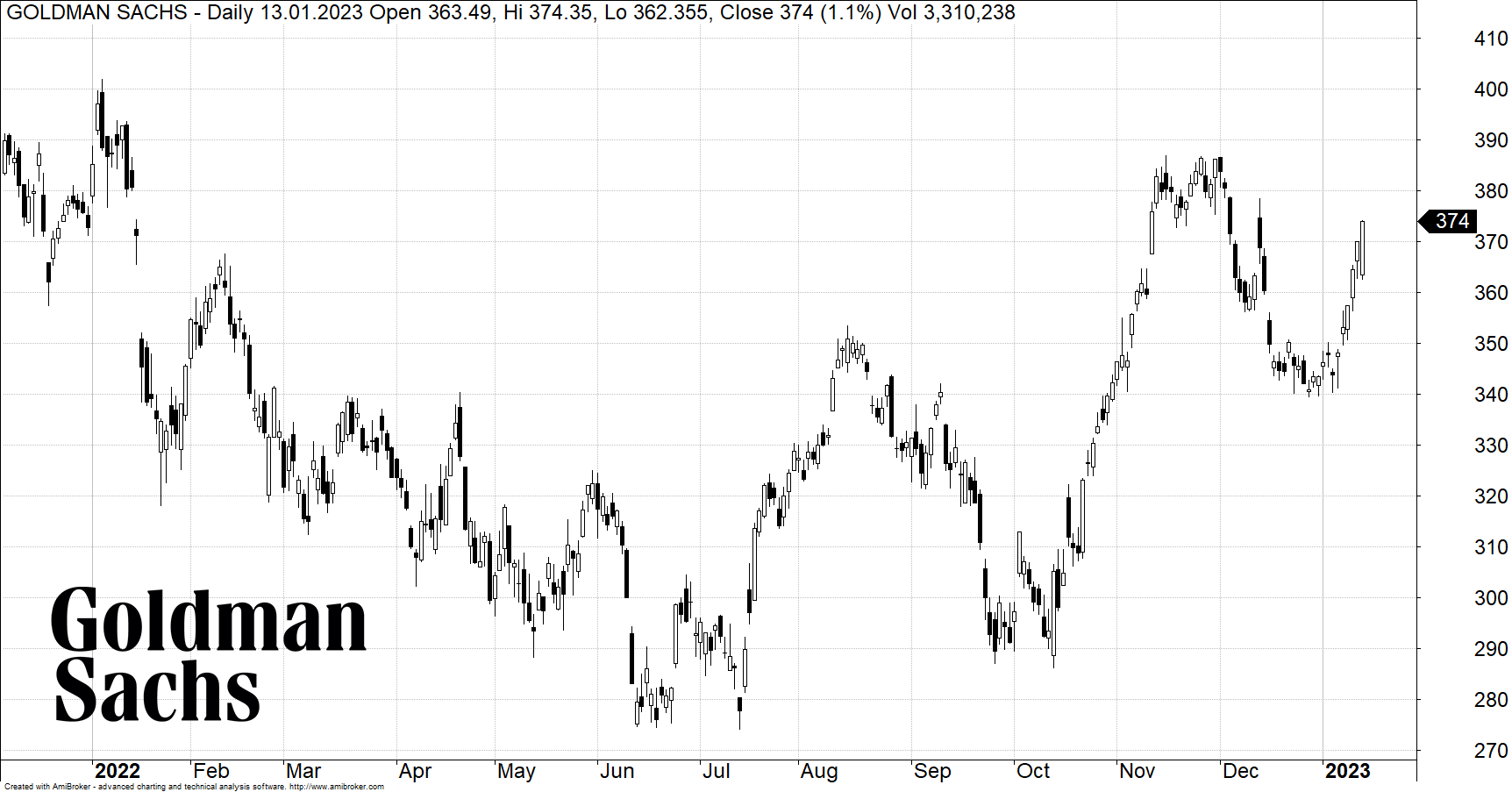

Wyniki Wells Fargo (WFC) za czwarty kwartał pobiły szacunki o 7 centów. Wyniki Citigroup (C) okazały się w większości zgodne z oczekiwaniami analityków, ponieważ zyski spadły, częściowo z powodu wyższych kosztów kredytów. Morgan Stanley (MS) i Goldman Sachs (GS) publikują wyniki we wtorek, 17 stycznia.

Szybkie podwyżki stóp procentowych przez Rezerwę Federalną USA w ciągu ostatniego roku pomagają bankom osiągać większe zyski z kredytów, ale gdy stopy rosną zbyt szybko, konsumenci są mniej skłonni do zaciągania kredytów. Obecnie osoby, które mają długi, mogą mieć trudniejszy czas na ich spłatę. Podobnie jest w przypadku kredytodawców z dużymi działami bankowości inwestycyjnej i handlu, bo wysokie stopy procentowe schłodziły zawieranie transakcji, ale zmienność rynku wywołana podwyżkami stóp zwiększyła aktywność handlową.

Według danych FactSet, zyski sześciu dużych banków spadną o 15% rok do roku, natomiast przychody powinny wzrosnąć dzięki rosnącym portfelom kredytowym. Wall Street spodziewa się, że marża odsetkowa netto - czyli różnica między odsetkami generowanymi z kredytów a odsetkami płaconymi deponentom - będzie uważnie obserwować trendy depozytowe w bankach. Po pierwsze, aby upewnić się, że salda depozytów nie maleją, ponieważ klienci wykorzystują swoje oszczędności, aby poradzić sobie z inflacją. Po drugie, aby sprawdzić, czy banki płacą więcej odsetek deponentom.

Analitycy optymistycznie podchodzą do przyszłości sektora

Jeśli chodzi o to, co inwestorzy powinni zrobić z akcjami banków, analitycy są ogólnie optymistyczni, chociaż mają zastrzeżenia.

David George z Baird napisał niedawno, że oczekuje, iż rok 2023 będzie rokiem „normalizacji" dla sektora. Po tym jak rynek zachowywał się w ostatnich trzech latach, przewiduje on, że będzie to rok, w którym wzrost kredytów będzie umiarkowany, inwestorzy będą się bardziej koncentrować na zwrocie kapitału. Do jego ulubionych nazw w sektorze finansowym należą Comerica (CMA), Capital One (COF), American Express (AXP), Wells Fargo (WFC), Fifth Third (FITB) i Citizens Financial (CFG).

„Generalnie preferujemy bardziej tanie nazwy, gdzie oczekiwania są najniższe i uważamy, że najwięcej negatywów, a tym samym możliwości istnieje w przestrzeni consumer finance (COF i AXP), a także uważamy, że CMA, FITB i WFC reprezentują lepsze bankowe kompromisy ryzyka i zysku w obecnych cenach” - napisał George.

Akcje wszystkich banków można nabyć za pomocą platformy Saxo Banku (pod tym linkiem).

Inflacja w USA spada 6. miesiąc z rzędu. Mocny sygnał dla Rezerwy Federalnej