Jak inwestować w wodę za pośrednictwem akcji amerykańskich spółek

Podaż wody będzie się zmniejszać, a konkurencja o nią będzie rosnąć. To tworzy okazje inwestycyjne.

Pisaliśmy już nie raz i nie dwa o inwestowaniu wodę, głównie za pośrednictwem funduszy ETF. Ale warto poruszyć ten temat raz jeszcze, z uwagi na super-niski poziom rzek w wielu krajach. Oraz z uwagi na to, iż zacny magazyn Barron’s wskazał kilka spółek, które działają na rynku wody i mogą pasować do portfeli inwestorów operujących na amerykańskiej giełdzie.

REKLAMA

Czemu dostęp do wody staje się czynnikiem ryzyka

„Inwestorzy, którzy nie inkorporują ryzyka związanego z niedoborem wody do swojego portfela, popełniają błąd i narażają się na zostanie w tyle za rynkiem w przyszłości” – przekonuje na łamach Barron’s Thomas Schumann, twórca rodziny indeksów TSC Water Security.

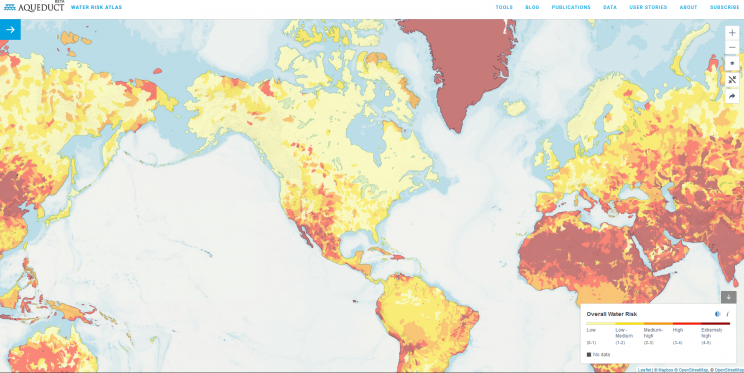

Dostępność wody można mierzyć głównie ilością skonsumowanej przez użytkowników cieczy, ale istnieją także inne wskaźniki, a jednym z narzędzi jest Sustainalytics należące do Morningstar. W niedawno opublikowanym raporcie “Water-Related Risks and Challenges” firma ta podała, że ledwie 1 na 10 spółek giełdowych upublicznia dane o zużywanej wodzie. Innym narzędziem jest Investor Water Toolkit stworzone przez fundację Ceres. Bardzo przydatny może być także Aqueduct Water Risk Atlas.

Aqueduct Water Risk Atlas

Źródło: wri.org

Ledwie 3% wody dostępnej na powierzchni ziemi to woda czysta, z czego ledwie 0,5% jest łatwo dostępne – wynika z badań U.S. Bureau of Reclamation. Z raportu ONZ „Drought in Numbers 2022” wynika, że od 2000 roku częstość występowania suszy zwiększyła się o 29%, a w okresie 1998-2017 spowodowały one 124 mld USD strat. Wedle przewidywań firmy doradczej McKinsey, w 2030 roku popyt na wodę przewyższy podaż o około 40%. World Resources Institute ma nawet bardziej negatywną prognozę, zakładającą 56% różnicy.

Wszystko przez nadmierną konsumpcję. Z obliczeń Grace Communications Foundation wynika, że wyprodukowanie smartfona wymaga zużycia około 908 litrów wody. Wyprodukowanie pary jeansów Levi’s wymaga około 3 000 litrów wody. Największym konsumentem wody jest jednak rolnictwo, które zużywa około 70% rocznej światowej podaży – wynika z szacunków Banku Światowego.

Powoli dociera do świata inwestycyjnego świadomość ryzyka związanego z wodą. Securities and Exchange Commission zamierza wprowadzić wymóg informacyjny dla spółek publicznych w zakresie poziomu stresu związanego z niedoborem wody. W sierpniu pod auspicjami fundacji Ceres powstała Valuing Water Finance Initiative zrzeszająca 64 firmy inwestycyjne dysponujące 9,8 bln USD aktywów, która zamierza uświadamiać największe korporacje i producentów w zakresie czynników ryzyka związanych z wodą.

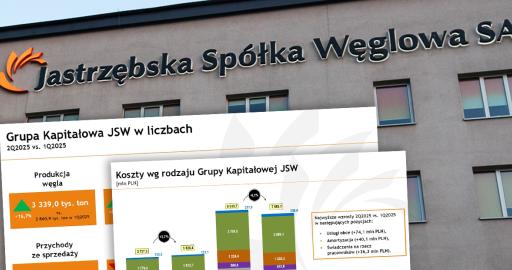

JSW odnotowała rekordowe wyniki. Gotówka odpowiada już za ponad 80% kapitalizacji spółki

Kilka spółek z rynku wodnego godnych uwagi

Dobrze, to w takim razie jak przyjąć ekspozycję na wodę? Jak przypominaliśmy na samym początku, o inwestowani w to aktywo poprzez fundusze ETF już pisaliśmy. Niedawno Barron’s wytypował 6 walorów z amerykańskiej giełdy, które mogą być dobrym dodatkiem do portfela poszerzającym jego ekspozycję właśnie o to aktywo.

American Water Works

Inwestorzy cenią sobie wodociągi ze względu na ich stabilność. Spółka American Water Works jest biznesem bardzo stabilnym. Prognozy mówią, że będzie rosła w tempie 8% rocznie przez co najmniej 3 kolejne lata i to jest kontynuacja tego, co było w ostatniej dekadzie.

Konsekwentne prowadzenie biznesu sprawia, że American Water Works ma wskaźnik cena/zysk równy 32. Każdy potrzebuje wody i prawie każdy płaci rachunki za wodę. Poza tym, przedsiębiorstwa użyteczności publicznej mogą zarobić na naprawie i wymianie rur. Stabilność przychodów sprawia, że prognozowanie wyników AWW jest stosunkowo łatwe. Firma ma stopę dywidendy w wysokości 1,7%

Notowania American Water Works na tle S&P500

Źródło: TradingView

Danaher

Danaher (DHR) nie jest firmą zajmującą się wyłącznie wodą. Jest jednak dostawcą technologii o silnej pozycji rynkowej, 10% jej sprzedaży jest bezpośrednio związanych z wodą. Zakłady wodne na wszystkich kontynentach korzystają z systemów testowania wody Danaher.

Akcje Danaher są wyceniane 26-krotność szacowanych zysków za 2023 r. Średnia z ostatnich lat to 28-krotność. Prognozy mówią, że firma będzie rosnąć w tempie 7% w ciągu najbliższych 3 lat, ale mogą to być konserwatywne założenia, bo historycznie zyski szły w górę w średnim rocznym tempie około 12%.

Notowania Danaher na tle S&P500

Źródło: TradingView

Essential Utilities

Essential Utilities dostarcza klientom nie tylko wodę, ale i gaz ziemny. To czyni ją nieco mniej stabilną od American Water Works. Jej historyczne wyniki są imponujące. Eksperci uważają, że to naprawdę dobrze zarządzana firma wodociągowa.

W ciągu ostatniej dekady zyski Essential Utilities rosły w tempie 9% rocznie, a w ciągu najbliższych 3 lat powinny rosnąć średnio o niecałe 8% rocznie. Akcje Essential Utilities są wyceniane na około 27-krotność przyszłorocznych zysków. Spółka może się pochwalić stopą dywidendy w wysokości 2,3%.

Notowania Essential Utilities na tle S&P500

Źródło: TradingView

Evoqua Water Technologies

Evoqua oczyszcza wodę dla ponad 38 000 klientów z takich branż, jak elektronika, produkcja, a nawet parki wodne. Evoqua jest jedną z niewielu firm posiadających sposoby na usuwanie z wody chemikaliów. Akcje nie są tanie, bo spółka jest wyceniona na 37-krotność zysków z 2023 roku, co oznacza premię w stosunku do 3-letniej średniej na poziomie 35. Zyski mają rosnąć 15% rocznie w ciągu najbliższych 3 lat (rosły w ostatnich latach po 10% rocznie).

Notowania Evoqua Water Technologies na tle S&P500

Źródło: TradingView

Mueller Water Products

Mueller Water Products produkuje hydranty przeciwpożarowe oraz inne instalacje i narzędzia związane z przemysłem wodnym. Zyski firmy są cykliczne i mogą rosnąć i spadać wraz z gospodarką. Analitycy oczekują, że będą rosły w tempie około 13% rocznie przez następne kilka lat. Przy 17,5-krotności zysków z 2023 roku, akcje Mueller są handlowane z niewielkim dyskontem do swojego 3-letniego C/Z na poziomie 18,3.

Notowania Mueller Water Products na tle S&P500

Źródło: TradingView

Xylem

Nieszczelne rury to duży problem w USA, gdzie średni wiek wodociągu wynosi około 45 lat. A firma Xylem wykrywa i diagnozuje nieszczelności. Akcje Xylem są wyceniane na około 30-krotność szacowanych zysków w 2023 roku, czyli znacznie powyżej 17-krotności S&P 500. Prognoza mówi, że jej zyski będą rosły w tempie 25% rocznie przez następne 3 lata.

Notowania Xylem na tle S&P500

Źródło: TradingView

Bioceltix, biotechnologiczna spółka zadebiutuje na głównym rynku GPW już w przyszłym tygodniu

Zgarnij 300 Euro na prowizje i zbuduj swoje zagraniczne portfolio za darmo (tylko do 9 września)

Saxo Bank to duński bank inwestycyjny, który z początkiem września wprowadza znaczące zmiany w swojej ofercie. Od 6 września obniża prowizje od transakcji ,likwiduje dla klientów w Polsce opłatę za przechowywanie (custody fee) i udostępnia atrakcyjne oprocentowanie wolnych środków na rachunku inwestycyjnym. Saxo Bank również stawia na inwestorów, dlatego z okazji startu serwisu Strefa Global Market proponuje naszym czytelnikom dodatkowy bonus w postaci kwoty 300 Euro na prowizje, do wykorzystania przez 3 miesiące w transakcjach na rynku kasowym. Z oferty mogą skorzystać wszyscy, którzy zdecydują się otworzyć rachunek z naszego linku partnerskiego do 9 września 2022 r.

Załóż rachunek w Saxo Banku i odbierz 300 EUR na prowizje

Ważna informacja

Materiał zawiera link reklamowy Saxo Banku. Założenie rachunku za jego pośrednictwem pozwala uzyskać dodatkowe 300 EUR na prowizje (oferta obowiązuje do 9 września 2022 r.). Strefa Global Market uzyskuje wynagrodzenie z tego tytułu.