Rozmowa o inwestowaniu w wino z Marcinem Piweckim: "Średnioroczna stopa zwrotu na rynku wina jest dość atrakcyjna, wynosi około 8-12%"

Od kilkunastu miesięcy trwa hossa na rynku wina inwestycyjnego. Jak lokować kapitał w wino? Kupować skrzynki czy pojedyncze butelki? Czy potrzebny jest duży kapitał? Gdzie przechowywać wino? O charakterystyce tego aktywa inwestycyjnego porozmawialiśmy z Marcinem Piweckim, założycielem firmy Wine Advisors, biznesmanem i wykładowcą akademickim.

Długie zimowe wieczory sprzyjają braniu w dłoń kieliszka czegoś mocniejszego. Polacy w ostatnich latach coraz częściej wybierają napój Bogów, czyli wino. My w Strefie Inwestorów też preferujemy wino, bo – jak mówił Thomas Jefferson – „wino to jedyny ratunek przed nadużywaniem whisky”.

REKLAMA

Zapewne niewielu miłośników wina wie, że jest ono aktywem inwestycyjnym. A nawet jeśli o tym wie, to już niemal na pewno nie zdaje sobie sprawy, że jest ono naprawdę bardzo pożytecznym aktywem, z punktu widzenia dywersyfikacji portfela w długim terminie.

By porozmawiać o tej jakże niezwykłej dwoistości natury wina spotkaliśmy się z Marcinem Piweckim. Pan Marcin był jedną z pierwszych osób w Polsce, która stała się ekspertem od inwestowania w wino. Wiele lat temu założył firmę Wine Advisors, która zarządzała funduszem IPOPEMA Fine Wine.

Spotkanie było tym bardziej na czasie, że od kilkunastu miesięcy trwa hossa na rynku wina inwestycyjnego...

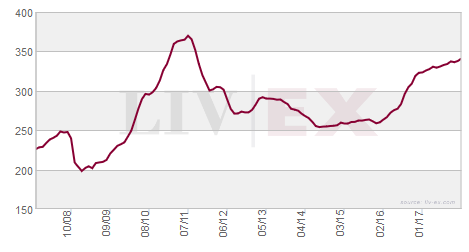

Wykres 1. Notowania indeksu Liv-ex Investables (10 lat)

Źródło: Liv-ex

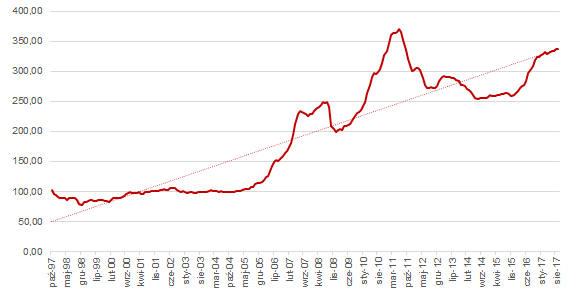

Wykres 2. Notowania indeksu Liv-ex Investables (20 lat)

Źródło: Liv-ex

Piotr Rosik: Czy inwestowanie w wino jest dla każdego? Bo picie, to wiadomo... [śmiech]

Marcin Piwecki: Opowiadanie o winie inwestycyjnym należy zacząć od tego, że ten rynek jest bardzo mały, jest absolutną niszą. W skali roku na całym świecie sprzedawane jest wino inwestycyjne za setki milionów dolarów, co przy takich rynkach jak rynek złota chociażby jest śmiesznie małą kwotą., By zbudować na rynku wina sensowny portfel inwestycyjny potrzebna jest wiedza, relacje i dość dużo czasu.

Są też inne bardzo ciekawe cechy rynku wina inwestycyjnego. Cechuje się on dużym tarciem transakcyjnym i niską płynnością. No i nie do końca wiadomo, czym jest tak naprawdę wino.

W jakim sensie? Jest napojem, jest aktywem inwestycyjnym...

Czy na pewno aktywem? Przywołam tutaj pogląd guru od wyceny przedsiębiorstw, Aswatha Damodarana. On dzieli świat inwestycyjny na aktywa, surowce, waluty i przedmioty kolekcjonerskie. Aktywo generuje dochód, tak zwany cash flow. Aktywo można więc wycenić na podstawie prognozowanych przyszłych przepływów.

Wino nie generuje przepływów pieniężnych...

Zgadza się. Z kolei surowiec musi być wykorzystywany w procesach produkcji.

Wino tutaj pasuje.

Nie do końca. Ma pewne cechy surowca, ale nie wszystkie. Jest ono znacznie trudniej dostępne, mamy do czynienia z silnie limitowaną podażą. Oczywiście, wino nie jest też walutą. Zostaje nam przedmiot kolekcjonerski. Ale do tej kategorii wino też nie pasuje...

Dlaczego?

Bo przedmiot kolekcjonerski jest po to, by trwał. Kolekcjoner chucha i dmucha na swoje znaczki czy zabytkowe auto. A wino - powinno zostać w końcu wypite!

Czyli czym jest wino?

Jest czymś pomiędzy surowcem, a przedmiotem kolekcjonerskim. Można by też bronić tezy, że jest oddzielną kategorią inwestycyjną.

Tyle teorii, przejdźmy do praktyki. Czy inwestor powinien kupować całe skrzynki, czy może lepiej jakieś niezwykłe, pojedyncze butelki?

Wino ze skrzynek jest bliższe surowcom. Unikatowe butelki to oczywiście pewnego rodzaju przedmioty kolekcjonerskie. Kupowanie pojedynczych butelek na aukcjach to „wyższa szkoła jazdy” i do tego kosztochłonna. Zwyczajny inwestor powinien skupić się na inwestowaniu w skrzynki.

Ale czy można stwierdzić, co jest bardziej opłacalne dla inwestora: kupowanie skrzynek, czy pojedynczych butelek kolekcjonerskich?

Bardzo trudno przewidzieć finalny wynik. Ale na pewno prostsze i bezpieczniejsze jest inwestowanie w skrzynki. Im bardziej wchodzimy w kolekcjonerstwo, tym większą musimy mieć wiedzę i większe pieniądze. Poza tym, kolekcjonerzy często nie potrafią pozbyć się swoich ukochanych zdobyczy, choć na początku drogi wydaje się im, że będzie inaczej...

Ile trzeba mieć pieniędzy, by inwestować w skrzynki wina inwestycyjnego?

Odpowiedź na to pytanie zależy od tego, w jakim horyzoncie czasowym chcemy inwestować i czy chcemy inwestować pasywnie. Jeśli ktoś nie chce monitorować portfela codziennie, tylko co kilka tygodni, to powinien stawiać na aktywa o niskiej zmienności. Tu dochodzimy do wielkiej zalety wina inwestycyjnego: w długim terminie, 10-cio lub 15-letnim, ryzyko ujemnych wyników jest naprawdę minimalne. By tak się stało, trzeba mieć wielkiego pecha. Zupełnie inaczej jest na rynku akcji, o czym zapewne wielu czytelników Strefy Inwestorów dobrze wie.

Wracając do pytania, nie trzeba mieć wielkiego portfela, ani wielkiego majątku, by inwestować w skrzynki wina. Na pewno nie warto kupować skrzynek po kilkaset euro. By zainwestować całkiem sensownie w wino wystarczy kupić taką za ponad 2 tys. euro, czyli około 9 tys. zł.

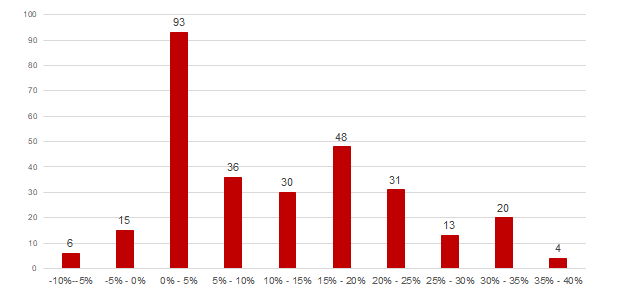

Wykres 3. Rozkład rocznych stóp zwrotu dla inwestycji w indeks Liv-ex Investables w okresach 5-letnich (styczeń 1988 – wrzesień 2017)

Źródło: M. Piwecki (2017)

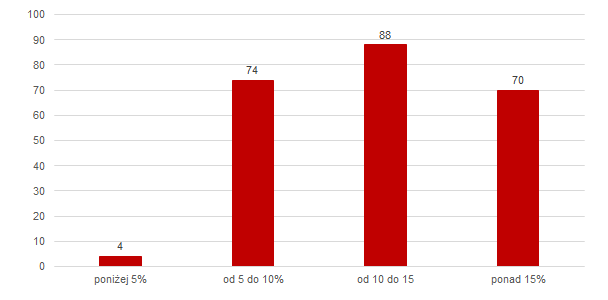

Wykres 4. Rozkład rocznych stóp zwrotu dla inwestycji w indeks Liv-ex Investables w okresach 10-letnich (styczeń 1988 – wrzesień 2017)

Źródło: M. Piwecki (2017)

To jak polski inwestor, tak od strony praktycznej, powinien się do tego zabrać?

Dobrze jest znać angielski, niestety bez znajomości tego języka będzie ciężko. Jak już inwestor zna ten język, to może przebierać w ofertach pośredników umożliwiających inwestycje w wino. Oczywiście istnieją też nieliczne polskie firmy świadczące taką usługę, ale wydaje się, że wyjście poza granice kraju daje większe możliwości.

Centrum inwestycji w wino jest w Londynie. Tam ma siedzibę szereg firm, które budują portfele oparte o wina. Istnieje też kilka zagranicznych funduszy umożliwiających inwestycje w wino. W ostatnich latach pojawiły się także platformy internetowe pośredniczące w sprzedaży wina inwestycyjnego, jak Cavex czy Wine Owners.

Po zakupie wino trzeba gdzieś przechowywać. Rozumiem, że sprowadzanie go do Polski to nie jest dobry pomysł?

Nie. W Europie Zachodniej istnieje wiele wyspecjalizowanych magazynów cieszących się renomą. To w nich inwestor powinien umieścić swoje wino. Cena usługi przechowywania nie jest wygórowana, tu chodzi o kilkanaście funtów rocznie, a w tę opłatę wliczona jest już także składka ubezpieczeniowa.

Czy inwestor może zobaczyć swoje skrzynki?

Oczywiście, że tak. Ale taką wizytę trzeba umówić z wyprzedzeniem, takie magazyny nie są przygotowane na dużą liczbę „odwiedzających”.

Moje pytanie wynika stąd, że dosłownie kilka tygodni temu za defraudację pieniędzy klientów zostali skazani na kilka lat więzienia byli właściciele firmy Crimson Fine Wines. Oni nie kupowali skrzynek za powierzone im środki...

Nie jestem tym przypadkiem zdziwiony. Na rynku wina zdarzały się już takie historie. Kilka lat temu w Wielkiej Brytanii dwóch młodych ludzi zapewniało inwestorów, że zbierają środki na zakup wina w kampanii en primeur. Chodzi o sprzedaż wina na zasadach futures. Klienci opłacają zakup wina, które później jeszcze przez kilkanaście miesięcy dojrzewa w beczkach, w piwnicach producenta. Fizyczna dostawa ma miejsce po zabutelkowaniu, dwa lata po zbiorach. Okazało się, że zebrali kilka milionów funtów i je po prostu przebalowali.

Niesamowita jest też historia oszusta, który nazywa się Rudy Kurniawan. Przez kilka lat podrabiał bezbłędnie burgundy. Miał niezwykły talent do mieszania win, to trzeba przyznać. Wpadł w roku 2012, a w 2013 został skazany na 10 lat więzienia. Sprawa Kurniawana jeszcze się toczy, bo sprzedał on sporo podrobionych win poprzez dom aukcyjny Sotheby’s amerykańskiemu miliarderowi, który bardzo mocno się tym faktem rozzłościł. [śmiech] Ale takie historie to nie jest codzienność rynku wina inwestycyjnego, uspokajam. [śmiech]

To skrzynkę jakiego wina warto by kupić dziś? Brodeaux, który rocznik?

Nie odpowiem precyzyjnie na to pytanie, bo nie jestem specjalistą od poszczególnych roczników. Mogę na pewno podpowiedzieć, że najbezpieczniej jest postawić na klasykę, na czołówkę „peletonu”, czyli na wina z Bordeaux. Chodzi o takie winnice, jak Latour, Lafite Rothschild, Haut Brion, Margaux czy Mouton Rothschild.

Czy występują mody na rynku wina, tak jak na rynku sztuki?

Powiedziałbym, że poszczególne marki na rynku wina mają swoje unikalne losy. Są takie, które powoli poprawiają swój wizerunek. Są też marki, na które popyt powoli spada. Zwracam jednak uwagę, że czołówka „peletonu”, którą wymieniłem, nie zmienia się od 1855 roku, gdy sporządzono tzw. klasyfikację napoleońską. Dlaczego tak się dzieje? Dlatego, że za tą czołówką stoją bardzo silne finansowo firmy lub rodziny. Prawdopodobieństwo, że w tej czołówce zabraknie pieniędzy i wiedzy, jest bardzo małe.

Zobacz także: Jak inwestować w sztukę? Rozmawiamy z prof. Krzysztofem Borowskim z SGH

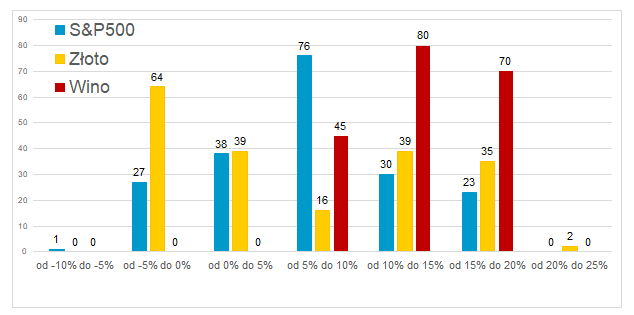

Wykres 5. Rozkład rocznych stóp zwrotu dla inwestycji w wybrane aktywa w okresach 10-letnich (styczeń 1998 – marzec 2014)

Źródło: M. Piwecki (2017)

Jak wygląda rynek wina po odejściu na emeryturę Roberta Parkera, najbardziej wpływowego krytyka wina w historii? Czy Parker rzeczywiście miał tak duży wpływ na ceny, jak się powszechnie uważa?

Parker nie przeszedł jeszcze w pełni na emeryturę. Wciąż ocenia wina kalifornijskie. Uważam, że proces jego odchodzenia od krytyki wina jest kontrolowany. Nie spodziewam się jakiegoś tąpnięcia, jakichś negatywnych skutków dla rynku wina, w sytuacji gdy Parker odejdzie na emeryturę całkowicie lub umrze.

Kilka lat temu współtworzył Pan pierwszy w Polsce fundusz inwestujący w wino. Czemu IPOPEMA Fine Wine już nie działa?

Taki był plan, że ten fundusz miał funkcjonować 5 lat. Prawda jest też jednak taka, że z punktu widzenia polskiego prawa inwestowanie w skrzynki wina jest o wiele bardziej opłacalne podatkowo.

Dlaczego?

Wedle polskiego prawa, sprzedaż rzeczy po upływie ponad 6 miesięcy jej użytkowania, nie podlega opodatkowaniu.

Szkoda że fundusz już nie istnieje, bo ostatnie kilkanaście miesięcy przyniosło hossę na rynku wina.

Ta spokojna hossa to jest powrót do normalności. Wielka hossa z lat 2009-11 była spowodowana zniesieniem zaporowych ceł przez Hong Kong, co otworzyło bramę do Chin. Wtedy milionerzy chińscy po prostu rzucili się na jakościowe wina. Na to nałożyło się zjawisko bardzo dobrego rocznika 2009 i kolejnego bardzo wysoko ocenianego rocznika 2010, które były sprzedawane po cenach en primeur. Rynek się przegrzał. Potem przyszła długa smuta, rozczarowanie kolejnymi rocznikami.

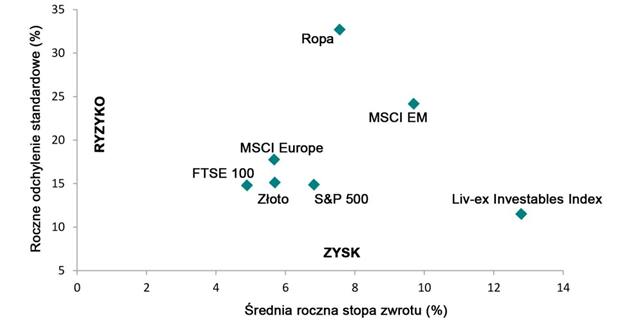

Wykres 6. Relacja zysk – ryzyko dla wybranych aktywów (1988-2012)

Źródło: WAM, MSCI, Bloomberg, Liv-ex

To jak wygląda Pańska prognoza dla rynku wina na najbliższe lata?

Wydaje się, że będziemy widzieli spokojny wzrost cen. Raczej nie powtórzy się bańka z lat 2009-11, gdy pojawiły się wzrosty rzędu 30% rocznie. Mamy teraz do czynienia z powrotem do długoterminowej średniej. A ta średnioroczna stopa zwrotu na rynku wina jest bardzo sympatyczna, wynosi około 8-12%.

W tej chwili rozwija Pan klinikę przeszczepu włosów. A inwestuje Pan prywatnie w wino?

Tak, mam oczywiście wino w swoim portfelu inwestycyjnym. Nie jest go dużo, bo i portfel nie jest obszerny. [śmiech]