Analiza IPO Dino Polska: Czy warto kupić akcje debiutującej spółki?

Właśnie rozpoczęła się oferta akcji sieci sklepów Dino. Z inwestycji wychodzi fundusz private equity pozostawiając spółkę pod zarządzaniem jej założyciela. To największy debiut na polskiej giełdzie od 4 lat. Wartość IPO wynosi około 1,6 mld zł. Jakie są dalsze plany rozwoju sieci Dino? Jakie ryzyka i szanse stoją przed spółką? Czy warto wziąć udział w debiucie? Czy proponowana cena jest odpowiednia? Na te i inne pytania postaramy się odpowiedzieć w tym artykule.

Spis treści

- Dynamiczny rozwój sieci Dino

- Kto oferuje akcje Dino Polska?

- Polityka dywidendowa spółki

- Czynniki ryzyka oferty

- Szanse rozwoju Dino Polska

- Dane finansowe Dino Polska

- Czy cena w IPO Dino Polska jest odpowiednia?

- Znaki zapytania i plusy oferty

- Harmonogram oferty i przydatne odnośniki

Dynamiczny rozwój sieci Dino

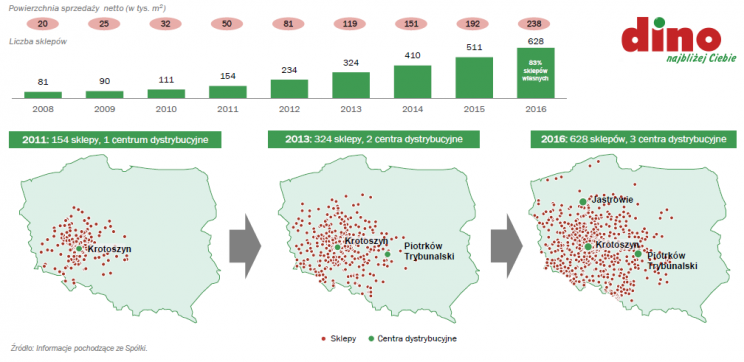

Według raportu Rolanda Bergera, Grupa Dino jest najszybciej rozwijającą się siecią supermarketów średniopowierzchniowych w Polsce. Pierwszy sklep został otworzony w 1999 roku przez założyciela i głównego akcjonariusza Tomasza Biernackiego. Dostrzegł on możliwość ekspansji supermarketów w małych i średnich miejscowościach w segmencie średniopowierzchniowych sklepów położonych najczęściej blisko miejsc zamieszkania lub o dużym natężeniu ruchu.

REKLAMA

W 2010 roku sieć Dino liczyła już ponad 100 sklepów, a w spółce pojawił się inwestor strategiczny, międzynarodowy fundusz private equity Enterprise Investors. Od tej pory rozwój sieci nabrała tempa. Na koniec 2016 roku grupa Dino liczyła już 628 sklepów, a spółka stała się 11 pod względem wielkości przychodów graczem na polskim rynku spożywczym wg szacunków PMR. W założeniu ma dalej rosnąć o 100 supermarketów rocznie. Zarząd zakłada, że do 2020 roku sieć osiągnie rozmiar 1200 sklepów.

Ilustracja 1. Rozwój sieci sklepów Dino.

Dino oparło swoją strategię na kilku filarach. Pierwszym z nich jest zlokalizowanie sklepów poza centrami miast. Spółka stawia na obszary wiejskie i przedmieścia. Buduje w zdecydowanej większości przypadków na własnych gruntach. Według zarządu jest to optymalne rozwiązanie, gdyż likwiduje ryzyko wynikające z dzierżawy i umożliwia dostosowanie terenu do własnych potrzeb. Dodatkowo identyczny plan wszystkich sklepów zmniejsza koszty ich powstawania.

Drugim filarem jest oferta produktowa około 5 tys. produktów, czyli większa niż w dyskontach. Dino oferuje też mięsa i wędliny produkowane w ich własnym zakładzie Agro-Rydzyna. Odpowiadają one za 16% przychodów ogółem. Dodatkowo, są oferowane na stoisku „z ladą” z obsługą, co, według zarządu, odróżnia Dino od dyskontów.

Spółka posiada też własne centra logistyczne, co przekłada się na wzrost marży i oszczędności dla grupy.

Kto oferuje akcje Dino Polska?

To IPO jest niewątpliwie największym debiutem na giełdzie w ostatnich latach. Porównać je można do oferty Energii (2,4 mld zł) i PKP Cargo (1,4 mld zł) z 2013 roku, a ze spółek prywatnych, do IPO Alior Banku (2 mld zł) z 2012 roku. Spółka nie emituje nowych akcji, gdyż nie potrzebuje finansowania do dalszego wzrostu – zamierza rozwijać się organicznie.

Jedynym akcjonariuszem sprzedającym akcje jest fundusz private equity, który zamierza zaoferować inwestorom wszystkie swoje udziały, czyli 49% akcji. Główny akcjonariusz i założyciel, Tomasz Biernacki nie zamierza pozbywać się udziałów ani teraz, ani przez najbliższe dwa lata od debiutu (długa umowa lock-up).

Oferta jest bardzo duża dlatego, oprócz rynku GPW, zostanie zaoferowana także za granicą w ofercie prywatnej. Dla inwestorów indywidualnych trafi „tylko” 5% akcji, co wbrew pozorom nie jest mało – 80 mln zł – czyli dużo więcej w porównaniu do zeszłorocznych ofert.

Polityka dywidendowa spółki

Dino stawia na rozwój organiczny i nie emituje akcji. To oznacza, że stara się wykorzystać wszystkie zasoby spółki w celu zwiększania jej wartości. Dlatego też w tym roku zarząd nie będzie rekomendował dywidendy.

W związku z dynamicznym rozwojem, w tym roku nie będziemy rekomendować dywidendy. W następnych latach będziemy informować o rekomendacjach podziału zysku na bieżąco. Obecnie nie ma żadnych decyzji zarządu na kolejne lata.

W poprzednich latach, za które są podane wyniki finansowe, także nie było wypłat dywidendy.

Czynniki ryzyka oferty

Najważniejszym ryzykiem dla Dino, jest wprowadzenie podatku od sprzedaży detalicznej. W pierwszym podejściu podatek wszedł w życie we wrześniu zeszłego roku, ale został szybko zawieszony przez Komisję Europejską, gdyż premiował małe przedsiębiorstwa. Jego stosowanie przesunięto więc na 2018 rok. Nie wiadomo w jakim kształcie ostatecznie przepisy wejdą w życie i czy w ogóle wejdą. Mogą jednak obniżyć zyski spółki o kilkadziesiąt procent, zmniejszając znacznie jej marżę. Z drugiej strony, podatki dotkną wszystkie sieci handlowe konkurencyjne dla spółki, a jak wiemy z historii wprowadzenia podatku dla banków – jak wszyscy mają ten sam podatek, to wszyscy podnoszą ceny i starają się wyrównać sobie straty.

Dino działa w wyjątkowo konkurencyjnej branży. W promieniu 5 kilometrów od około połowy sklepów prowadzonych przez spółkę, działa do pięciu sklepów konkurencji, a kolejnych 23% sklepów konkuruje z więcej niż pięcioma sklepami. Ta liczba będzie się zwiększać, gdyż duże sieci zaczynają dostrzegać potencjał lokalizacji przedmieść i małych miejscowości, w których działa Dino:

Zmieniające się preferencje konsumentów w kierunku skłonności do zakupów w sklepach położonych blisko miejsca zamieszkania oraz rosnący popyt konsumencki skłaniają wiele podmiotów do rozwijania sieci mniejszych sklepów spożywczych położonych niedaleko miejsc zamieszkania konsumentów, co powoduje wzrost konkurencji w segmencie rynku, w którym działa Grupa Dino.

Grupie Dino zagraża też postępująca konsolidacja rynku handlu detalicznego. Obecnie rynek jest rozdrobniony, ale to się zmienia.

Fuzje i przejęcia na tym rynku prowadzą do konsolidacji sektora. W przypadku konsolidacji konkurentów Grupy Dino, która pozwoli im wykorzystać efekt skali prowadzonej działalności, może dojść do stagnacji lub utraty udziałów Grupy Dino w rynku (…) Utrata nawet niewielkiego udziału w rynku może skutkować obniżeniem siły nabywczej i przetargowej wobec dostawców.

Ograniczenie handlu w niedzielę też jest pewnym zagrożeniem dla spółki, ale znacznie mniejszym niż dla sieci handlowych skupionych w centrach miast.

Nie obawiamy się zakazu handlu w niedzielę. Jest to dzień o najniższym udziale w tygodniowych przychodach, klienci prawdopodobnie przeniosą swoje zakupy na sobotę lub poniedziałek. Wynika to z tego, że jesteśmy siecią, w której dokonuje się codzienne zakupy produktów świeżych. Bardziej ten zakaz dotknie sieci sklepów wielkopowierzchniowych.

Szanse rozwoju Dino Polska

Według zarządu, model biznesowy grupy jest w wysokim stopniu skalowalny. Potwierdza to dotychczasowe tempo otwierania nowych sklepów. W latach 2014-2016 spółka Dino otwierała średnio ok. 100 nowych sklepów rocznie. Grupa chce utrzymać podobne tempo rozwoju także w przyszłości. Zakłada osiągnięcie liczby 1200 sklepów do 2020 roku, a cały potencjał rynku szacuje na co najmniej 2700 sklepów.

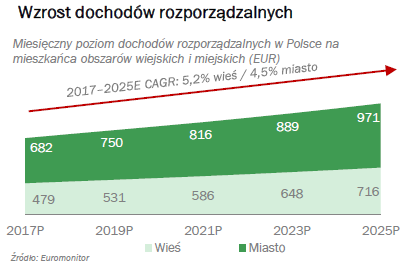

Ekspansji mają sprzyjać dobre tendencje makroekonomiczne. Według prognoz na trzy najbliższe lata, segment supermarketów średniopowierzchniowych ma być drugim najszybciej rozwijającym się segmentem handlu detalicznego artykułami spożywczymi. Nastąpił też powrót inflacji, która jest korzystna dla handlu. Jednocześnie rośnie dochód rozporządzalny Polaków (możliwy do wydania na własne potrzeby), szczególnie na obszarach wiejskich, na których działa Dino.

Ilustracja 2. Prognoza wzrostu dochodu rozporządzalnego dla obszarów wiejskich i miejskich do 2025 r.

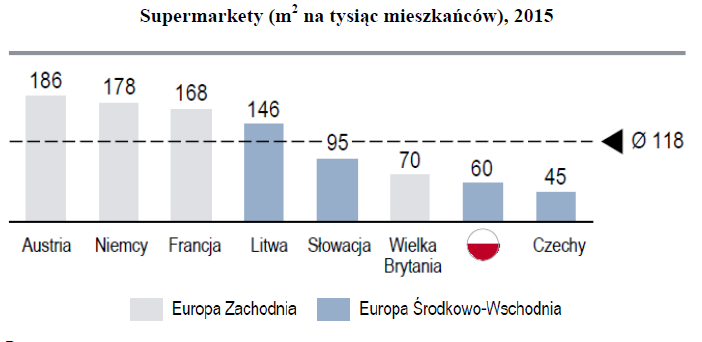

Wciąż penetracja rynku handlu detalicznego artykułami spożywczymi jest mała. Liczba metrów kwadratowych sklepów na mieszkańca jest dwa razy mniejsza niż w Europie Zachodniej.

Ilustracja 3. Supermarkety w metrach kwadratowych na tysiąc mieszkańców w Polsce i wybranych krajach Europy Zachodniej.

Spółce sprzyja też program 500+, spadający poziom bezrobocia i regularny wzrost płacy minimalnej. Wszystkie te czynniki wspomagają wzrost wydatków na konsumpcję.

Dane finansowe Dino Polska

Grupa Dino opublikowała dane finansowe za trzy ostatnie lata, ale nie podała prognoz. Przychody rosną z roku na rok o 20%-30%, a zysk operacyjny o ponad 30%. Zysk netto także rośnie – w 2016 roku był wyższy o 24% w stosunku do poprzedniego roku.

| 2016 | 2015 | 2014 | |

|---|---|---|---|

| Przychody ze sprzedaży | 3 369 517 | 2 589 576 | 2 107 984 |

| Zysk z działalności operacyjnej | 215 589 | 160 054 | 105 787 |

| Zysk netto | 151 210 | 122 172 | 66 137 |

| ROA | 8,14% | 8,49% | 5,67% |

| ROE | 22,12% | 22,95% | 16,13% |

| Marża operacyjna | 6,40% | 6,18% | 5,02% |

Tabela 1. Wybrane wskaźniki i dane finansowe Grupy Dino Polska w tys zł. Obliczenia własne na podstawie prospektu emisyjnego.

Wskaźniki rentowności są wysokie jak na branżę handlową. ROE wynosi 22%, a marża operacyjna 6,40%, podczas gdy średnie dla sektora handlowo-usługowego wynoszą odpowiednio 7,7% i 1%. Co ważne, wartości tych wskaźników nie są jednorazowe, ale utrzymują się na wysokim poziomie od lat.

Dino ma wysokie zadłużenie i niską płynność finansową, ale jest to typowe dla branży w której spółka działa.

Czy cena w IPO Dino Polska jest odpowiednia?

Spółka podała cenę maksymalną w wysokości 33,50 zł za jedną akcję. Jeśli wyliczymy wskaźnik C/Z dla tej kwoty, to wyniesie on 21,72. Czy to dużo?

Na GPW obecnie jest spółka Emperia, którą możemy porównać do Dino. Emperia zarządza siecią sklepów Stokrotka i ma przychody w wysokości 2,4 mld zł, a zyski w wysokości 51,8 mln zł. Jej wartość wskaźnika C/Z wynosi obecnie 17. Natomiast ma niższe wartości wskaźników rentowności. ROE wynosi 8,26%, a marża operacyjna wynosi 2,51%.

Ustalona cena maksymalna nie jest więc bardzo wysoka. Nie jest też wyjątkowo okazyjna – już uwzględnia premię za wyższą marżę oraz częściowo przyszły rozwój sieci. Inwestorzy indywidualni będą musieli składać zapisy na akcje po cenie maksymalnej, która może zostać ostatecznie obniżona po zamknięciu budowy księgi popytu. Spółka zakłada wciąż dalszy rozwój, co przy spełnieniu tych prognoz znacznie uatrakcyjnia proponowaną wycenę.

Znaki zapytania i plusy oferty

Na rynek główny GPW wchodzi szybko rosnąca sieć supermarketów Dino. Zbierzmy więc razem najważniejsze elementy oferty, na które warto zwrócić uwagę w przypadku IPO spółki Dino Polska:

- Bardzo duża oferta – Oferta akcji jest największym IPO od kilku lat.

- Najszybciej rozwijająca się sieć - Według raportu Rolanda Bergera, Grupa Dino jest najszybciej rozwijającą się siecią supermarketów średniopowierzchniowych w Polsce.

- Skupienie się na lokalizacjach poza centrami miast - Dino oparło swoją strategię na budowie sklepów na terenach wiejskich i przedmieściach miast.

- Własna produkcja wędlin i mięs – Spółka posiada własny zakład przetwórstwa mięsnego Agro-Rydzyna, który zaopatruje wszystkie sklepy.

- 51% akcji należy do założyciela – Po IPO pakiet kontrolny pozostanie w rękach założyciela sieci Tomasza Biernackiego, który nie będzie sprzedawał własnych akcji.

- Brak dywidendy – Zarząd nie będzie rekomendował w tym roku dywidendy, ani nie ogłosił planów wypłat na najbliższe lata.

- Ryzyko wprowadzenia podatku od sprzedaży – Od 2018 roku przychody spółki mogą zostać objęte nowym podatkiem od sprzedaży.

- Konkurencyjna branża - Dino działa w wyjątkowo konkurencyjnej branży.

- Skalowalny biznes – Według zarządu biznes Dino jest w wysokim stopniu skalowalny.

- Sprzyjające czynniki makroekonomiczne – Spółce sprzyja inflacja, wzrost płacy minimalnej i dochodu rozporządzanego.

- Dobre dane finansowe – W zaraportowanych latach, spółka wykazała rosnące przychody i zyski oraz wysokie wskaźniki rentowności.

Harmonogram oferty i przydatne odnośniki

| Data | Etap oferty |

|---|---|

| 22 marca – 3 kwietnia 2017 r. | Przyjmowanie zapisów od inwestorów indywidualnych |

| 4 kwietnia 2017 r. | Publikacja ceny ostatecznej i ilości oferowanych akcji |

| do 12 kwietnia 2017 r. | Przydział akcji oferowanych |

| około 21 kwietnia 2017 r. | Zakładany pierwszy dzień notowania na GPW |

Tabela 2. Harmonogram oferty Dino Polska SA

Zobacz także: Strona spółki (notowania, dywidendy, akcjonariat, rekomendacje, wskaźniki i wyniki finansowe)

---

Wszystkie treści zawarte w artykule mają wyłącznie charakter informacyjny i edukacyjny. Decyzje inwestycyjne podjęte na ich podstawie podejmowane są na wyłączną odpowiedzialność Użytkownika Serwisu.

Zawarte w artykule dane, opracowania, informacje, analizy zostały przygotowane wyłącznie w celach informacyjnych, są tylko i wyłącznie subiektywnymi opiniami autorów i nie są rekomendacjami zawarcia transakcji w rozumieniu § 3 Rozporządzenia Ministra Finansów z dnia 19 października 2005 r. w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, lub ich emitentów lub wystawców m. in. nie opierają się na żadnej metodzie wyceny walorów oraz nie określają ryzyka inwestycyjnego, nie zawierają bezpośrednich zaleceń podjęcia określonych działań inwestycyjnych, przez co nie mogą być traktowane jako doradztwo finansowe, prawne, podatkowe czy też jakiekolwiek inne doradztwo inwestycyjne w rozumieniu art.76 ustawy z dnia 29 lipca 2005r. o obrocie instrumentami finansowymi. Zgodnie z powyższym autorzy nie ponoszą jakiejkolwiek odpowiedzialności za decyzje inwestycyjne podejmowane na podstawie treści zawartych w artykule albowiem nie jest intencją Usługodawcy dokonywanie bezpośrednich porad inwestycyjnych.