Ostatni dzień zapisów w ofercie akcji TTMS

Do 25 października inwestorzy indywidualni mogą zapisywać się na akcje informatycznego Transition Technologies MS. Giełdowy debiut planowany jest na 15 listopada.

Spółka oferująca usługi informatyczne jednym z największych koncernów na świecie, w ramach emisji akcji chce zgromadzić 80 mln zł. Fundusze mają pomóc przede wszystkim w akwizycjach.

REKLAMA

Oferta pod lupą

TTMS zamierza wprowadzić do obrotu wyłącznie akcje nowej emisji, które stanowić będą do 25% wszystkich walorów po przeprowadzeniu IPO. Walory oferowane są po maksymalnej cenie 35 zł za papier, tym samym wycena TTMS opiewa na 251,7 mln zł (po udanej emisji akcji – 335,7 mln zł). Inwestorom indywidualnym zaoferowano 10-15% walorów. Co ciekawe, TTMS zaoferował 1,5% akcji w ramach transzy pracowniczej. Warto zaznaczyć, że dla nich cena akcji równiez opiewa na 35 zł. Zgodnie z poniższym harmonogramem, giełdowy debiut nastąpi około 15 listopada.

Harmonogram IPO Transition Technologies MS

| Data | Wydarzenie |

|---|---|

| 21 października 2024 | Publikacja prospektu |

| 21-28 października 2024 | Budowa księgi popytu wśród inwestorów instytucjonalnych |

| 21-25 października 2024 | Przyjmowanie zapisów od inwestorów indywidualnych |

| 22-25 października 2024 | Przyjmowanie zapisów od inwestorów w transzy pracowniczej |

| 29 października 2024 | Publikacja informacji o ostatecznej liczbie oraz cenie akcji |

| 29-30 października 2024 | Przyjmowanie zapisów od inwestorów instytucjonalnych |

| 31 października 2024 | Przydział akcji dla inwestorów indywidualnych i w transzy pracowniczej |

| Do 5 listopada 2024 | Zapisanie PDA na rachunkach |

| Około 15 listopada 2024 | Zakładany pierwszy dzień notowania PDA na GPW |

Znaczną część ze wspomnianych 80 mln zł spółka zamierza przeznaczyć na przejęcia. Aż 68 mln zł pochłoną przyszłe akwizycje, które mają przyspieszyć wyjście z biznesem na rynki zagraniczne. W tym momencie nie określono jeszcze, jakie konkretnie spółki mogłyby zostać przejęte.

Z kolei 10 mln zł posłużą TTMS w refinansowaniu przeprowadzonego już przejęcia firmy Pixel Plus AG.

Usługi bardzo specjalistyczne

TTMS jest spółką z grupy Transition Technologies, której prezesem jest prof. Konrad Świrski. Informatyczna firma świadczy usługi klientom z branż o wysokim progu wejścia, jak m.in. farmacja, przemysł, edukacja, ale też posiada uprawnienia i certyfikaty umożliwiające działalność w sektorze obronnym. Aktualnie TTMS zatrudnia ponad 800 pracowników.

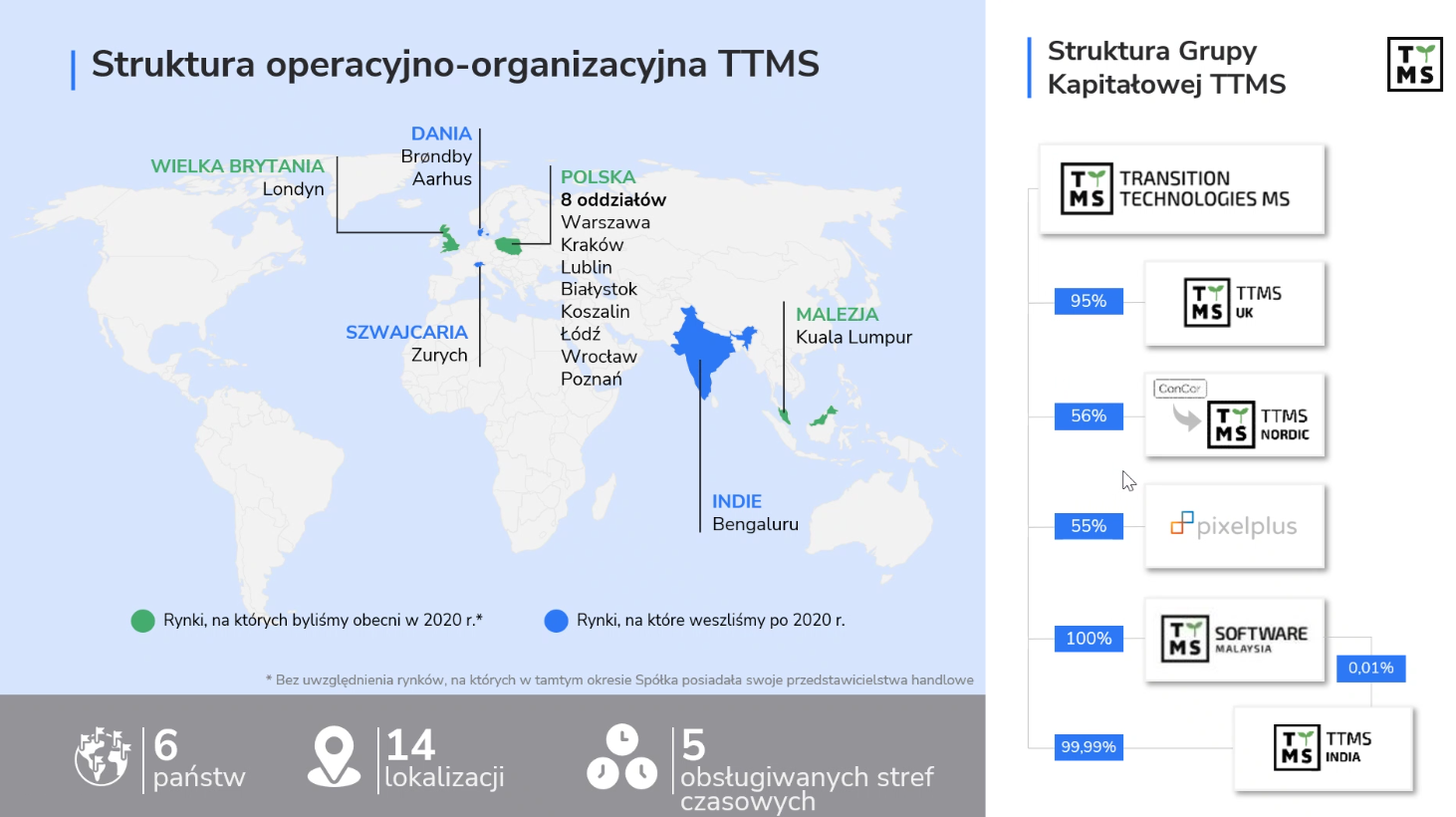

Struktura grupy TTMS

Źródło: Spółka

W I półroczu przychody spółki wyniosły 115,2 mln zł, czyli o 12% więcej niż w pierwszym półroczu 2023 r. Skorygowana EBITDA zanotowała wzrost podobnej wysokości do 14,7 mln zł w I połowie 2024 r. Zaś skorygowany zysk netto i marża EBITDA utrzymały się na podobnym poziomie.

Nadciągają dywidendy

W latach 2021-2023 TTMS wypłacił łącznie 42 mln zł dywidendy. Po wcześniejszym zbadaniu sytuacji finansowej, zarząd ma rekomendować walnemu zgromadzeniu wypłatę do inwestorów co najmniej 50% zysku netto z poprzedniego roku.

TTMS publikuje prospekt emisyjny i rozpoczyna ofertę publiczną