Debiut 7Levels: Analiza IPO. Czy warto kupić akcje spółki?

Od wtorku można wziąć udział w zapisach na akcje 7Levels w ramach trwającego IPO. Spółka zamierza przeprowadzić debiut na rynku NewConnect. W ofercie publicznej firma planuje pozyskać środki na ukończenie gry na konsolę Nintendo. Tym samym 7Levels zamierza dołączyć do grona deweloperów gier notowanych na GPW. Jakie są plany spółki? W czym się specjalizuje? Czy warto wziąć udział w tym IPO? Na te pytania i wiele innych postaramy się odpowiedzieć w tym artykule.

Tester i dystrybutor gier

Spółka 7Levels powstała stosunkowo niedawno, w 2014 roku. Specjalizuje się w prowadzeniu projektów na zlecenie studiów deweloperskich gier. Testuje, zarządza projektami i dystrybucją gier na różne platformy.

REKLAMA

Ilustracja 1. Przykłady projektów, przy których współpracowała spółka 7Levels

W 2016 r. spółka rozpoczęła produkcję pierwszej i do tej pory jedynej gry „Castle of Heart”. Obecnie projekt jest w fazie finalizacji i będzie prawdopodobnie udostępniony do sprzedaży na początku 2018 r. Gra jest przeznaczona wyłącznie na konsolę Nintendo, której sprzedaż bije rekordy popularności.

Ilustracja 2. Gra Castle of Heart

W przyszłości 7Levels zamierza kontynuować dotychczasową, podstawową działalność, czyli prowadzenie projektów na zlecenie, ale też produkować gry samodzielnie. Spółka zakłada publikowanie jednego autorskiego tytułu co 12-15 miesięcy. Mimo, że jest to pierwsza gra studia, to zespół posiada wieloletnie doświadczenie, w tym w produkcji oraz wielopoziomowym testowaniu gier na różne platformy.

Kto sprzedaje akcje 7Levels w IPO i jakie są cele emisji?

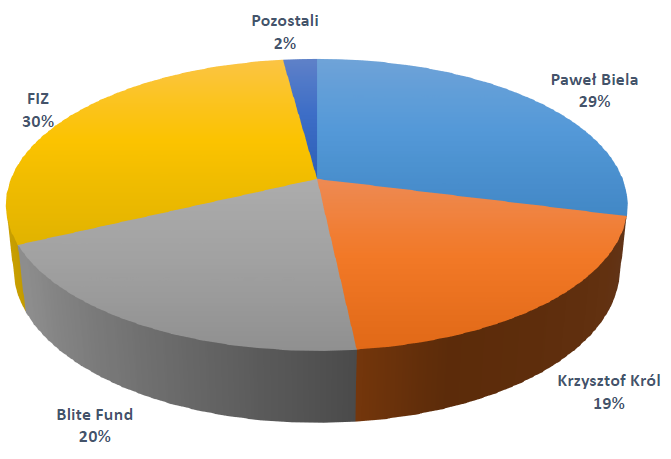

W spółce, oprócz dwóch założycieli, Pawła Bieli i Krzysztofa Króla posiadających łącznie 48% akcji, są też dwa fundusze inwestycyjne. Jeden z nich, posiadający pakiet 20% akcji zamierza sprzedać na IPO ponad połowę swoich udziałów.

Wykres 1. Akcjonariat 7Levels przed debiutem na NewConnect

Oprócz 60 tysięcy akcji funduszu, w ofercie publicznej zostanie zaoferowanych 25 tysięcy nowych akcji. Spółka planuje pozyskać z ich sprzedaży około 1,9 mln zł. Cena maksymalna za jedną akcję została ustalona na 75 zł więc wartość całej oferty sięgnie 6,3 mln zł. Kapitalizacja spółki, przy tej cenie wyniesie 39 mln zł. Czyli ponad dwukrotnie więcej niż ostatniego debiutanta, spółki The Dust (16 mln zł) i dwukrotnie mniej niż spółki Cherrypick Games (73 mln zł).

Zobacz także: Debiut The Dust: Analiza IPO. Czy warto kupić akcje spółki?

Spółka zamierza przeznaczyć środki na marketing gry „Castle of Heart” i zwiększenie zespołu deweloperskiego. Część środków zostanie też przeznaczona na prace nad nowym tytułem. Mogą one ruszyć już w listopadzie tego roku.

Gra „Castle of Heart”, według zapowiedzi zarządu, będzie wydana w pierwszym kwartale 2018 r. Spółka liczy na sprzedaż w pierwszym roku minimum 100 tys. egzemplarzy w cenie 15-20 euro. Koszty gry mają się zwrócić po osiągnięciu sprzedaży 50 tys. sztuk.

Polityka dywidendowa 7Levels

7Levels nie posiada sformalizowanej polityki dywidendowej. Spółka generuje zyski z podstawowej działalności, czyli z usług testowania i dystrybucji gier na zlecenie, ale ponosi też nakłady inwestycyjne na produkcję pierwszej, autorskiej gry. W związku z tym w najbliższych latach na wypłatę dywidendy nie możemy liczyć.

„Zarząd Spółki nie przewiduje wypłaty dywidendy w ciągu najbliższych dwóch lat. Środki będą przeznaczone na rozwój i kolejne projekty".

- Czytamy w memorandum

Czynniki ryzyka i szanse

W związku z tym, że w przyszłości 7Levels ma zamiar czerpać większość przychodów z własnej produkcji gier, czynniki ryzyka, które jej dotyczą są identyczne jak dla innych spółek z branży gamingowej. Najistotniejszymi z nich są wysoka konkurencyjność rynku, możliwość konsolidacji bardzo rozdrobnionej branży i ryzyko walutowe. To ostatnie jest szczególnie istotne z punktu widzenia inwestorów. Koszty są ponoszone w złotówkach, natomiast zdecydowana większość przyszłych przychodów będzie w walucie obcej.

„W celu zmniejszenia ryzyka Emitent starannie dobiera projekty na zagraniczne rynki zbytu, które cechuje wysoki poziom rentowności, tak aby zmiana kursu walut nie przekładała się w dużym stopniu na zmniejszenie zysków Spółki."

- Czytamy dalej w memorandum

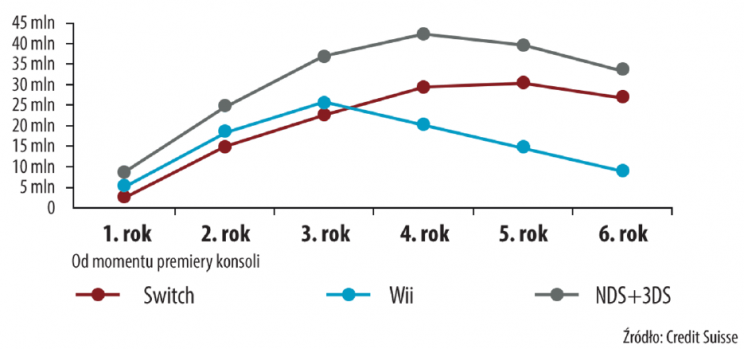

W przypadku 7Levels dochodzą też inne ryzyka. Przede wszystkim gra „Castle of Heart” jest skierowana wyłącznie na konsolę Nintendo Switch. Deweloper uważa, że taka koncentracja sprzedaży ma plusy. Po pierwsze, gra jednoplatformowa jest w stanie w pełni wykorzystać możliwości technologiczne konsoli, czego nie mogą osiągnąć tytuły kierowane na różne rodzaje sprzętu. Po drugie, sprzedaż konsoli Nintendo dynamicznie rośnie, a gier kierowanych na nią wciąż jest niewiele. Te cechy przekładają się na niską konkurencję dla produktu spółki.

Wykres 2. Globalna prognozowana sprzedaż Nintendo Switch vs NDS+3DS i Wii

Na końcu warto zwrócić uwagę na to, że gra „Castle of Heart” jest na razie jedyną grą studia, a jej cykl życia jest ograniczony i jest uzależniony od wydania ewentualnych dodatków do gry. Spółka szacuje go na około 18-24 miesiące. Dlatego też zamierza rozpocząć prace nad kolejnym tytułem już w listopadzie tego roku. 7Levels zakłada wydanie jednej gry rocznie na konsolę Nintendo Switch. Proces produkcji gry w modelu stosowanym przez spółkę to okres od 12 do 15 miesięcy.

Dane finansowe

Mimo, że od początku roku minęły już trzy kwartały, spółka nie podała danych finansowych za 2017 rok, ani nawet szacunkowych wyników. W memorandum są dostępne jedynie zestawienia za 2016 i 2015 rok.

7Levels wygenerowały w zeszłym roku 419 tys. zł przychodów i 75 tys. zł zysku. Są to wartości dwukrotnie niższe niż w poprzednim, 2015 r. Nie można porównać wyniku spółki do innych deweloperów gier gdyż, został on wygenerowany z prowadzenia projektów na zlecenie (testowanie, zarządzanie projektami, dystrybucja). Ponadto w przyszłym roku zmieni się struktura przychodów. Istotną część wpływów ma stanowić sprzedaż gier własnej produkcji. Z samej gry „Castle of Heart” spółka spodziewa się przychodów na poziomie 1,5 – 2 mln euro. Poza szacunkową sprzedażą gry, nie zostały przedstawione żadne prognozy finansowe.

Zobacz także: Debiut Cherrypick Games: Analiza IPO. Czy warto kupić akcje spółki?

Debiut 7Levels znaki zapytania i plusy oferty

Na NewConnect wybiera się spółka, która zamierza dołączyć do branży gamingowej. Pozyskuje fundusze na wypromowanie autorskiej gry „Castle of Heart”. Zbierzmy więc razem najważniejsze elementy oferty, na które warto zwrócić uwagę w przypadku IPO spółki 7Levels.

- Wejście na NewConnect – 7Levels prowadzi ofertę publiczną z zamiarem wejścia na rynek alternatywny.

- Prowadzenie projektów na zlecenie – Podstawowym biznesem spółki jest obecnie testowanie, zarządza projektami i dystrybucja gier na zlecenie.

- Środki na marketing – 7Levels zamierza przeznaczyć pozyskany kapitał na sfinalizowanie sprzedaży gry „Castle of Heart”.

- Pierwsza gra – Gra „Castle of Heart” jest pierwszą grą studia, a jej sprzedaż jest skierowana do posiadaczy konsoli Nintendo Switch.

- Ryzyko walutowe – Przychody spółki z dystrybucji gier będą w walutach obcych.

- Sprzedaż 100 tys. egzemplarzy gry – Spółka szacuje sprzedaż gry w pierwszym roku na 100 tys. sztuk po cenie 15-20 euro.

- Ograniczone dane finansowe – 7Levels opublikował dane finansowe za 2016 i 2015 r. Brak danych za pierwsze półrocze 2017 r.

Harmonogram oferty i przydatne linki

| Data | Etap |

|---|---|

| 10 października 2017 r. | Publikacja memorandum informacyjnego |

| 10-19 października 2017 r. | Zapisy w transzy inwestorów indywidualnych |

| '20 października 2017 r. | Ustalenie ceny emisyjnej |

| Do 31 października 2017 r. | Przydział akcji |

Tabela 1. Harmonogram oferty 7Levels

- Strona spółki 7Levels

- Memorandum informacyjne 7Levels

- Prezentacja spółki i opis gry „Castle of Heart”

---

Wszystkie treści zawarte w artykule mają wyłącznie charakter informacyjny i edukacyjny. Decyzje inwestycyjne podjęte na ich podstawie podejmowane są na wyłączną odpowiedzialność Użytkownika Serwisu.

Zawarte w artykule dane, opracowania, informacje, analizy zostały przygotowane wyłącznie w celach informacyjnych, są tylko i wyłącznie subiektywnymi opiniami autorów i nie są rekomendacjami zawarcia transakcji w rozumieniu § 3 Rozporządzenia Ministra Finansów z dnia 19 października 2005 r. w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, lub ich emitentów lub wystawców m. in. nie opierają się na żadnej metodzie wyceny walorów oraz nie określają ryzyka inwestycyjnego, nie zawierają bezpośrednich zaleceń podjęcia określonych działań inwestycyjnych, przez co nie mogą być traktowane jako doradztwo finansowe, prawne, podatkowe czy też jakiekolwiek inne doradztwo inwestycyjne w rozumieniu art.76 ustawy z dnia 29 lipca 2005r. o obrocie instrumentami finansowymi. Zgodnie z powyższym autorzy nie ponoszą jakiejkolwiek odpowiedzialności za decyzje inwestycyjne podejmowane na podstawie treści zawartych w artykule albowiem nie jest intencją Usługodawcy dokonywanie bezpośrednich porad inwestycyjnych.