Chętnych do debiutu na GPW wciąż niewiele. Sprawdzamy na jakim etapie są postępowania prospektowe w KNF

W Komisji Nadzoru Finansowego oczekują na zatwierdzenie prospekty emisyjne 7 spółek. Sprawdziliśmy jak przebiegają prace nad ich zatwierdzeniem, które spółki mają szansę na debiut jeszcze w tym roku, jakie mają plany związane z wejściem na GPW i czy podtrzymują chęć upublicznienia swoich udziałów.

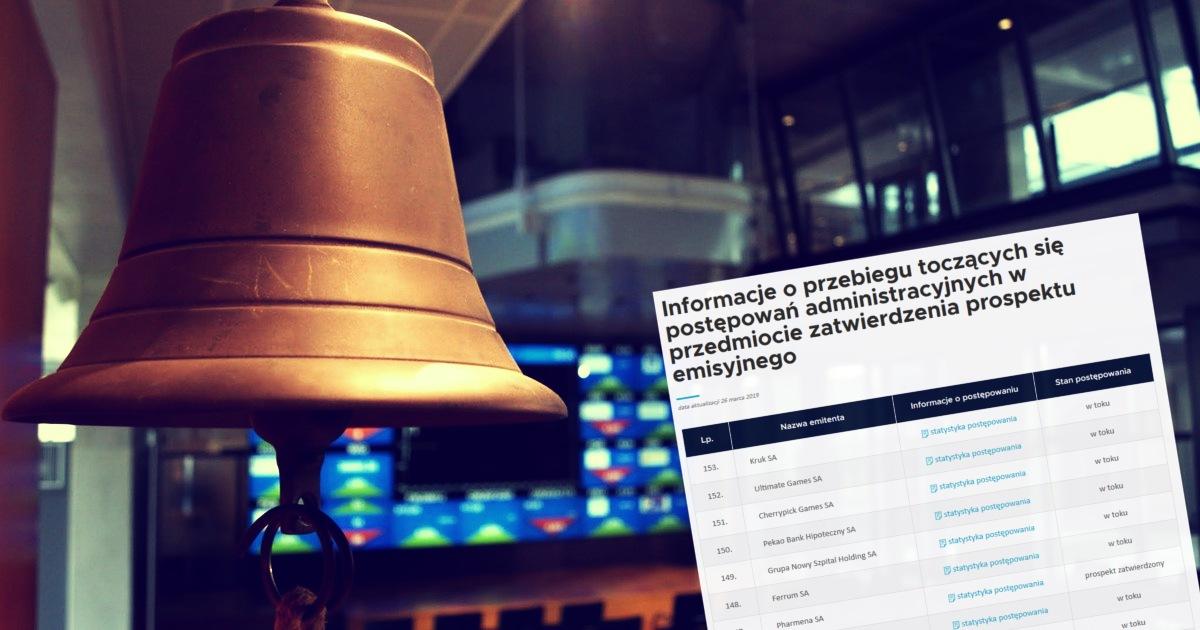

Postępowania prospektowe w KNF

Wszystkie spółki, które mają zamiar wejść na rynek główny GPW muszą złożyć prospekt emisyjny do KNF. Jest on konsultowany z przedstawicielami Komisji i zazwyczaj po paru miesiącach zatwierdzany. Obecnie w KNF znajduje się 7 otwartych postępowań administracyjnych dotyczących wejścia na giełdę.

REKLAMA

Zestawienie postępowań administracyjnych w KNF

| Spółka | Złożony wniosek | Stan postępowania |

|---|---|---|

| Grupa Nowy Szpital Holding | 8.01.2019 | 5.02.2019 r. po stronie spółki |

| Advanced Protection Systems | 1.10.2018 | 9.01.2019 r. po stronie spółki |

| BoomBit | 27.08.2018 | 16.01.2019 r. po stronie spółki |

| 1C Entertainment | 31.08.2018 | 7.03.2019 r. po stronie spółki |

| Medical Finance Group | 17.08.2018 | 10.12.2018 r. po stronie spółki |

| Smyk Holding | 24.07.2018 | 3.10.2018 r. po stronie spółki |

| PONAR Wadowice | 27.06.2018 | 20.07.2018 r. po stronie spółki |

Zapytaliśmy się zarządów spółek, czy podtrzymują plany debiutu na GPW i na jakim etapie są prace prowadzone z Komisją Nadzoru Finansowego.

Grupa Nowy Szpital Holding - prospekt złożony w styczniu 2019 r.

Grupa Nowy Szpital, która zarządza szpitalami powiatowymi, rozważa giełdę jako jedną z opcji pozyskania kapitału. Jednak złożenie prospektu emisyjnego nie przesądza jeszcze o debiucie. Spółka zamierza zwiększyć liczbę prowadzonych szpitali.

- Nie wykluczamy IPO jako jednej z opcji, o ile moglibyśmy dzięki niemu pozyskać pieniądze na rozwój Grupy. Jednak ostatecznie nie jest to przesądzone. Cały czas rozważamy także inne warianty pozyskania kapitału na rozwój, np. poprzez kredyty bankowe i emisję obligacji – wyjaśnia Marcin Szulwiński, prezes zarządu Grupy Nowy Szpital Holding

Prospekt emisyjny został złożony do KNF w styczniu tego roku. Procedura zatwierdzenia jest w toku. Spółka podjęła decyzję, by zaktualizować dokument o najświeższe dane finansowe za 2018 rok.

Advanced Protection Systems - prospekt złożony w październiku 2018 r.

Spółka opracowała i skomercjalizowała system do identyfikacji i neutralizacji dronów. Ma biura w Polsce i w USA. Jej system znajduje zastosowanie w ochronie budynków rządowych, lotnisk, a także prywatnych firm. Zapobiega naruszeniu przestrzeni powietrznej i wykradaniu poufnych informacji.

Nie wiele wiadomo o planach związanych z debiutem na GPW. Spółka nie podaje informacji, czy zamierza wyemitować akcje i na jaki cel potrzebuje funduszy. Advanced Protection System złożył prospekt emisyjny w październiku 2018 r. Na początku stycznia KNF przekazała go do spółki w celu uzupełnienia dokumentacji i odpowiedzi na pytania. Jednak do tej pory Komisja nie otrzymała odpowiedzi.

BoomBit - prospekt złożony w sierpniu 2018 r., debiut w II kwartale 2019 r.

BoomBit, developer i wydawca gier z segmentu free-to-play, zamierza zadebiutować na giełdzie w II kwartale tego roku. Nie podaje wielkości emisji akcji, ale może być ona znacznej wielkości.

- Na tym etapie nie chcielibyśmy zdradzać jaką wartość emisji rozważamy. Natomiast z pełnym przekonaniem możemy stwierdzić, że większość z zebranych środków przeznaczymy na tzw. User Acquisition, czyli pozyskiwanie użytkowników. W planach mamy także wydatki na prace rozwojowe nowych gier oraz narzędzi analitycznych. - mówi prezes Boombit, Marcin Olejarz.

Spółka nie wyklucza też wykorzystania środków na przejmowanie innych, zewnętrznych projektów. Postępowanie w KNF wciąż trwa, ale zarząd ma nadzieję na szybkie zatwierdzenie prospektu emisyjnego:

- Postępowanie prospektowe nadal trwa, jednak wierzymy, że jesteśmy już na ostatniej prostej i już wkrótce będziemy mogli wyjść na rynek z naszą ofertą. - dodaje prezes Marcin Olejarz.

Debiut BoomBit może być jednym z większych IPO spółek gamingowych na GPW.

Zobacz także: BoomBit złożył prospekt emisyjny do KNF i szykuje się na debiut. To może być największe IPO w historii polskiego gamingu

1C Entertainment - prospekt złożony w sierpniu 2018 r., debiut możliwy w tym roku

1C Entertainment jest producentem i dystrybutorem gier wideo (Cenega). Studio znane jest z takich gier, jak Men of War, King’s Bounty i IL-2 Sturmovik. Ponadto spółka świadczy specjalistyczne usługi na rzecz niezależnych studiów deweloperskich. Zamierza rozwijać wszystkie trzy segmenty działalności z naciskiem na produkcję nowych gier.

- Debiut na GPW traktujemy jako ważny krok w rozwoju Grupy, który pozwoli nam przede wszystkim zintensyfikować działalność w obszarze produkcji i wydawania gier wideo. Decyzja dotycząca terminu oferty będzie uzależniona od daty zatwierdzenia prospektu emisyjnego oraz od warunków rynkowych - mówi prezes zarządu 1C Entertainment, Nikolay Baryshnikov.

Prospekt emisyjny został złożony w sierpniu. Prace nad jego zatwierdzeniem trwają bez opóźnień. Spółka zobowiązała się do dołączenia danych za pełny 2018 r.

- Prace nad prospektem emisyjnym trwają, a planowany termin jego finalizacji będzie uzależniony między innymi od dostępności wyników za 2018 rok. Ze strony Zarządu pragnę podkreślić, iż dokładamy wszelkich starań, aby przygotować inwestorom dokument wysokiej jakości – dodaje prezes Nikolay Baryshnikov.

Debiut 1C Entertainment jest jednym z najbardziej oczekiwanych wydarzeń w branży gamingowej.

Zobacz także: 11 wydarzeń z branży gamingowej w 2019 roku, których najbardziej oczekują polscy inwestorzy

Medical Finance Group - prospekt złożony w sierpniu 2018 r., postępowanie tymczasowo zawieszone

Medical Finance Group specjalizuje się w udzielaniu kredytów na leczenie. Oferuje system system finansowania i płatności ratalnych za usługi usług stomatologiczne, medyczne i estetyczne. Udziela też pożyczek na cele związane z prowadzoną działalnością dla lekarzy z własną praktyką lekarską.

W sierpniu zeszłego roku Medical Finance Group złożył prospekt do KNF. Jednak postępowanie o o zatwierdzenie prospektu zostało zawieszone na wniosek spółki.

- Uważamy, że obecna sytuacja geopolityczna, a w szczególności sytuacji na rynku kapitałowym nie sprzyja planom Spółki związanym z przeprowadzaniem pierwszej oferty publicznej. Dbając o interes Spółki i stabilny rozwój naszego biznesu koncentrujemy się aktualnie na innych opcjach finansowania. Niezwłocznie po ustabilizowaniu się sytuacji na rynku kapitałowym Spółka powróci do dalszego procesowania wniosku o zatwierdzenie prospektu -wyjaśnia prezes MFG, Krzysztof Sokalski.

Mimo zawieszenia postępowania prospektowego spółka wciąż rozważa giełdę jako jedną z możliwości pozyskania finansowania na dalszy rozwój. Jednocześnie nie wyklucza skorzystania z kredytów, czy też finansowania dłużnego.

Zobacz także: Medical Finance Group udzielająca kredyty na leczenie planuje debiut na giełdzie. Spółka złożyła prospekt emisyjny w KNF

Smyk Holding – prospekt złożony w lipcu 2018 r.

Nie wiele wiadomo o planach debiutu sieci sklepów z odzieżą dziecięcą i zabawkami. W zeszłym roku agencja Reutersa poinformowała, że fundusz Bridgepoint rozważa debiut Smyk Holding na GPW jako jedną z opcji.

Spółka złożyła prospekt emisyjny w lipcu zeszłego roku. Od pół roku KNF nie zaktualizowała informacji o etapie postępowania administracyjnego. Można z tego wyciągnąć wniosek, że zatwierdzenie prospektu emisyjnego zostało tymczasowo wstrzymane.

Aktualizacja: KNF poinformowała o zawieszeniu postępowania ws. prospektu emisyjnego Smyk Holding.

PONAR Wadowice – prospekt złożony w czerwcu 2018 r.

Podobnie jak w przypadku Smyka, prace dążące do zatwierdzenia prospektu PONAR Wadowice się zatrzymały. Według ostatnich informacji opublikowanych przez Komisję, miesiąc po złożeniu prospektu trafił on z powrotem do spółki. Od tamtej pory, tj. od ponad 8 miesięcy nie nastąpił postęp prac.

Ponar jest największym polskim producentem elementów i układów hydrauliki siłowej. Posiada oddziały we Wrocławiu, Warszawie, Łodzi i Rzeszowie oraz dwa główne zakłady produkcyjne: zakład w Wadowicach zajmujący się produkcją i dostawą elementów hydrauliki siłowej, oraz zakład w Łaziskach Górnych, produkujący systemy hydrauliczne.

Zobacz także: 9 spółek, które mogą przejść z NewConnect na główny rynek w 2019 r.

Być może w 2019 r odmieni się rynek IPO. Już teraz kilkanaście spółek zapowiedziało debiut na GPW. W przypadku 7 trwa już procedura zatwierdzenia prospektu emisyjnego w KNF. Będziemy śledzić wszelkie doniesienia i uzupełniać informacje o debiutantach w ramach działu "IPO" na Strefie Inwestorów. https://strefainwestorow.pl/artykuly/debiut-ipo