BoomBit złożył prospekt emisyjny do KNF i szykuje się na debiut. To może być największe IPO w historii polskiego gamingu

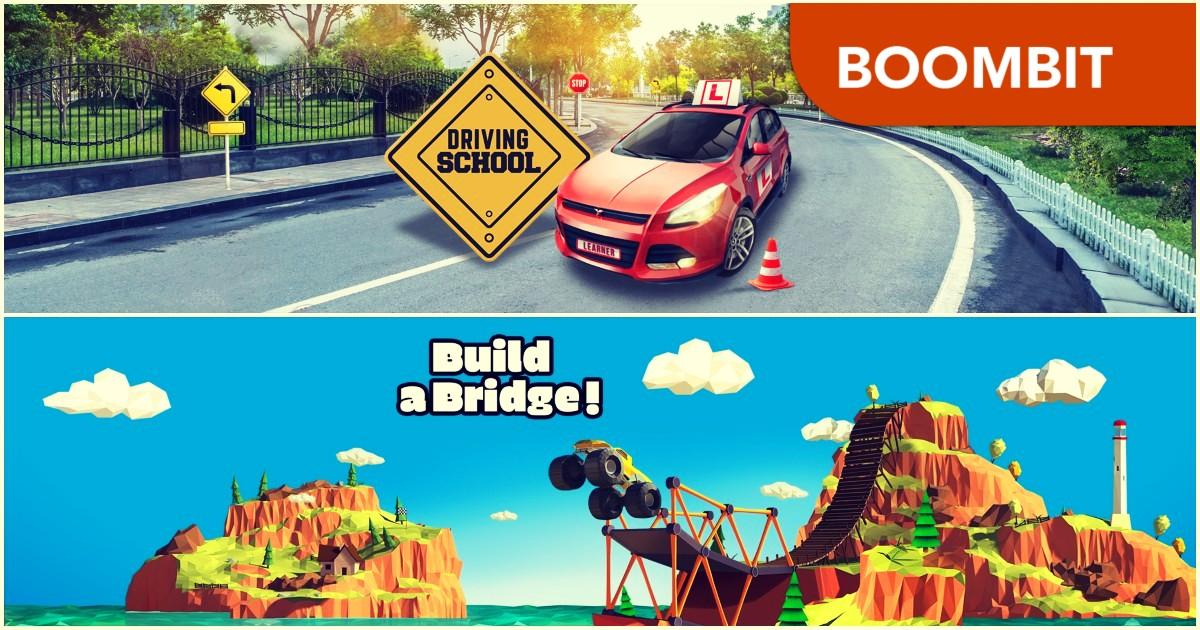

Debiut na polskiej giełdzie planuje BoomBit S.A., developer i wydawca gier z segmentu free-to-play. Spółka produkuje i wydaje gry mobilne od 2010 roku. Do tej pory udało jej się wydać ponad 800 gier, które w sumie zostały pobrane 550 mln razy. Największy sukces w portfolio spółki osiągają produkcje typu Driving Simulator. Planowana oferta akcji może przekroczyć 100 mln zł, a to oznacza, że będzie to największe IPO spółki gamingowej w historii GPW.

Prospekt BoomBit złożony do KNF

Jak udało nam się dowiedzieć, w czwartek 9 sierpnia spółka BoomBit S.A. złożyła prospekt emisyjny do KNF. To finał wielu miesięcy przygotowań do debiutu na polskiej giełdzie. BoomBit planuje bezpośrednio wejść na parkiet główny GPW jeszcze w tym roku.

REKLAMA

- Składając prospekt emisyjny w KNF zrobiliśmy krok milowy w drodze na warszawską giełdę. Naszą intencją jest debiut na rynku głównym GPW jeszcze w tym roku. Planowana szacowana wartość oferty przekroczy 100 mln zł – mówi Strefie Inwestorów Marcin Olejarz, prezes BoomBit S.A.

Jeżeli oferta akcji BoomBit rzeczywiście przekroczy 100 mln zł, to będzie oznaczać największe IPO spółki gamingowej w historii GPW. Do tej pory największą ofertę akcji w tym sektorze przeprowadził niedawny debiutant Ten Square Games. Tamte IPO zakończyło się wielkim sukcesem. Spółka uplasowała w maju akcje o wartości 94 mln zł. To pozwoliło na osiągnięcie przez Ten Square Games na IPO wyceny rynkowej 335 mln zł. Dzisiaj spółka jest warta na giełdzie już 829 mln zł.

Zobacz także: Akcje Ten Square Games w 2,5 miesiąca od IPO wzrosły 115%. Na naszych oczach rodzi się lider nowego segmentu spółek gamingowych na GPW

BoomBit planuje emisję akcji

Jak wynika z naszych informacji podczas IPO BoomBit planuje pozyskać kapitał na inwestycje i rozwój. Oprócz rozwoju organicznego spółka myśli też o przejęciach. W skład BoomBit już teraz wchodzi 7 spółek zależnych, ale firma nie wyklucza kolejnych akwizycji.

- Celem IPO jest zdobycie środków m.in. na pozyskiwanie użytkowników oraz projekty publishingowe z zewnętrznymi studiami. Nie wykluczamy też wykorzystania ich na przejmowanie innych, zewnętrznych projektów – mówi Olejarz prezes BoomBit.

Sektor gier mobilnych to w tej chwili najszybciej rosnący segment rynku gier. Niedawny debiutant na giełdzie z tego sektora, czyli Ten Square Games, który w zaledwie 3 miesiące przyniósł inwestorom 150% zysku w stosunku do ceny z IPO zwrócił uwagę polskich inwestorów na ten segment branży gamingowej. Te doświadczenia inwestorów z GPW, wielkość oferty oraz segment działalności spółki sprawią, że IPO BoomBit będzie się najprawdopodobniej cieszyć sporym zainteresowaniem. Tym bardziej, że oprócz produkcji gier spółka zajmuje się też ich wydawaniem.

- Ostatnie kilkanaście miesięcy to bardzo dynamiczny rozwój naszej grupy – zarówno jeśli chodzi o zespół, jak i pipeline wydawniczy. Rynek gier mobilnych jest najszybciej rosnącym segmentem rynku gier, a my, jako globalny deweloper i wydawca, jesteśmy doskonale spozycjonowani, by wykorzystać ten trend – dodaje Marcin Olejarz, prezes BoomBit S.A.