Debiut Allegro: Analiza IPO. Co warto wiedzieć o spółce?

W ekspresowym tempie grupa Allegro przeprowadza pierwszą ofertę publiczną akcji (IPO). Zapisy w transzy inwestorów indywidualnych wystartują w środę, 23 września i potrwają do poniedziałku, 28 września. Co warto wiedzieć o spółce? Jak zapisać się na akcje Allegro?

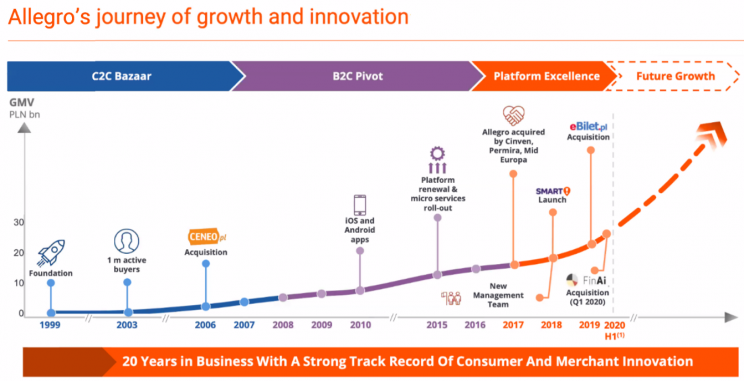

Allegro jest obecnie najbardziej rozpoznawalną marką sektora e-commerce w Polsce. Platforma handlowa przeszła długą drogę od powstania w 1999 r. do planów debiutu na GPW. Poznańska spółka z branży e-commerce celuje w pozycję najwyżej wycenianej polskiej spółki na giełdzie. Aby mówi powalczyć o taką wycenę na giełdzie musiała przejść naprawdę długą drogę.

REKLAMA

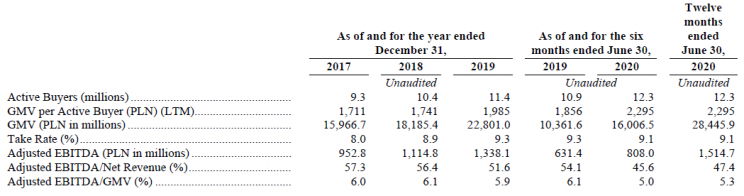

Już w 2001 r. przekroczyła próg miliona ofert w serwisie, a do 2003 r. osiągnęła liczbę miliona aktywnych kupujących. Obecnie spółka może pochwalić się ponad 12,3 milionami aktywnych kupujących oraz 117 tys. sprzedających, którzy realizują średnio 32 mln transakcji miesięcznie. Co miesiąc serwis Allegro odwiedza ok. 20 mln użytkowników.

Wzrost aktywnych kupujących w serwisie Allegro od 2017 r. do I połowy 2020 r.

Skalę działalności pokazują statystyki serwisu SimilarWeb, który plasuje Allegro na 14 miejscu pośród stron internetowych z branży e-commerce na świecie (na 10 miejscu, licząc łącznie wszystkie krajowe podstrony Amazon). Pod względem liczby odwiedzin Allegro jest piąte w Polsce zaraz za Google.com, Google.pl, YouTube i Facebookiem. Mieści się w pierwszej setce najchętniej odwiedzanych stron internetowych na świecie.

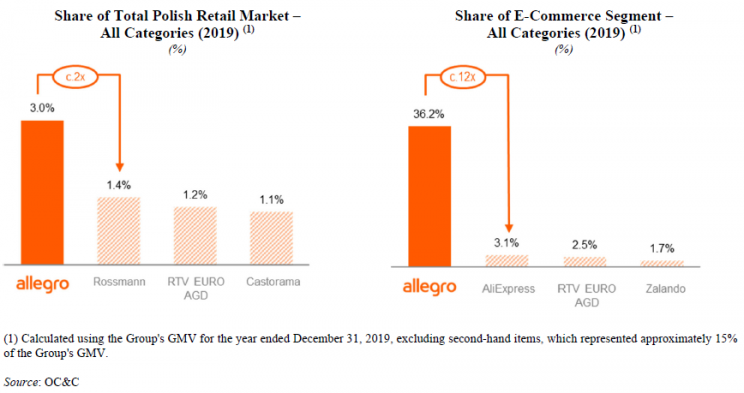

Allegro ma 3% udziału w całym rynku detalicznym w Polsce, co czyni serwis dwukrotnie większym od najbliższego konkurenta (Rossmann). Udział Allegro w samym segmencie e-commerce stanowi już 36%.

Procentowy udział Allegro w rynku detalicznym i segmencie e-commerce w Polsce

Oprócz znanej wszystkim platformy typu marketplace, do Grupy Allegro należy, przejęta w 2006 r. czołowa porównywarka cenowa Ceneo.pl, oraz serwis eBilet nabyty w 2019 r.

Serwis Ceneo.pl może pochwalić się znaczną liczbą ok. 21 mln użytkowników miesięcznie (dane za 2019 r.). Na koniec I półrocza w Ceneo zarejestrowanych było 18 tys. sklepów i 23 mln ofert.

Zobacz także: Co debiut Allegro będzie oznaczał dla GPW – oto głosy ważnych ludzi z rynku

Szanse i czynniki ryzyka oferty Allegro

Allegro działa w branży charakteryzującej się wysoką konkurencją. Mimo osiągnięcia dużej skali działalności, wciąż konkuruje z wieloma podmiotami z branży e-commerce. Ponadto konkurencją dla Allegro są duże sieci sklepów stacjonarnych i ich coraz większy nacisk na budowę asortymentu dostępnego na zamówienie.

Co ciekawe spółka wymienia w prospekcie emisyjnym jako głównych konkurentów takie podmioty jak RTV Euro AGD, Biedronka, Empik, SMYK i LPP oraz firmy działające w internecie specjalizujące się w określonych działach produktowych, jak Zalando, eobuwie.pl czy Oponeo. Ponadto konkurentami spółki są międzynarodowe korporacje o zbliżonym profilu działalności takie, jak Alibaba, Amazon i eBay. Wejście na polski rynek któregoś z dużych zagranicznych konkurentów może mieć znaczący wpływ na wyniki grupy.

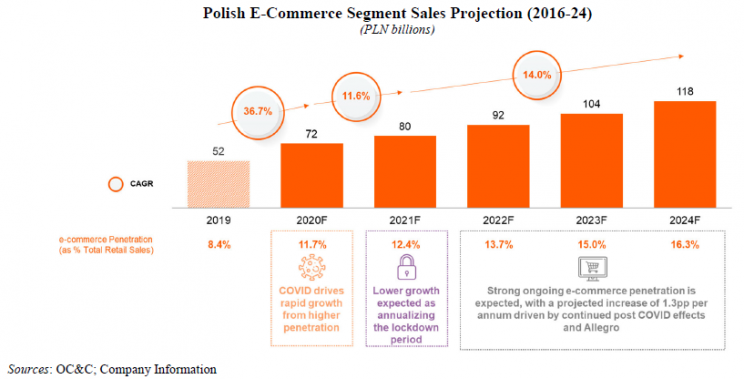

Warto w tym miejscu zauważyć, że grupa Allegro osiągnęła już znaczną wielkość, co pokazują statystyki odwiedzin wykazujące ok. 20 mln użytkowników miesięcznie – jest to więc odpowiednik 63% Polaków w wieku powyżej 16 lat i 76% polskich użytkowników internetu. Dlatego też dalszy wzrost w coraz większym stopniu zależy od czynników makroekonomicznych. Wpływ na wyniki grupy ma oczywiście utrzymanie tempa rozwoju sektora e-commerce i wzrostu popularności zakupów on-line. Są one powiązane z poprawą warunków gospodarczych w Polsce i wskaźnikami konsumpcji.

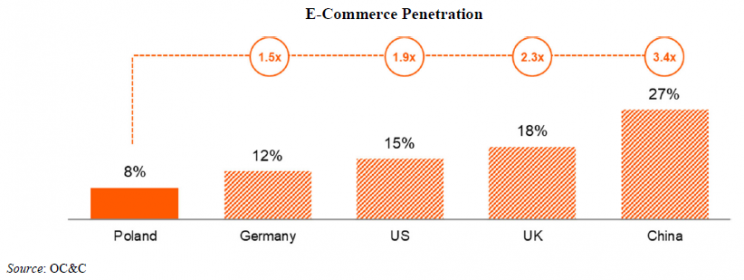

Według danych OC&C, sektor e-commerce w Polsce może rosnąć w tempie ok. 12% rocznie. Jest to zgodne z historycznym tempem wzrostu i porównywalne z rynkami rozwiniętymi, w tym z rynkiem w USA.

„Polski sektor e-commerce znacząco wzrósł w ostatnich latach, z około 5,8% w 2016 r. Do około 8,4% w 2019 r. (źródło: OC&C). Udział handlu on-line w rynku detalicznym w Polsce waha się od około 1%, w przypadku artykułów spożywczych, do około 31% w przypadku elektroniki, co pokazuje, że istnieje duże pole do dalszego wzrostu we wszystkich kategoriach (źródło: OC&C)” – czytamy w prospekcie emisyjnym Allegro.

Jest więc wciąż duże pole do dalszego wzrostu sektora. Wskazuje też na to porównanie Polski z innymi krajami:

Oczywiście dotychczasowe tempo rozwoju serwisu pokazuje, że grupa nie bazuje tylko i wyłącznie na wzroście samego rynku. Stara się przejmować inne podmioty i utrzymywać marżę na wysokim poziomie. Znaczna skala działalności otwiera też nowe drogi, jak np. rozwój własnych sieci płatności i dostaw towarów. Ułatwia też ekspansję na nowe rynki i w nisze produktowe.

Allegro stawia też mocno na usprawnienia zarówno dla klientów, jak i sprzedających oraz na programy takie, jak SMART! (dostawy w cenie abonamentu), które to działania zwiększają lojalność obu grup. Kolejnym obszarem do potencjalnego wzrostu wyników finansowych grupy w przyszłości jest rozwój usług reklamowych. Grupa Allegro z racji milionów odwiedzających strony grupy co miesiąc Polaków może rozwijać usługi reklamowe i marketingowe i czerpać z tego dodatkowe zyski.

Zobacz także: Allegro ogłasza zamiar przeprowadzenia IPO i debiutu na GPW. To będzie największa oferta akcji od lat

Dane finansowe i polityka dywidendowa Allegro

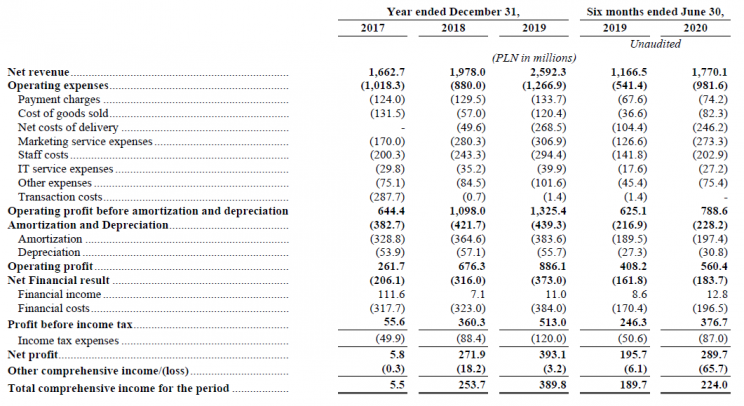

Spółka podała w prospekcie emisyjnym dane za lata 2017 – 2019 oraz za I półrocze 2020 r. Przychody grupy wzrosły o 19% w 2018 r. i o 31% w 2019 r. Spółka wygenerowała w pierwszym półroczu 2020 r. 1,77 mln zł, czyli o 52% wyższe niż w podobnym okresie rok wcześniej.

Zysk spółki z działalności operacyjnej wzrósł w 2019 r. o 31%, a zysk netto o 45%. W I półroczu 2020 r. grupa zanotowała odpowiedni wzrost zysków o 37% i 48% rok do roku.

Dane finansowe Allegro za lata 2017 – 2019 i I p. 2020 r.

Utrzymywanie dynamicznego tempa wzrostu, generowanie zysku i znaczna skala działalności powinny postawić Allegro wśród spółek dywidendowych. Jednak zawiodą się ci, co liczą na regularne wypłaty. Spółka jest znacząco zadłużona. Na koniec 2 kwartału 2020 roku zadłużenie długoterminowe Allegro wynosiło ponad 5,8 mld zł. To oznacza, że dług do EBITDA spółki wynosi w tej chwili nieco ponad 3. Na koniec czerwca 2020 roku spółka posiadała 574 mln zł gotówki.

„Grupa zamierza zatrzymać przyszłe zyski w celu ograniczenia dźwigni finansowej i skorzystać z różnych dostępnych możliwości rozwoju i wzmocnienia swojej konkurencyjności. Grupa będzie na bieżąco weryfikować swoją politykę w zakresie dywidendy, ale nie przewiduje ogłoszenia ani wypłaty dywidendy w przewidywalnej przyszłości” – czytamy w prospekcie.

Zobacz także: Prezes UOKiK sugeruje, że nowy mechanizm opłat w Allegro ma zawyżyć wycenę spółki przed IPO na GPW

Akcje oferowane i cel emisji

Allegro planuje pozyskać z oferty akcji kwotę netto na poziomie ok. 900 mln zł. Na sprzedaż wystawione zostało 28,5 mln nowych akcji w przedziale cenowym między 35–43 zł.

Spółka zamierza przeznaczyć większość pozyskanych środków na spłatę części zadłużenia „w celu uzyskania lepszej dźwigni finansowej netto, co według Grupy zapewni jej większą elastyczność finansową. Pozostałe kwoty po refinansowaniu będą wykorzystane na ogólne cele korporacyjne Grupy.” - czytamy w prospekcie emisyjnym.

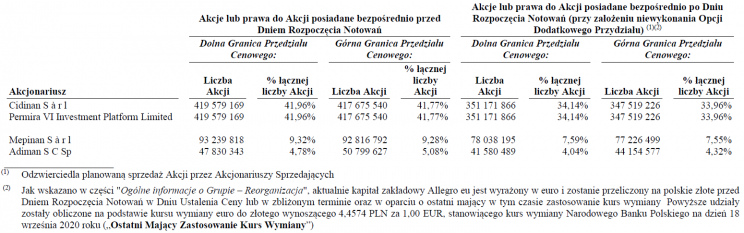

Ponadto, w IPO zostaną zaoferowane akcje już istniejące do 163,6 mln sztuk, należące do obecnych akcjonariuszy: Cidinan S.à r.l., Permira VI Investment Platform Limited i Mepinan S.à r.l. oraz dyrektorów i kadry kierowniczej Allegro.

Akcjonariat Allegro

Wartość całej oferty szacowana jest na ok. 8 mld zł. Możemy ją więc umieścić pośród rekordowych ofert PZU (ponad 8 mld zł) i PKO (7,9 mld zł). Nie tylko wartość zaoferowanych akcji jest wyjątkowa. Także wycena spółki bije rekordy. Jeśli akcje byłyby nabyte po cenie maksymalnej, to Allegro warte byłoby ok. 44 mld zł i znalazłoby się na pierwszym miejscu polskich spółek pod względem kapitalizacji na GPW.

Według informacji podanej we wtorek przez PAP, księga popytu na akcje została już w całości pokryta kilka godzin po otwarciu oferty dla inwestorów instytucjonalnych, Oferta dla inwestorów indywidualnych rozpocznie się w środę 23 września i potrwa do poniedziałku 28 września.

Zobacz także: Allegro rozpoczyna IPO i publikuje prospekt emisyjny - zapisy na akcje ruszają jutro

Zapisy na akcje Allegro w ofercie dla inwestorów indywidualnych

W ofercie akcji będą też mogli uczestniczyć inwestorzy indywidualni. Spółka szacuje, że w transzy detalicznej zostanie zaoferowane do 5% akcji, ale ostateczny podział nie został jeszcze ustalony. Przy wartości oferty na poziomie 8 mld zł, inwestorzy indywidualni będą mogli zapisać się na akcje o wartości 400 mln zł.

Zapisy w transzy inwestorów indywidualnych będą prowadzone po cenie maksymalnej 43 zł za akcję. Wystartują w środę 23 września i potrwają do 28 września 2020 r. Ostateczna cena zostanie podana 29 września, a różnica w stosunku do ceny ostatecznej zostanie zwrócona po zapisach.

Transzę dla inwestorów indywidualnych będą obsługiwać BM PKO BP i Santander Bank Polska. Zostało też ustanowione konsorcjum składające się z 13 banków i domów maklerskich.

- Biuro Maklerskie PKO Banku Polskiego

- Santander Bank Polska

- Bank PEKAO S.A. – Biuro Maklerskie PEKAO

- Biuro Maklerskie ALIOR Bank

- Dom Maklerski Banku BPS S.A.

- Dom Maklerski Banku Handlowego S.A.

- Dom Maklerski BDM S.A.

- Dom Maklerski BOŚ S.A.

- IPOPEMA Securities S.A.

- mBank S.A. – Biuro Maklerskie mBank

- Millennium Dom Maklerski S.A.

- Noble Securities S.A.

- Trigon Dom Maklerski S.A.

Wszystkie osoby posiadające rachunek maklerski w instytucjach należących do konsorcjum będą mogły wziąć udział w IPO.

„Lista punktów obsługi klienta członków konsorcjum detalicznego, w których przyjmowane będą zapisy na akcje Spółki, zostanie opublikowana przed rozpoczęciem przyjmowania zapisów od Inwestorów Detalicznych na stronie internetowej Spółki (www.allegro.eu/ipo), na oficjalnej stronie internetowej Giełdy Papierów Wartościowych w Luksemburgu (www.bourse.lu)” - podała spółka.

Zobacz także: IPO i debiut Allegro krok po kroku - jak to będzie wyglądać

Harmonogram oferty Allegro

| 22 września 2020 r. | Publikacja Prospektu |

| 22 września 2020 r. | Otwarcie Oferty – rozpoczęcie procedury budowy księgi popytu wśród Inwestorów Instytucjonalnych |

| 23 – 28 września 2020 r. | Okres składania zapisów na Akcje przez Inwestorów Detalicznych – przyjmowanie zapisów od Inwestorów Detalicznych (do godz. 23:59 czasu lokalnego w Warszawie w dniu 28 września 2020 r.) |

| 28 września 2020 r. | Zakończenie procedury budowy księgi popytu wśród Inwestorów Instytucjonalnych |

| 29 września 2020 r. (lub w zbliżonym terminie) | Publikacja Ceny Ofertowej dla Inwestorów Detalicznych, Ceny Ofertowej dla Inwestorów Instytucjonalnych, ostatecznej liczby Istniejących Akcji Sprzedawanych i Nowych Akcji Sprzedawanych, które zostaną objęte Ofertą, oraz ostatecznej liczby Akcji Oferowanych, które zostaną zaoferowane poszczególnym kategoriom inwestorów. |

| 6 października 2020 r. (lub w zbliżonym terminie) | Zapisanie Akcji Oferowanych na rachunkach papierów wartościowych Inwestorów Detalicznych |

| 9 października 2020 r. | Przewidywana data zapisania Akcji Oferowanych na rachunkach papierów wartościowych Inwestorów Instytucjonalnych |

| 12 października 2020 r. (lub w zbliżonym terminie) | Przewidywany pierwszy dzień obrotu Akcjami na Giełdzie Papierów Wartościowych w Warszawie ("Dzień Rozpoczęcia Notowań") |

Zobacz także: Debiuty w 2020 r. oraz artykuły o spółkach debiutujących

---

Wszystkie treści zawarte w artykule mają wyłącznie charakter informacyjny i edukacyjny. Decyzje inwestycyjne podjęte na ich podstawie podejmowane są na wyłączną odpowiedzialność Użytkownika Serwisu.

Zawarte w artykule dane, opracowania, informacje, analizy zostały przygotowane wyłącznie w celach informacyjnych, są tylko i wyłącznie subiektywnymi opiniami autorów i nie są rekomendacjami zawarcia transakcji w rozumieniu § 3 Rozporządzenia Ministra Finansów z dnia 19 października 2005 r. w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, lub ich emitentów lub wystawców m. in. nie opierają się na żadnej metodzie wyceny walorów oraz nie określają ryzyka inwestycyjnego, nie zawierają bezpośrednich zaleceń podjęcia określonych działań inwestycyjnych, przez co nie mogą być traktowane jako doradztwo finansowe, prawne, podatkowe czy też jakiekolwiek inne doradztwo inwestycyjne w rozumieniu art.76 ustawy z dnia 29 lipca 2005r. o obrocie instrumentami finansowymi. Zgodnie z powyższym autorzy nie ponoszą jakiejkolwiek odpowiedzialności za decyzje inwestycyjne podejmowane na podstawie treści zawartych w artykule albowiem nie jest intencją Usługodawcy dokonywanie bezpośrednich porad inwestycyjnych.