Co zrobić aby wskaźnik cena do zysku naprawdę podpowiadał, w które akcje zainwestować - radzą eksperci Epoch Partners

O czym tak naprawdę mówi wskaźnik C/Z? Z jakimi innymi wskaźnikami i metodami analitycznymi musi iść w parze, by powiedział prawdę o spółce?

Wskaźnik C/Z, czyli cena do zysku (ang. price earnings ratio, P/E) jest powszechnie znana inwestorom giełdowym. Chodzi o relację ceny rynkowej spółki do jej zysku. Oblicza się go dzieląc cenę rynkową jednej akcji przez zysk netto przypadający na jedną akcję. W ten sposób można stwierdzić, czy spółka jest atrakcyjną inwestycją: im wskaźnik wyższy, tym (czysto teoretycznie) jest mniej atrakcyjna, bo bardziej przewartościowana.

I to wszystko - chyba 90% inwestorów stwierdziłoby, że powyższa definicja wyczerpuje temat. My jednak natknęliśmy się na bardzo fajny materiał edukacyjny firmy inwestycyjnej Epoch Partners, i uznaliśmy, że warto go przybliżyć czytelnikom Strefy Inwestorów.

Zobacz także: Weszliśmy w statystycznie najlepszy okres na GPW. Oto dlaczego warto inwestować zimą na giełdzie

Niezbędna metoda DCF

“Ceny to informacje. Ceny odzwierciedlają pewne informacje. Gdy mróz niszczy pomarańcze na Florydzie, ceny tych owoców idą w górę, bo już wiadomo, że ich podaż mocno spadnie. Problem ze spółkami giełdowymi jest taki, że widać reakcję cen akcji na jakieś informacje, ale zazwyczaj nie wiadomo ze 100-procentową pewnością, o jakie informacje chodzi” – zaznaczają już na początku swojej analizy eksperci Epoch Partners.

Według nich na cenę akcji spółki giełdowej wpływ ma przede wszystkim prognoza rynku dotycząca jej przyszłych przepływów pieniężnych oraz poziom stopy zwrotu na zainwestowanym kapitale (ROIC), który decyduje o możności dzielenia się zyskiem z akcjonariuszami. Dlatego metoda analizy DCF-em (metoda zdyskontowanych przepływów pieniężnych, a ang. Discounted Cash Flow) jest mile widziana: pokazuje ona jakie przepływy pieniężne mogą w przyszłości trafić do spółki, a więc de facto do jej akcjonariusza. Jest to metoda powszechnie stosowana przez fundusze private equity.

Jeśli analiza DCF wskaże, że spółka jest obecnie niedowartościowana względem swoich przyszłych przepływów pieniężnych, to warto kupić jej akcje. Jeśli wskaże na coś odwrotnego, raczej nie powinno się w nią inwestować, a może nawet zacząć „szortować” (grać na spadek jej wyceny).

Jednym z najlepszych modeli analizy DCF jest – według ekspertów Epoch Partners - Dividend Discount Model (DDM), czyli metoda zdyskontowanych dywidend. Przy czym słowo „dywidenda” obejmuje nie tylko dywidendy, ale także skup akcji własnych, redukcję zadłużenia, czyli wszelkie przepływy pieniężne wędrujące na zewnątrz spółki (pieniądze nie reinwestowane). Ich zdaniem najlepszym rodzajem DDM jest model stałego tempa wzrostu dywidendy (model Myrona Gordona), który zakłada stały wzrost dywidendy.

Zobacz także: Nauczyciel w cieniu ucznia. Kim był Benjamin Graham, nauczyciel Warrena Buffetta

Bez ROIC wskaźnik C/Z mówi niewiele

Problem w tym, że dwie spółki mające dokładnie takie same przychody i takie same zyski mogą wypłacać dywidendy na zupełnie różnym poziomie. Dzieje się tak dlatego, że jedna z nich musi więcej reinwestować w rozwój swojego biznesu. To dlatego wskaźnik ROIC (Return On Invested Capital) – czyli pokazujący zwrot z zainwestowanego kapitału – jest tak ważny dla wyceny spółki. Te, które mogą się pochwalić wyższym ROIC, mogą swobodniej podchodzić do kwestii dywidend, skupu akcji czy spłaty zadłużenia, bo muszą mniej inwestować w swój rozwój. To dlatego eksperci Epoch Partners radzą, by wykorzystywać go razem ze wskaźnikiem C/Z.

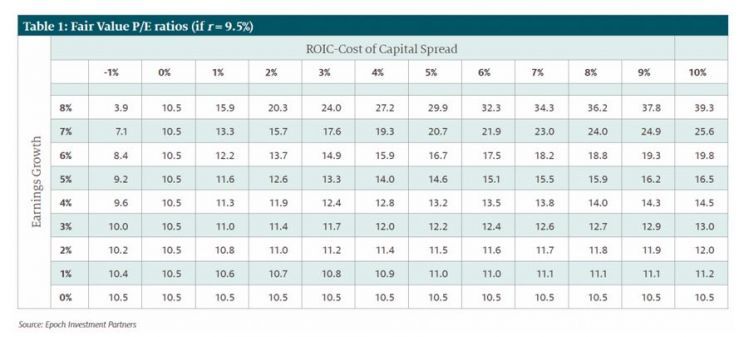

Jeśli wyobrazimy sobie grupę spółek o takim samym wskaźniku zysku na akcję, ale o różnym tempie wzrostu zysków i różnym wskaźniku ROIC oraz takiej samej stopie dyskontowej (9,5%), to okaże się, że wahania wskaźnika C/Z będą znaczne. Mimo że wedle „suchej” metody Gordona (nie uwzględniającej ROIC) każda z tych spółek byłaby tak samo ciekawym celem inwestycyjnym!

Co podpowiada Sindicator

Po zapoznaniu się z argumentami ekspertów Epoch Partners trzeba przyznać, że sam “goły” wskaźnik C/Z mówi niewiele. Na pewno nie można na jego podstawie stwierdzić, czy spółka jest przewartościowana, czy niedowartościowana. Wskaźnik ten zaczyna coś mówić dopiero w zestawieniu z ROIC i prognozowanym tempem wzrostu biznesu.

Postanowiliśmy sięgnąć do serwisu Sindicator i wyselekcjonować spółki postępując mniej więcej wedle porad ekspertów Epoch Partners. Założyliśmy, że spółka nie powinna mieć C/Z przekraczającego 50, ale ROIC powinna mieć powyżej 15%. Chcieliśmy by znajdowała się w trendzie wzrostowym i żeby wypłacała dywidendy. Serwis wskazał na 12 spółek, z czego kilka na oko to są sensowne wybory inwestycyjne: PlayWay, LiveChat, Kruszwica, Votum, Dom Development.

Rolą inteligentnego inwestora jest więc wykorzystanie wskaźnika C/Z w połączniu z innymi wskaźnikami (ROIC, prognozą tempa wzrostu biznesu) oraz zastosowanie metody wyceny spółki DCF-em (czyli oszacowanie jej wartości na podstawie przyszłych przepływów pieniężnych). Dopiero tak skomplikowane szacunki i obliczenia mogą dać efekt w postaci konkluzji czy spółka jest przewartościowana, czy też niedowartościowana.