3 strategie typu absolute return. Na czym polegają i jak wypadają na tle tradycyjnego inwestowania w akcje?

Kiedy w 2008 roku światowe rynki giełdowe mocno zanurkowały, inwestorzy gwałtownie odwrócili się od akcji. Towarzystwa funduszy inwestycyjnych zaczęły poszukiwać rozwiązań, które pozwoliłyby przyciągnąć do nich inwestorów. Odpowiedzią na to wyzwanie były instrumenty dostępne do tej pory głównie dla bogatych inwestorów. Mowa o funduszach absolutnej stopy zwrotu. Są one w dużym stopniu potomkami funduszy hedge. Czym się różnią od swoich poprzedników i w jaki sposób generują zyski dla swoich inwestorów? Tłumaczymy w tym artykule.

Fundusz absolutnej stopy zwrotu vs hedge fund

Dynamiczny rozwój funduszy absolutnej stopy zwrotu po 2008 roku to nie tylko cecha naszego rynku giełdowego. Według danych publikowanych przez The Investment Association, fundusze absolutnej stopy zwrotu były najchętniej wybieranymi produktami inwestycyjnymi w 2015 i 2016 roku w Wielkiej Brytanii. Dlaczego tak jest?! Dlatego, że oferują to, czego inwestorzy potrzebują. Dają szansę na wyższe zyski, przy jednocześnie mniejszym ryzyku niż w przypadku tradycyjnych funduszy inwestycyjnych.

REKLAMA

W pewnym stopniu fundusze absolutnej stopy zwrotu można porównać do hedge funds, które są kierowane głównie do najbogatszych inwestorów. Obydwa rodzaje funduszy z założenia mają dostarczać swoim inwestorom zyski w każdych warunkach rynkowych. Cel inwestycyjny jest stały, a punktem odniesienia nie są zmieniające wartości wybranych indeksów (benchmarków). Sama polityka inwestycyjna jest natomiast elastyczna i nastawiona na aktywne poszukiwanie okazji inwestycyjnych.

Fundusze absolutnej stopy zwrotu jednak różnią się od funduszy typu hedge w kilku zasadniczych kwestiach. Po pierwsze jest to struktura prawna. Po drugie, fundusze absolutnej stopy zwrotu mogą inwestować jedynie kapitał, który pozyskały od swoich inwestorów. Hedge funds posiłkują się zazwyczaj dodatkowo długiem, często kupując za więcej niż posiadają pieniędzy . Po trzecie, ze względu na swoją formę prawną i możliwość umorzeń aktywów, fundusze absolute return inwestują praktycznie jedynie w płynne instrumenty, dostępne na rynkach giełdowych.

Jak inwestują fundusze absolutnej stopy zwrotu i czego może nauczyć się z tego inwestor indywidualny?

W praktyce, strategii inwestowania jest tyle, ile funduszy absolutnej stopy zwrotu. Cechą charakterystyczną tego podejścia jest jednak aktywność i poszukiwanie okazji inwestycyjnych. Punktem wyjścia jest zawsze wyznaczenie stałego celu inwestycyjnego i nie podążanie za indeksami giełdowymi. Pomimo niezliczonych możliwości, jest kilka strategii inwestowania charakterystycznych dla funduszy typu absolute returm. Przyjrzymy się bliżej dwóm z nich.

Strategia inwestowania long/short

Pierwszą, charakterystyczną metodą inwestowania przez fundusze absolutnej stopy zwrotu jest tak zwana strategia long/short. W skrócie polega ona na tym, że część portfela (zwykle połowa lub więcej) jest inwestowana w wybraną spółkę, indeks lub obligacje, w zależności od charakteru funduszu. Pozostała część portfela jest traktowana jako zabezpieczenie. Otwierana jest pozycja na spadki (short) na innej spółce, indeksie lub obligacjach, na których zarządzający nie widzi takiego potencjału do wzrostów.

Jeżeli rynek zachowuje się zgodnie z oczekiwaniami, to fundusz powinien zyskiwać na wartości wraz ze wzrostem rynku i mniej tracić jeżeli rynek zaczyna spadać. Zazwyczaj w praktyce kupowana jest siła, a sprzedawana słabość.

Strategia inwestowania market neutral

Strategia market neutral jest co do zasady bardzo podobna do strategii long/short. Tutaj również zarządzającym przyświeca idea zakładająca, że kupuje się (long) to, co według ich oceny powinno szybko rosnąć. Zarządzający sprzedają (short) natomiast to, co powinno zachowywać się według nich słabiej. W zależności od rodzaju funduszu, tutaj również przedmiotem poszczególnych transakcji mogą być spółki, indeksy, sektory giełdowe czy obligacje. Główna różnica w stosunku do long/short polega na tym, że proporcje zaangażowania portfela na wzrost i spadek jest taka sama. Zarządzający za 50% portfela kupuje i za 50% sprzedaje, co sprawia, że teoretycznie jest to pozycja neutralna wobec rynku, z angielskiego market neutral. Na koniec transakcji liczy się różnica pomiędzy dwoma zajętymi pozycjami, a nie ich zachowanie na tle rynku.

Studium przypadku: strategia long/short vs market neutral w latach 2010 - 2017

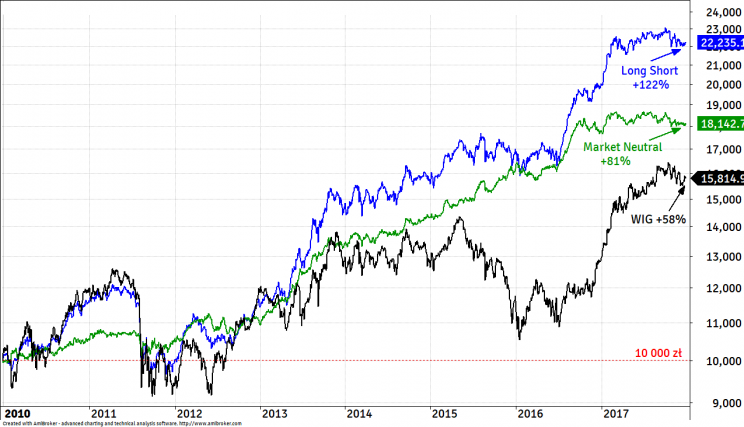

Aby wytłumaczyć dlaczego fundusze absolutnej stopy zwrotu przyciągają do siebie duże grono inwestorów, postanowiliśmy pokazać prosty przykład działania tego rodzaju strategii. Jak wiemy z teorii inwestowania, mniejsze spółki szybciej zyskują na wartości niż duże – chociażby ze względu na efekt bazy. Jest to tzw. efekt małych spółek. W związku z tym przeprowadziliśmy symulację portfeli long/short i market neutral dla indeksów z GPW w latach 2010 - 2017. Przyjęta symulacja zakłada inwestycję we wzrost indeksu mWIG40 (long) i zabezpieczenie w postaci spadku wartości indeksu WIG20 (short).

Zainwestowane 10 000 zł w tego rodzaju strategię na początku 2010 roku przyniosłoby do dzisiaj ponadprzeciętną stopę zwrotu. W czasie, gdy indeks WIG zyskał na wartość 58% (kolor czarny) strategia market neutral była w stanie wygenerować 81% zysku (kolor zielony), a long short aż 122% zysku (kolor niebieski).

Kluczowe jest jednak to, że uzyskane wyniki były obarczone dużo mniejszym ryzykiem – co gołym okiem widać na powyższych wykresach. Strategie market neutral oraz long short mogły pochwalić się średnio dużo niższymi odchyleniami standardowymi stóp zwrotu i wyższą premią za ryzyko w stosunku do podejmowanego ryzyka.

Zobacz także: Jak radzić sobie z ryzykiem w inwestowaniu? 4 pomysły, jak minimalizować straty

Warto na te wyniki spojrzeć również z punktu widzenia wskaźnika Sharpe’a. Dla przypomnienia, mówi on nam o tym, jak dużą premię uzyskuje inwestor, w stosunku do podjętego ryzyka. Dzięki temu, wskaźnik ten normalizuje wyniki z porównywanych strategii. Im wyższą wartość wskaźnika Sharpea’a ma dana strategia, tym korzystniejsze jest jej stosowanie przy tym samym ryzyku.

Tabela 1. Porównanie strategii klasycznego inwestowania w akcje, market neutral i long/short

| Strategia | Wynik procentowy w lata 2010 - 2017 | Wskaźnik Sharpe’a |

|---|---|---|

| Klasyczna inwestycja w akcje, mierzona indeksem WIG | +58% | 0,3 |

| Strategia market neutral | +81% | 0,755 |

| Strategia long/short | +122% | 0,726 |

Źródło: Opracowanie własne.

Widać, więc wyraźnie, że obie strategie stosowane przez fundusze typu absolute return, pozwalają uzyskać wyższe stopy zwrotu, a co ważniejsze, mają wyższą wartość wskaźnika Sharpe’a, niż w przypadku klasycznego inwestowania w akcje, mierzonego indeksem WIG.

Parametry sprawdzanych strategii

W ramach studium przypadku zbadaliśmy trzy strategie. Za dzień startu badania przyjęliśmy 31 grudnia 2009 roku, a za końca 22 grudnia 2017 r. Dla poszczególnych strategii przyjęliśmy następujące założenia:

- Strategia porównawcza WIG – inwestujemy 100% hipotetycznego portfela w indeks WIG.

- Strategia long/short – za 80% wartości portfela zakup (pozycja long) indeksu mWIG40, a za 20% sprzedaż (pozycja short) indeksu WIG20.

- Strategia market neutral – za 50% wartości portfela zakup (pozycja long) indeksu mWIG40, a za 50% sprzedaż (pozycja short) indeksu WIG20.

Strategia multistrategy

Trzecim rodzajem strategii wykorzystywanych przez fundusze absolutnej stopy zwrotu jest tak zwane podejście multistrategy. W skrócie jest to dobór do portfela różnego rodzaju inwestycji według uznania i wiedzy zarządzającego. Jeżeli ma on rzeczywiście „rynkowego nosa”, to jest w stanie osiągnąć bardzo dobre wyniki. Tego rodzaju podejście kończy się jednak też często spektakularnymi porażkami. Dlatego to podejście do inwestowania również wyewoluowało.

Coraz częściej fundusze absolutnej stopy zwrotu stosują strategię multistrategy w usystematyzowany sposób. Jak to jest realizowane? Zarządzający dzielą posiadany portfel inwestycyjny na mniejsze i równolegle prowadzą kilka strategii inwestycyjnych. Jak to wygląda w przypadku inwestowania na rynku giełdowym?

Przykładowo zarządzający portfelem może podzielić posiadane aktywa pod zarządzaniem na cztery części i stosować równolegle strategię inwestowania we wzrost i w wartość. Część portfela może również ulokować w spółkach dywidendowych, a część inwestować podążając za trendem.

W ten sposób wykorzystywane są przez zarządzającego dobre okresy dla każdej z tych czterech strategii. Jak wiemy, rynek giełdowy co jakiś czas zmienia swój charakter. Czasem dobry okres mają spółki dywidendowe, a czasem wzrostowe. Odpowiednia selekcja najlepszych spółek z tych sektorów sprawia, że część portfela będzie zawsze przynosiła ponadprzeciętne zyski i w ten sposób poprawiała wyniki całego funduszu oraz ograniczała jego ryzyko.

Zobacz także: Fundusze absolutnej stopy zwrotu - czym są i kiedy warto po nie sięgnąć?

Wiele strategii, wiele rynków

Rozwój funduszy absolutnej stopy zwrotu świadczy o tym, że cała branża zarządzania aktywami w Polsce się rozwija. Jednak zarządzający muszą się coraz bardziej starać o to, aby dostarczyć swoim inwestorom satysfakcjonujących zysków. Oprócz stosowania różnych strategii inwestowania, fundusze absolutnej stopy zwrotu działają na różnych rynkach. Od zagranicznych rynków akcyjnych, poprzez krajowy, na obligacjach, czy instrumentach pieniężnych kończąc. Przed inwestycją warto jednak dokładnie zapoznać się ze szczegółami na temat zarządzania funduszem. Przede wszystkim należy zwrócić uwagę na opłaty, cel inwestycyjny i strategię, jaką ma zamiar realizować zarządzający.

Na pewno dużą przewagą funduszy absolutnej stopy zwrotu jest z góry zapowiedziana stopa zwrotu. Dzięki temu bardzo szybko możemy zweryfikować, czy zarządzający realizuje cel jaki wyznaczył. W przypadku funduszy relatywnej stopy zwrotu zawsze musimy oceniać wynik funduszu w odniesieniu do przyjętego zmiennego benchmarku. Przykładowo, jeżeli indeks spadnie o 20% w rok, a fundusz straci 10%, to musimy przyznać, że zarządzający dobrze się sprawdził. W przypadku funduszy absolutnej stopy zwrotu takich tłumaczeń nie ma. Tutaj punkt odniesienia jest zawsze stały i jasny.

Zobacz także: Oto dlaczego strategia absolutnej stopy zwrotu jest najlepsza dla inwestora indywidualnego

Można też oczywiście rozważyć samodzielne inwestowanie za pomocą wymienionych strategii. Warto jednak pamiętać o wszystkich kosztach, jakie są z tym związane oraz o konsekwencji, jakiej wymaga stosowanie tego rodzaju podejścia. Bardziej zaawansowane strategie raczej nie są dostępne dla inwestorów indywidualnych, chociażby z powodu wymaganego większego kapitału, co niesie też ze sobą większe ryzyko, czy możliwości ciągłego śledzenia rynku, również w trakcie sesji giełdowej, w poszukiwaniu okazji inwestycyjnych

W długim terminie cała branża zarządzania aktywami będzie ewoluowała w kierunku strategii absolutnej stopy zwrotu. Strategię relatywnej stopy zwrotu będą coraz częściej realizować fundusze ETF i indeksowe, a pozostałe będą funduszami absolutnej stopy zwrotu.

Artykuł jest trzecim z cyklu materiałów na temat inwestowania i strategii absolutnych stóp zwrotu. Cykl powstaje we współpracy z Union Investment TFI, a kolejne praktyczne materiały edukacyjne pojawią się wkrótce.