SPAC to całkiem dobra inwestycja, bo osiągają lepsze wyniki niż S&P500 - wynika z analizy

Stopa zwrotu z inwestycji w SPAC, które przeszły cały cykl życia, jest nieco lepsza, niż z inwestycji w S&P500 – wynika z analizy Gritstone Asset Management.

Pisaliśmy nie raz o modzie na SPAC w USA. Chodzi o wehikuły, które wchodzą na giełdę i pozyskują kapitał na odwrotne przejęcia. Trafiliśmy ostatnio na analizę wyjaśniającą jak dobrymi inwestycjami są akcje SPAC. Jej autorem jest Nicholas Skibo, współzałożyciel i partner w Gritstone Asset Management.

REKLAMA

Ile można zarobić na IPO SPAC

Biorąc pod uwagę dużą liczbę IPO w SPAC w I kwartale 2021 r. i wynikające z tego relacje w mediach, po ich gwałtownym wzroście emisji, większość inwestorów instytucjonalnych prawdopodobnie zna te wehikuły od podszewki. Ale może nie być powszechnie wiadome, że SPAC okupowały zakątek rynków akcji od lat 90-tych i że struktura SPAC, jaką znamy dzisiaj, wyrosła ze zgiełku światowego kryzysu finansowego z lat 2007-2008.

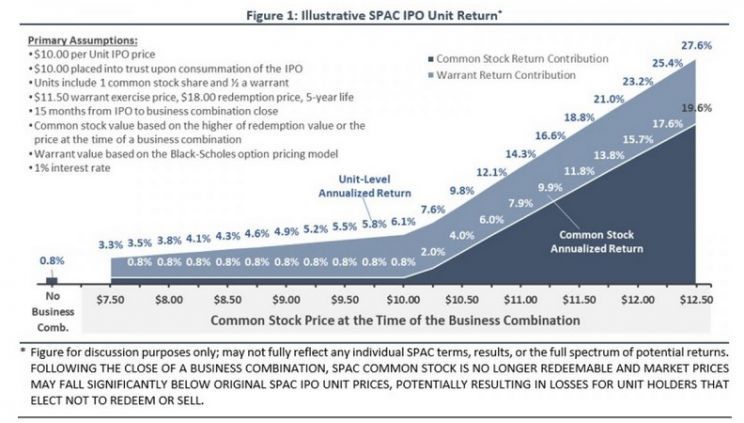

„Historia struktury SPAC jest długa, ale wśród zmian wartych podkreślenia jest to, że od 2010 r. rynkowym standardem dla SPAC stało się finansowanie rachunków powierniczych, tak aby początkowa wartość wartość na akcję była równa lub nawet wyższa 100% ceny z IPO. Czyli typowy SPAC z ceną IPO w wysokości 10,00 USD zwykle wpłaca 10,00 USD za akcję na rachunek powierniczy bezpośrednio po IPO. Ta zmiana, w połączeniu z istniejącymi prawami, zaowocowała strukturą zdolną do generowania asymetrycznych zwrotów. Na przykład, zakładając inwestycję w IPO, SPAC oferuje inwestorom potencjalne zwroty jak przy inwestycji w obligację, a z drugiej daje szansę na dalsze potencjalne zyski w postaci droższych akcji w przypadku, gdy SPAC znajdzie atrakcyjną możliwość połączenia (przejęcia)” – zwraca uwagę Nicholas Skibo z Gritstone Asset Management.

Poniższa grafika ilustruje teoretyczne zwroty z inwestycji w SPAC.

Zwrot z inwestycji w IPO SPAC

Źródło: caia.org

Jak SPAC wypadają w tzw. cyklu życia

Podczas gdy obecna struktura SPAC ma już ponad dekadę historii, generującą asymetryczne zwroty, większość dostępnych badań skoncentrowanych na „wydajności SPAC” koncentrowała się na wynikach spółek operacyjnych po zakończeniu fuzji. Gdy SPAC zakończy fuzję ze spółką, staje się spółką operacyjną. Łączenie wyników SPAC z wynikami spółek operacyjnych, które połączyły się z SPAC, jest analogiczne do łączenia zwrotów z inwestycji kapitału podwyższonego ryzyka w IPO ze zwrotem z inwestycji w tę samą spółkę, dokonaną w momencie jej IPO. Czyli to oznacza, że wyniki mogą być interesujące jako przedmiot do dyskusji, ale nie pokazują prawdy o tym, jak dobrze wypadła inwestycja venture capital w SPAC. Do niedawna ograniczone badania koncentrowały się na wynikach SPAC od momentu debiutu giełdowego do zamknięcia połączenia biznesowego.

Tymczasem bardzo ważnym pytaniem jest w jaki sposób SPAC działały od momentu debiutu giełdowego do zamknięcia połączenia. Chodzi o okres zwany „cyklem życia” SPAC. Przed rozważeniem zwrotu z cyklu życia ważne jest, aby pamiętać o dwóch kluczowych faktach: zaszły zmiany w strukturze SPAC po globalnym kryzysie finansowym w latach 2007-2008 (obecna struktura pojawiła się w 2010 r.), a poza tym SPAC są okazją opartą niejako na wydarzeniach, ze zwrotami generowanymi przez prognozowaną wartość dodaną i terminy początkowych fuzji.

Aby uwzględnić te kwestie, zbadano w Gritstone Asset Management wyniki cyklu życia SPAC dla wszystkich SPAC zgłoszonych od 2010 r. i notowanych na giełdzie w USA. Dodatkowo, zwroty są prezentowane dla SPAC według ich statusu: aktywne SPAC (te albo ubiegające się o połączenie, albo oczekujące na jeszcze nie skonsumowane połączenia biznesowe) oraz SPAC z pełnym cyklem życia (te z zamkniętą fuzją biznesową lub likwidacją po nieudanym połączeniu). Zagregowane stopy zwrotu z cyklu życia dla SPAC notowanych w USA od 2010 r. przedstawiono w tabeli poniżej. Jak widać, stopa zwrotu z inwestycji w SPAC, które przeszły cały cykl życia, jest nieco lepsza, niż z inwestycji w S&P500.

Zagregowane stopy zwrotu z cyklu życia dla SPAC notowanych w USA od 2010 r.

Źródło: caia.org

Jeszcze bardziej przekonująca, niż historyczne zwroty bezwzględne, jest asymetryczna natura tych zwrotów. Jak wspomniano wcześniej, od 2010 r. praktycznie rynkowym standardem dla SPAC jest lokowanie na rachunku powierniczym co najmniej 100% swojej ceny ofertowej za akcję. Co więcej, kluczowym elementem jest zdolność inwestorów do umorzenia akcji zwykłych w momencie początkowego połączenia jednostek gospodarczych (lub likwidacji trustu). Te elementy pozwalają inwestorom zarządzać potencjalnym ryzykiem (przy założeniu, że papiery wartościowe SPAC są kupowane tylko po cenach równych lub niższych od cen powierniczych na akcję).

W efekcie, dla ostrożnych inwestorów, fundusze powiernicze SPAC mogą być wykorzystane do zabezpieczenia się przed potencjalnymi stratami podczas inwestowania w papiery wartościowe SPAC, które przeszły pełny cykl życia (od debiutu giełdowego do zamknięcia połączenia lub likwidacji jednostek gospodarczych) generowały zwroty, które są rozłożone asymetrycznie, ze znaczącym, dodatnim przechyleniem.

Należy wziąć pod uwagę wiele dodatkowych czynników, aby w pełni zrozumieć powody napędzające zwroty SPAC. Na przykład, można zakładać, że prawa do akcji mają pozytywny wpływ na stopy zwrotu z inwestycję w SPAC (prawa do akcji były historycznie ujemnie skorelowane ze zwrotami z cyklu życia).

Zobacz także: Ceny mieszkań rosną szybko, ale i tak wolniej niż ceny gruntów – jak odnajdują się w tej sytuacji deweloperzy

Zachwyt SPAC-ami opadł

Szybki wzrost, a następnie spadek emisji SPAC na początku tego roku wywołał wiele szumu i jeszcze więcej pytań ze strony inwestorów. Ostatnio prasa podkreślała słabe wyniki wybranych spółek operacyjnych po fuzjach SPAC. Dziennikarze pytali: „Czy SPAC są tylko dla frajerów?”. Poza tym zwrócono uwagę na konflikty interesów między sponsorami SPAC a inwestorami, nieodłącznie związane ze strukturą SPAC.

Kontrowersje budzą także kwestie związane z działalnością firm przejętych przez SPAC. Niektóre osiągały dobre wyniki, ale nie jest jasne, czy osiągnęły one znacząco inne wyniki, niż firmy dokonujące tradycyjnych IPO. Od 1980 do 2019 r. średnie 3-letnie zwroty dla firm po IPO pozostawały w tyle za rynkiem, a od 1975 r. do 2015 r. prawie 60% IPO generowało straty w ciągu 5-letniego okresu po debiucie. Z drugiej strony, takie podejście nie bierze pod uwagę szerszego obrazu SPAC, więc potencjalne ryzyko i zwroty różnią się znacznie między cyklem życia SPAC a okresami po połączeniu.

Nawet jeśli SPAC historycznie generowały przekonujące zwroty z cyklu życia, gdzie obecnie znajduje się rynek? Pod koniec 2020 r. i na początku 2021 r. rynek zdał sobie sprawę z możliwości, jakie stwarzają SPAC. Pojawił się świeży kapitał, pojawili się inwestorzy. Spowodowało to, że SPAC osiągnęły historycznie wysokie premie. Wysokie ceny ostatnich IPO doprowadziły do większego zainteresowania mediów i jeszcze większego popytu na SPAC, powodując zalew emisji SPAC.

Jednak szaleństwo było krótkotrwałe. Wyceny SPAC w trakcie ostatnich ofert spadły. Aktywność na rynku IPO SPAC jest widoczna, ale jest znacznie poniżej szczytu osiągniętego na początku tego roku. Wedle ekspertów Gritstone Asset Management obecne poziomy cenowe SPAC zapewniają inwestorom potencjalnie atrakcyjny punkt wejścia, ponieważ stwarzają możliwość zbudowania zdywersyfikowanego portfela po atrakcyjnych cenach.

Nawet przy zmienności związanej z pandemią na początku roku, zwroty z cyklu życia dla SPAC dokonujących połączeń biznesowych były bardzo wysokie przez większość 2020 r., a także w I połowie 2021 r. Wyniki te przyciągnęły wielu nowych inwestorów, prowadząc do znacznego wzrostu w emisji SPAC. Jednak ceny rynkowe dla SPAC poszukujących transakcji od tego czasu uległy złagodzeniu, większość SPAC na IPO sprzedaje papiery tanio (poniżej swoich cen powierniczych). „Zwroty z cyklu życia wygenerowane do tej pory na rynku SPAC w III kwartale br. były zgodne z długoterminowymi historycznymi poziomami, a pozostają szczególnie atrakcyjne, jeśli są skorygowane o potencjalne ryzyko” – wskazuje Nicholas Skibo.