Obligacje USA wysyłają bardzo niepokojące sygnały. W przeszłości to zapowiadało, że nadchodzi recesja i kryzys

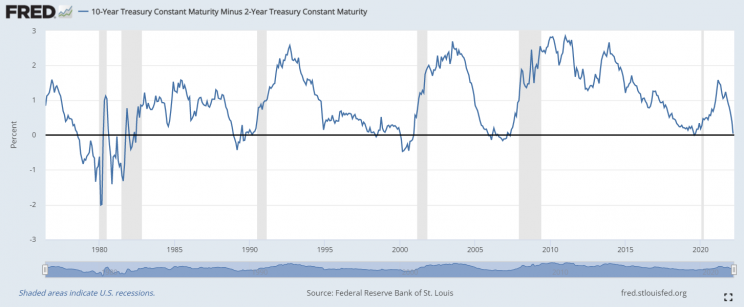

We wtorek rentowność 10-letnich obligacji skarbowych spadła na kilka minut poniżej rentowności 2-letnich obligacji, co jest stosunkowo rzadkim zjawiskiem na rynkach, znanym jako odwrócenie krzywej rentowności. Z historycznego punktu widzenia takie odwrócenie było dokładnym wskaźnikiem recesji, zazwyczaj w ciągu dwóch lat.

Prezes Rezerwy Federalnej w Filadelfii Patrick Harker skomentował, że odwrócenie krzywej dochodowości wyraźnie koreluje z recesją, ale związek przyczynowy „nie jest zbyt jasny". Wall Street komentuje: być może ma rację. Ostatni raz do takiej inwersji doszło w sierpniu 2019 roku i faktycznie recesja nadeszła rok później, ale z powodu pandemii COVID19 – czegoś, czego nadejścia rynek obligacji, ani nikt inny nie mógł przewidzieć.

REKLAMA

Krzywa dochodowości wysyła ostrzeżenie o recesji

Odwrócona krzywa dochodowości 2-letnich i 10-letnich jest historycznie użyteczna jako sygnał recesji tylko wtedy, gdy się odwróci i pozostanie w tym stanie przez ponad tydzień - napisali stratedzy. To jeszcze się nie zdarzyło. Po drugie, czas pomiędzy inwersją a następującą po niej recesją był bardzo zróżnicowany pod względem długości: od 6 do 24 miesięcy, według dokumentu z 2018 r. wydanego przez Bank Rezerwy Federalnej w San Francisco. Zależność między wskaźnikiem, a recesją została pierwotnie zidentyfikowana przez profesora Campbella Harveya z Duke'a w 1986 r.

Niektóre krótkoterminowe obligacje skarbowe przynoszą większe zyski niż obligacje długoterminowe, co jest zjawiskiem rynkowym znanym jako odwrócenie krzywej dochodowości. Na początku tego tygodnia rentowność obligacji 5-letnich wzrosła powyżej rentowności obligacji 30-letnich po raz pierwszy od 2006 r.

Inwersja nie jest gwarancją recesji, ale „podważeniem pewności FED co do tego, jak wysoko mogą sięgać stopy" - stwierdzili na początku tygodnia analitycy Standard Chartered. Tak czy inaczej, nie jest to dobry znak - długoterminowe rentowności poniżej rentowności krótkoterminowych wskazują na bardziej pesymistyczne perspektywy dla gospodarki. Niemniej jednak, historia sugeruje, że nie jest to wcale zła wiadomość dla amerykańskich akcji, przynajmniej w najbliższym czasie.

Źródło: FRED Economic Data

Zobacz także: Chiny przed ważnym wyborem! Muszą zdecydować czy chcą robić interesy z Zachodem czy Rosją

Dla Wall Street oznacza to, że akcje jeszcze mają przestrzeń do dalszej wspinaczki, zanim dojdzie do jakichkolwiek spadków związanych ze spowolnieniem gospodarczym. Historycznie S&P 500 odnotował średni zwrot w wysokości 19% pomiędzy odwróceniem krzywej rentowności a kolejnym szczytem - czytamy w środowej nocie.

Według danych Dow Jones Market Data od 1977 r. krzywa rentowności dwuletniej i dziesięcioletniej odwróciła się siedem razy. Rok później po odwróceniu krzywej S&P 500 wzrastał średnio o 11,8% - tylko raz spadł po odwróceniu w lutym 2000 r.

Wall Street gotowa na rekordowo wysokie stopy procentowe

Na początku tego miesiąca przewodniczący FED Jerome Powell dość stanowczo twierdził, że gospodarka USA jest wystarczająco silna, by wytrzymać podwyżki stóp procentowych bez popadania w recesję. Jednak w obliczu rosnącej inflacji i prawdziwego znaku ostrzegawczego przed recesją ma on przed sobą trudne zadanie.

Chociaż żaden ruch na rynku nie gwarantuje recesji, stratedzy Credit Suisse twierdzą w najnowszej nocie, że może warto przypisać większe prawdopodobieństwo pogorszenia koniunktury. „Rozsądnie jest wyceniać wyższe prawdopodobieństwo recesji, zwłaszcza teraz, gdy FED dał gest większej tolerancji dla słabości gospodarczej w zamian za stabilność cen" - napisali.

Nie jest też jasne, czy presja na rynki obligacji wkrótce osłabnie, ponieważ inwestorzy opuszczają bezpieczne fundusze obligacji z powodu ich słabych wyników. Według danych Refinitiv Lipper, do tej pory w tym roku amerykańscy inwestorzy wycofali 26 mld USD z podlegających opodatkowaniu funduszy obligacji, a po otrzymaniu kolejnych raportów kwartalnych odpływy mogą być kontynuowane.

Rentowność obligacji skarbowych zależy od dwóch głównych czynników: perspektyw polityki FED i oczekiwań inflacyjnych. (Mniejszą rolę odgrywa płynność rynku, udziały FED, regulacje wpływające na popyt ze strony dużych inwestorów instytucjonalnych i inne różne czynniki zewnętrzne). Kiedy więc rentowność obligacji 2-letnich rośnie powyżej rentowności obligacji 10-letnich, obserwatorzy rynku mogą wyciągnąć jeden wniosek: inwestorzy oczekują, że stopy procentowe i/lub inflacja będą wyższe za 2 lata niż za 10 lat.

Inwestorzy oczekują, że stopy procentowe w Stanach Zjednoczonych osiągną najwyższy poziom w nadchodzących latach. Rynki instrumentów pochodnych, na których firmy i traderzy obstawiają politykę FED, przewidują, że stopy osiągną najwyższy poziom 3% w lipcu 2023 r., a następnie ponownie spadną do marca 2024 r. - czytamy w środowej nocie Bank of America. „W tej chwili krzywa mówi nam, że FED przesadzi z podwyżką, a następnie obniży stopy" - napisali stratedzy banku.

Oznacza to, że inwestorzy wciąż mają przed sobą trudne pytanie: Czy FED ostatecznie obniży stopy procentowe z powodu zbliżającej się recesji w USA, czy też dlatego, że chce skorygować kurs i zapobiec zbyt szybkiemu spowolnieniu wzrostu? Niestety, dzisiejsze spojrzenie na krzywą rentowności nie daje odpowiedzi na to pytanie.