Bill Ackman ma problem ze swoim SPAC, to może być początek kłopotów dla sporej części takich wehikułów

SPAC Billa Ackmana został pozwany, a to może mieć wielkie negatywne konsekwencje dla wszystkich tego rodzaju podmiotów.

Pershing Square Tontine Holdings, czyli SPAC (special purpose acquisition company) miliardera i inwestora Billa Ackmana został pozwany. Ta sprawa może zachwiać całym rynkiem SPAC w USA.

REKLAMA

Na czym polega problem prawny Tontine

Były komisarz SEC Robert Jackson oraz prof. John Morley z Yale University zwracają uwagę, że SPAC Ackmana to nie jest spółka operacyjna, a typowy wehikuł inwestycyjny, który powinien podlegać ustawie Investment Company Act (1940). W treści pozwu nalegają, by SPAC Ackmana zaczął więc funkcjonować na innych zasadach, niż dotychczas. Problem w tym, że jeśli sąd przyzna im rację, to również wiele innych wehikułów SPAC będzie musiało zacząć działać w innym reżimie prawnym, co będzie oznaczało dla nich spore problemy.

SPAC Ackmana miał kupić 10% akcji Universal Music Group za 4 mld USD, jednak się wycofał. W pozwie powód wskazuje, że nawet gdyby doszło do tej transakcji, to nie byłoby to odwrotne przejęcie, do którego prawo obliguje wehikuł tego rodzaju. Co ciekawe, założyciele Pershing Square Tontine Holdings mieli otrzymać wynagrodzenie dopiero wtedy, gdy transakcja okazałaby się w przyszłości dobrą inwestycją, więc SPAC ten miał konstrukcję uczciwszą, niż większość podobnych podmiotów.

Ackman w liście do udziałowców Tontine stwierdził, że zarzuty są bezpodstawne i mocno biją w Tontine, gdyż proces praktycznie uniemożliwia wehikułowi realizację jego misji. By rozwiązać ten problem, Ackman zamierza dać akcjonariuszom Tontine warranty wehikułu typu SPARC (special purpose acquisition rights company), a jeśli pójście tą drogą się nie powiedzie – zwróci 4 mld USD zebrane przez Tontine w trakcie IPO na akwizycje.

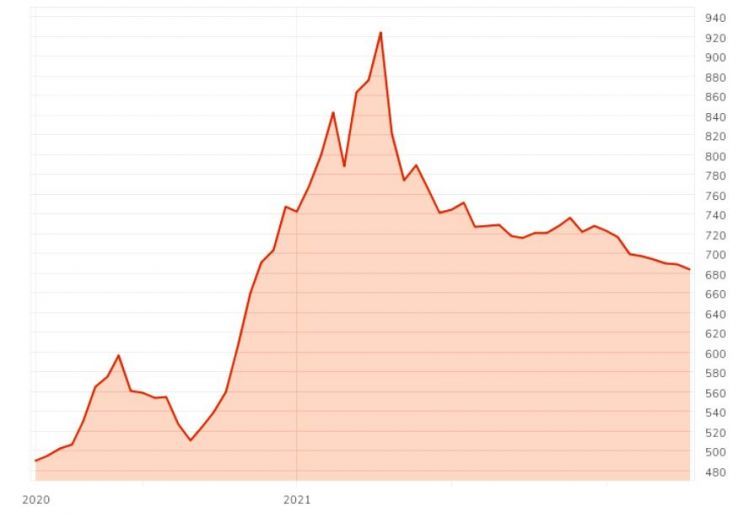

Obecnie cena akcji Tontine znajduje się poniżej ceny z debiutu (20 USD). Nic dziwnego, bo SPAC Ackmana zawodzi, a ci, którzy włożyli w niego pieniądze, mają same zmartwienia.

Notowania Pershing Square Tontine Holdings

Źródło: FinViz.com

Zobacz także: Bitcoin rośnie szósty tydzień z rzędu, odrabia straty z majowego krachu

Inwestorzy rozczarowani SPAC

Rynek SPAC w ciągu ostatnich kwartałów urósł znacząco. W ciągu 12 miesięcy na Wall Street zadebiutowało ponad 600 takich podmiotów, które dokonały transakcji na kwotę około 700 mld USD. SPAC to spółki celowe, których jedynym przeznaczeniem jest przejęcie firmy prywatnej chcącej wejść na amerykańską giełdę i połączenie się z nią, najczęściej na drodze odwrotnego przejęcia. SPAC staje się mniejszościowym akcjonariuszem w nowej spółce, a ta przyjmuje nazwę przejętej firmy. SPAC mają 2 lata od IPO na wykorzystanie kapitału inwestorów na przejęcie. Wejście na parkiet poprzez SPAC jest mniej kosztowne i uciążliwe, niż tradycyjne IPO (oraz pozwala ukryć niektóre informacje o biznesie).

Generalnie SPAC nie mogą zaliczyć ostatnich tygodni do udanych. Jak wskazuje analityk Charlie Bilello, 25 największych wehikułów z portfela SPAC ETF znajduje się o średnio -47% poniżej maksimum notowań z ostatnich 52 tygodni. Klimat wokół SPAC wyraźnie siadł.

The 25 largest holdings in the SPAC ETF are down an average of 47% from their 52-week high.$SPAK

— Charlie Bilello (@charliebilello) August 22, 2021

Data via @ycharts pic.twitter.com/XAamGUKJlm

Notowania IPOX SPAC Index

Źródło: IPOX