Fundusze dłużne mają najlepszy okres za sobą - uważają zarządzający TFI

Tak dobre wyniki funduszy dłużnych, jak w ostatnich 12 miesiącach, są nie do powtórzenia w kolejnych – wynika ze słów zarządzających.

Posiadacze jednostek funduszy dłużnych muszą być zadowoleni. W ciągu ostatnich 12 miesięcy zdecydowana większość tego rodzaju podmiotów zarobiła. Wiele z nich przyniosło znacznie wyższe stopy zwrotu, niż lokaty bankowe. Najlepsze fundusze dłużne zarobiły w tym okresie blisko 7%!

REKLAMA

Postanowiliśmy zapytać ekspertów - czyli zarządzających tymi funduszami - o to czy powtórzenie tych świetnych wyników w kolejnych 12 miesiącach jest możliwe. Przy okazji zadaliśmy im kilka innych, naszym zdaniem ciekawych, pytań dotyczących funduszy dłużnych.

Z czego wynika tak dobry performance funduszy dłużnych w okresie ostatnich 12 miesięcy?

Tomasz Rabęda (starszy zarządzający funduszami, NN Investment Partners TFI): W przypadku funduszy polskich obligacji skarbowych wysokie stopy zwrotu wynikają wprost ze spadku rentowności (wzrostu cen) „skarbówek”, który z kolei był bezpośrednią konsekwencją trzykrotnego obniżenia stóp procentowych przez Radę Polityki Pieniężnej w tym roku. Hossa naszych obligacji wpisała się w ogólnoświatowy trend – główne banki centralne obniżały stopy procentowe i uruchamiały programy monetarnego pobudzania gospodarki żeby złagodzić negatywne skutki epidemii Covid-19. Dopiero ostatnio w niektórych krajach naszego regionu, np. Węgrzech i Turcji, zaczęto podnosić stopy procentowe, żeby powstrzymać osłabienie lokalnych walut, co też stworzyło ciekawe okazje inwestycyjne.

Mariusz Zaród (Quercus TFI): Bardzo dobre zachowanie funduszy inwestujących w obligacje skarbowe ma związek z obniżkami stóp procentowych dokonanymi przez RPP w marcu, kwietniu i maju. Dodatkowo, w momentach strachu i podwyższonej awersji do ryzyka, inwestorzy szukają „bezpiecznych przystani” przesuwając swoje środki z akcji i surowców w stronę długu skarbowego.

Bartosz Stryjewski (BPS TFI): Tak dobre stopy zwrotu funduszy dłużnych są wynikiem przede wszystkim wzrostu cen obligacji o stałym kuponie (spadku ich rentowności) będącego następstwem obniżki stóp procentowych przez RPP w pierwszych miesiącach pandemii, co w efekcie obniżyło wymaganą przez inwestorów stopę dochodu braną pod uwagę przy inwestowaniu w instrumenty dłużne.

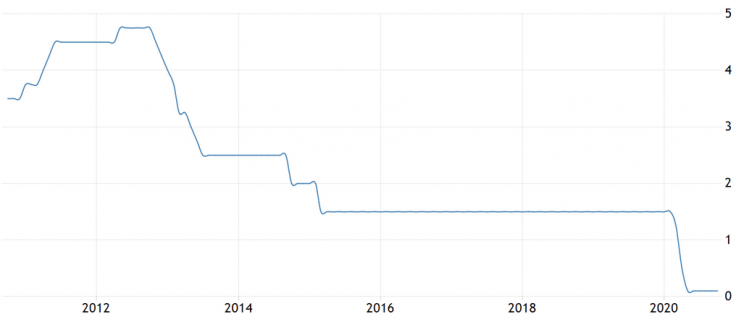

Artur Trela (PKO TFI): Tegoroczne wyniki funduszy dłużnych są efektem luzowania polityki monetarnej na całym świecie w bezprecedensowej skali. Aby zminimalizować skalę kryzysu wywołanego pandemią COVID-19 kolejne banki centralne gwałtownie obniżały stopy procentowe i uruchamiały programy skupu obligacji. RPP obniżyła stopę referencyjną o 140 pb, do rekordowo niskiego poziomu 0,1%, a NBP skupił już 105 mld zł obligacji. W efekcie rentowności obligacji wyraźnie spadły, co przełożyło się na wzrost ich cen. Najbardziej zyskiwały fundusze o wysokim Duration (eksponowane na obligacje długoterminowe), ponieważ to ich wrażliwość na zmiany stóp procentowych jest największa.

Główna stopa procentowa w Polsce

Źródło: Trading Economics

Zobacz także: „W tym roku przegraliśmy z FED’em” – przyznaje Grzegorz Witkowski z Insignis TFI i dodaje, że „GPW może czekać największa hossa w historii”

Czy to jest możliwe, żeby fundusze dłużne powtórzyły takie wyniki w kolejnych 12 miesiącach?

Tomasz Rabęda (starszy zarządzający funduszami, NN Investment Partners TFI): To bardzo mało prawdopodobny scenariusz. Za dużą cześć wyników funduszy obligacji skarbowych w ostatnich miesiącach odpowiada spadek rentowności, dopiero w następnej kolejności pozycje pozabenchmarkowe. Nawet przy założeniu, że na rynkach kapitałowych zmaterializowałby się scenariusz pozytywny dla obligacji, ich rentowność jest teraz dużo niższa, niż była 12 miesięcy temu. Zasięg ewentualnego spadku rentowności (wzrostu cen) jest więc zdecydowanie mniejszy. Warto w tym miejscu podkreślić, że nie spodziewamy się takiego pozytywnego scenariusza. Post-covidowe ożywienie gospodarcze prawdopodobnie doprowadzi do wzrostu rentowności obligacji o długim terminie do wykupu – rządy będą w dalszym ciągu musiały finansować programy fiskalne zadłużając się, natomiast inwestorzy będą mniej chętnie te obligacje obejmować.

Mariusz Zaród (Quercus TFI): Tak dobre wyniki jak w ostatnich 12 miesiącach są - moim zdaniem – nie do powtórzenia. Rada Polityki Pieniężnej nie obniży dalej kosztu pieniądza. Obecnie mamy historycznie niskie stopy procentowe (0,1%) i na takim poziomie powinny pozostać przez najbliższe 2-3 lata.

Bartosz Stryjewski (BPS TFI): Jeżeli mówimy o funduszach dłużnych inwestujących w głównej mierze w polskie obligacje skarbowe, to musiałyby wystąpić kolejne obniżki stóp procentowych, co jest niezwykle mało prawdopodobne albo fundusze te musiałyby zaangażować się w obligacje denominowane w walutach krajów, w których nadal możliwe są obniżki stóp procentowych.

Artur Trela (PKO TFI): Aby powtórzyć tegoroczne wyniki, musielibyśmy doświadczyć ponownej fali luzowania polityki monetarnej. Wydaje się to mało prawdopodobne, ponieważ większość banków centralnych obniżyła już stopy procentowe w okolice 0%, a głębsze cięcia są już nieefektywne. Jednak dalszym niewątpliwym wsparciem dla rynków obligacji będą programy skupu aktywów, które prawdopodobnie pozostaną z nami na dłużej.

Jaką 12-miesięczną stopą zwrotu, według Pana, będzie się mógł pochwalić przeciętny fundusz dłużny za rok o tej porze? Czy fundusze dłużne wciąż będą bardziej atrakcyjnym miejscem dla parkowania kapitału, niż lokaty bankowe?

Tomasz Rabęda (starszy zarządzający funduszami, NN Investment Partners TFI): W przypadku dobrego funduszu dłużnego to wciąż powinien być wynik wyraźnie wyższy niż zero, a skoro tak – konkurencyjny wobec depozytów bankowych. Inwestorzy muszą jednak zaakceptować fakt, że wypracowanie zysku będzie wymagało od zarządzających jeszcze większej aktywności niż do tej pory, np. zamykania pozycji po jednym - dwóch dniach, a także inwestycji na większą skalę w bardziej ryzykowne instrumenty takie, jak obligacje rynków wschodzących, również w walutach lokalnych. W praktyce może się to wiązać z większymi wahaniami wycen jednostek uczestnictwa niż te, do których przyzwyczaili się uczestnicy funduszy.

Mariusz Zaród (Quercus TFI): Fundusz funduszowi nierówny. Mimo, że fundusze dłużne inwestują tylko w obligacje, to warto rozróżnić kilka rodzajów funduszy. Mogą być długoterminowe i krótkoterminowe; inwestujące tylko w dług skarbowy, albo w większości w obligacje przedsiębiorstw. Jednak najczęściej spotyka się fundusze dłużne mieszane, czyli takie, które inwestują i w obligacje skarbowe i w obligacje korporacyjne. Wydaje się, że fundusze długoterminowe, inwestujące głównie na rynku skarbowym mają największą szansę na „stosunkowo” wysokie wyniki ze względu na szerokie spektrum możliwości inwestycyjnych. Najlepsze produkty zbliżą się do 2,5-3%, ale przeciętne osiągną tylko ok. 1%. Z funduszy bardziej zbilansowanych, o krótkoterminowej strukturze wyniki mogą być trochę słabsze. Najlepsi osiągną zapewne 1,5-2%, ale średni wynik będzie poniżej 1%. Oprocentowanie lokat bankowych jest obecnie bardzo bliskie zeru, więc większość funduszy jest dobrą alternatywą.

Bartosz Stryjewski (BPS TFI): Stopa zwrotu krajowych funduszy dłużnych inwestujących w obligacje skarbowe będzie najprawdopodobniej oscylowała w okolicy 1,0%.

Artur Trela (PKO TFI): Zakładając stabilizację rynku obligacji na obecnych poziomach, stopy zwrotu w horyzoncie 12 miesięcy będą oscylować w okolicach 1%. Należy pamiętać, iż stopa wolna od ryzyka, czyli punkt odniesienia dla każdej inwestycji, wynosi obecnie około 0%. Oznacza to, iż fundusze dłużne nadal będą oferować potencjał wyższej stopy zwrotu w zamian za podejmowane ryzyko zmienności – czyli ryzyko poniesienia niewielkiej, ale jednak straty w przypadku wycofania środków w nieodpowiednim momencie.

Notowania funduszu NN FIO Obligacji 2 na tle średniej stopy zwrotu dla grupy funduszy papierów dłużnych polskich skarbowych – 12 miesięcy

Źródło: Analizy.pl

Co stanie się z rentownościami polskich obligacji jeśli konstytucyjny próg ostrożnościowy w zakresie długu publicznego zostanie naruszony?

Tomasz Rabęda (starszy zarządzający funduszami, NN Investment Partners TFI): Taka sytuacja nastąpiłaby przy zwiększonej podaży obligacji ze strony Skarbu Państwa, a skoro tak – powinna się wiązać ze spadkiem cen. W praktyce jednak, w dobie monetarnego i fiskalnego pobudzania gospodarek na niespotykaną skalę, takie wydarzenie prawdopodobnie nie wywarłoby na nikim specjalnego wrażenia. Zakładamy, że samo przekroczenie konstytucyjnego limitu zadłużenia nie miałoby większego wpływu na notowania polskich obligacji. Jednak z fundamentalnego i długoterminowego punktu widzenia to zdecydowanie nie byłaby dobra wiadomość.

Mariusz Zaród (Quercus TFI): Do progu 60% długu publicznego do PKB jeszcze sporo brakuje, a rząd sprytnie wypycha część pomocy w walce z kryzysem poza Ministerstwo Finansów. Obligacje w ramach Funduszu Przeciwdziałania Covid emituje Bank Gospodarstwa Krajowego, a tarczę finansową „sponsoruje” Polski Fundusz Rozwoju. Dlatego uważam, że konstytucyjny próg ostrożnościowy nie zostanie naruszony. Gdybym jednak pomylił się i dług wzrósłby nam znacznie, to także nie powinno mieć większego przełożenia na wyceny obligacji. Większość długu skupiona jest bowiem w polskich rękach, a zagraniczni inwestorzy znaczą coraz mniej. Nie zapominajmy też o tym, jaka skala długu jest w Zachodniej Europie, czy Stanach Zjednoczonych. Oni chcieliby mieć zadłużenie na poziomie „zaledwie” 60% PKB.

Bartosz Stryjewski (BPS TFI): Działania rządzących raczej nie dopuszczą do przekroczenia tego progu. Jednak gdyby nawet ten próg został przekroczony, to wpływ na poziom cen obligacji nie powinien być znaczący, ponieważ tego rodzaju limity ostrożnościowe praktycznie nie występują w innych państwach. Ponadto poziom zadłużenia publicznego Polski jest nadal na relatywnie niskim poziomie w porównaniu do gospodarek innych państw.

Artur Trela (PKO TFI): Aktualną funkcją celu polityki monetarnej i fiskalnej jest pobudzenie wzrostu gospodarczego. Jest to jedyny sposób na wyjście z kryzysu i spłatę zaciągniętych zobowiązań. Przekroczenie progu ostrożnościowego obliguje rząd i parlament do uchwalenia zrównoważonego budżetu, co wpłynęłoby negatywnie na perspektywy gospodarcze. W takim scenariuszu rentowności obligacji prawdopodobnie wzrosną w obawie o możliwość obsługi długu.

Czy w ciągu najbliższych 12 miesięcy obligacje korporacyjne mogą być bardziej atrakcyjne, pod względem stopy zwrotu, od obligacji skarbowych?

Tomasz Rabęda (starszy zarządzający funduszami, NN Investment Partners TFI): Prawdopodobnie tak. Tak, jak wspomniałem – nawet w obrębie inwestycji w obligacje przyszedł czas na zaakceptowanie wyższego ryzyka: obligacji korporacyjnych, również tych bez ratingu inwestycyjnego czyli high-yield oraz papierów skarbowych z rynków wschodzących.

Mariusz Zaród (Quercus TFI): Wydaje mi się, że wyższe stopy zwrotu osiągną posiadacze długu skarbowego, którzy zainwestują swoje środki na dłuższy okres. Ale, mimo że obligacje to są bezpieczne i mało zmienne instrumenty, to sytuacja potrafi być dynamiczna i niewykluczone, że w przyszłym roku będą takie miesiące, w których to dług korporacyjny będzie zachowywać się lepiej. Stare rynkowe porzekadło mówi, że nie wolno wkładać wszystkich jajek do jednego koszyka, dlatego warto zainwestować środki zarówno w fundusze obligacji skarbowych, jak i korporacyjnych.

Bartosz Stryjewski (BPS TFI): Fundusze inwestujące w obligacje korporacyjne powinny charakteryzować się wyższą stopą zwrotu od obligacji skarbowych. Ich stopa zwrotu będzie na koniec uzależniona od udziału papierów korporacyjnych w portfelu funduszu oraz przyjętego ryzyka kredytowego portfela.

Artur Trela (PKO TFI): Przy świadomości nieporównywalnie wyższego ryzyka kredytowego obligacje korporacyjne mogą być bardziej atrakcyjne, niż obligacje skarbowe. Z dwóch powodów. Po pierwsze, w większości przypadków ich oprocentowanie jest zmienne, dzięki czemu inwestycja charakteryzuje się ograniczoną wrażliwością na wzrost stóp procentowych. Po drugie, szereg pakietów pomocowych dla przedsiębiorstw zmniejsza ryzyko niewypłacalności i wspiera wycenę długu. Należy jednak pamiętać o ryzyku ewentualnego negatywnego rozwoju pandemii i kolejnych lockdownów, co może pogorszyć kondycję przedsiębiorstw i ich zdolność do obsługi swojego zadłużenia, a co za tym idzie większe ryzyko kredytowe związane z tymi papierami.