Rusza emisja obligacji Cavatina Holding. Spółka oferuje dwucyfrowe oprocentowanie

Cavatina Holding rozpoczyna zapisy na obligacje serii P2023D. Na dzień 1 grudnia 2023 r. proponowane przez dewelopera oprocentowanie wynosi ponad 11,8%.

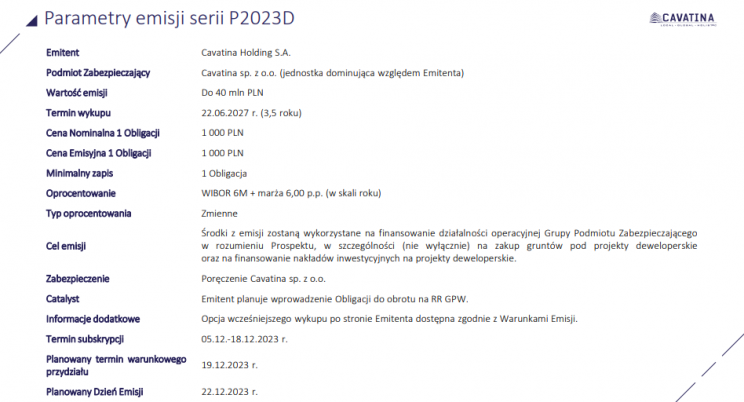

Zarząd Cavatina Holding, jednego z większych polskich deweloperów zdecydował się na emisję 3,5-letnich obligacji. Oprocentowanie serii P2023D zostało ustalone w oparciu o WIBOR 6M powiększony o 6,0% marży. Za zapisy odpowiada Michael/Ström Dom Maklerski.

REKLAMA

Środki z emisji spółka chce przeznaczyć m.in. na zakup gruntów pod projekty deweloperskie.

Zobacz także: Cen mieszkań w 2024 będą rosły wolniej, a nawet mogą się zatrzymać. Oto trzy powody przemawiające za takim scenariuszem

Kolejna emisja obligacji Cavatiny

Cavatina Holding w dniach 5-18 grudnia prowadzi emisję 3,5-letnich obligacji. Papiery dłużne serii P2023D będą zmiennie oprocentowanie na podstawie wskaźnika WIBOR 6M + 6,0% marży (na dzień 1 grudnia 2023 r. 11,83%). Pozyskane w wyniki emisji środki deweloper chce przeznaczyć na zakup nowych gruntów oraz realizację projektów, ustalonych w ramach zatwierdzonego w marcu br. przez KNF prospektu.

Emitowanych będzie 40 tys. obligacji o nominalnej wartości 1000 zł każda. Zapisy można składać za pośrednictwem Michael/Ström Dom Maklerski, ale również Noble Securities i Dom Maklerski BDM.

Dzień emisji został przewidziany na 22 grudnia 2023 r., a termin wykupu na 22 czerwca 2027 r.

Oprócz wspomnianego programu emisji, spółka możne kontynuować prace w ramach bezprospektowego programu emisji do kwoty 200 mln zł. Mogą być oferowane inwestorom kwalifikowanym. Więcej informacji o emisji znajdziemy na stronie emitenta.

Źródło: Cavatina Holding

Kilka faktów o emitencie

Emitentem jest jeden z większych polskich deweloperów powierzchni biurowych, który tworzy również inwestycje mieszkaniowe w typie mixed-use.

„Kolejny rok z rzędu udowadniamy naszą skuteczność w realizacji biznesowych zamierzeń, a także elastycznie reagujemy na zmieniające się warunki rynkowe. Miastotwórcze, nowoczesne inwestycyjne, w tym typu mixed-use, wciąż przyciągają najemców z różnych branż, co pozwala sukcesywnie komercjalizować realizowane projekty. Jednocześnie rozszerzamy nasze portfolio biurowe o projekty z rynku mieszkaniowego. Trwa budowa mieszkań w Łodzi w ramach kompleksu WIMA Widzewska Manufaktura, a w listopadzie wystartowaliśmy z inwestycją Belg Apartamenty w Katowicach. W tym roku ogłosiliśmy podpisanie umowy warunkowej dotyczącej atrakcyjnie zlokalizowanego gruntu w sercu Warszawy przy ul. Chmielnej 75, gdzie chcemy zrealizować wyjątkowy projekt. Finansowanie pozyskiwane z obligacji jest jednym ze źródeł kapitału pozwalających na kontynuację naszego rozwoju" – powiedział Daniel Draga, wiceprezes zarządu Cavatina Holding.

Do końca września Cavatina zakończyła budowę 20 budynków o powierzchni prawie 310 mkw., a portfel inwestycyjny obejmuje 305 mkw. GLA w realizacji oraz przygotowaniu. Spółka jest obecna w Warszawie, Krakowie, Łodzi, Wrocławiu, Katowicach i Gdańsku.

Cavatina aktywnie działa od lat na rynku obligacji korporacyjnych, bilans papierów pozostałych do wykupienia plasuje się obecnie na poziomie 312 mln zł.