Przychody w dół, a koszty w górę. JSW zaczyna "przejadać" gotówkę z okresu koniunktury

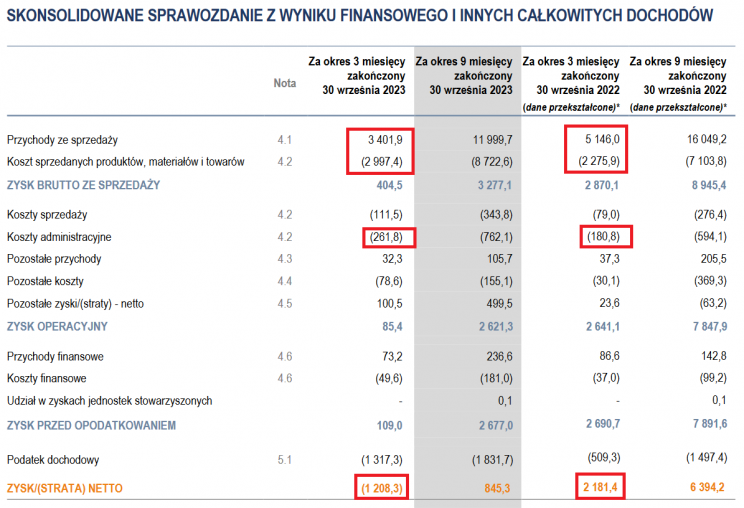

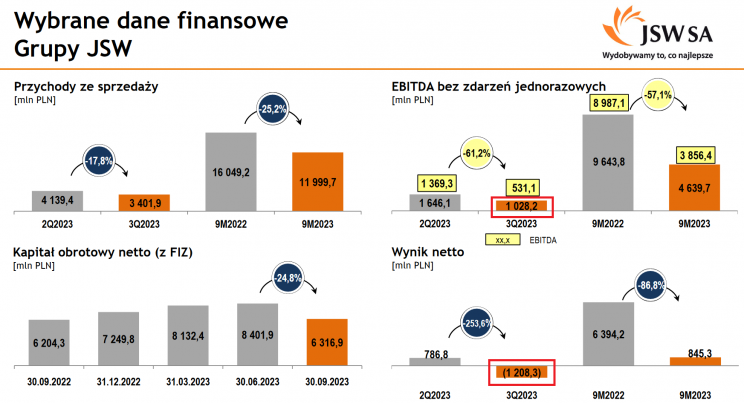

Jastrzębska Spółka Węglowa w opublikowanym raporcie finansowym za III kw. 2023 r. wykazała 1,2 mld zł straty netto wobec 2,2 mld zł zysku netto w tym samym okresie rok wcześniej. Największy wpływ na wysoki, ujemny wynik netto w III kw. 2023 r. miało ujęcie składki solidarnościowej, czyli tzw. windfall tax. Mimo tego zdarzenia jednorazowego, tendencje zarówno po stronie przychodów jak i kosztów są niekorzystne dla spółki.

REKLAMA

Przychody w dół, a koszty w górę

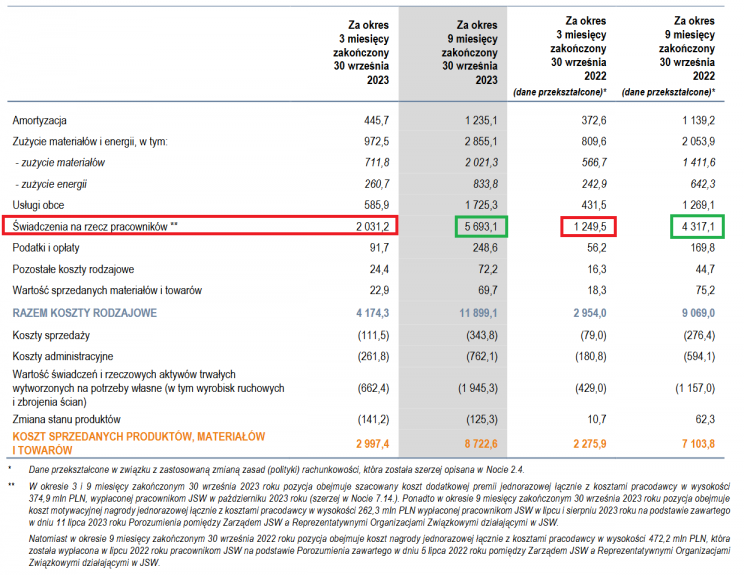

Przychody ze sprzedaży w III kw. 2023 r. wyniosły 3,4 mld zł wobec 5,15 mld zł rok wcześniej. Na pierwszy rzut oka to bardzo duży spadek, ale trzeba przypomnieć, że rok wcześniej spółka korzystała na bardzo wysokich cenach węgla koksowego i uzyskała drugie, najwyższe przychody kwartalne w całej swojej historii. W ostatnich miesiącach ceny podstawowego dla JSW surowca stabilizowały się w okolicy poziomu 250 $/t (nie licząc ostatniego skoku do ok. 300$/t) wobec 400-500 $/t w pierwszej połowie 2022 roku. Po stronie kosztowej, widać bardzo wysokie wzrosty. W kosztach produkcji (+32%) najmocniej rosną wynagrodzenia, koszty zużytych materiałów oraz usługi obce. Mimo wyraźnie niższych przychodów, dynamicznie wzrosły koszty sprzedaży (+40%) i koszty administracyjne (+45%). W wyniku niższych przychodów oraz istotnie wyższych kosztów, strata netto wyniosła 1 208 mln zł, a po wyłączeniu efektu składki solidarnościowej, zysk netto wyniósł 95,5 mln zł.

Zobacz także: Wyniki JSW w III kw. '23 vs. konsensus PAP

Rok 2023 okresem kumulacji „jednorazowych” premii

Zagłębiając się w strukturę kosztów operacyjnych, w oczy rzuca się pozycja świadczenia na rzecz pracowników. W III kw. 2023 r. wzrosła ona aż o 63%, co jest efektem nie tylko podwyższonych, comiesięcznych wynagrodzeń oraz części dodatków, ale też wypłacanej premii. W tym roku pracownicy otrzymali już dwie „jednorazowe” wypłaty (a wkrótce mogą spodziewać się tradycyjnej „Barbórki”). Pierwsza nazwana „motywacyjną premią jednorazową” kosztowała spółkę 262,3 mln zł i była wypłacona w lipcu i sierpniu. Druga otrzymała nazwę „dodatkowej premii jednorazowej” i wyniosła łącznie 374,9 mln zł (wypłacona w październiku). Łącznie po 9 miesiącach 2023 r. koszt świadczeń na rzecz pracowników jest wyższy o niemal 1,4 mld zł. Aby bardziej naświetlić jakiej skali są to środki, można wskazać, że a przestrzeni ostatnich 10 lat, JSW tylko 3 razy miała wyższy, roczny zysk netto.

Źródło: JSW

Zobacz także: Związkowcy z JSW postulują przyszłoroczny wzrost płac w spółce co najmniej o 1 pkt proc. powyżej inflacji

Anomalia na rynku koksu

Segment koksu na poziomie operacyjnym po 9 miesiącach tego roku, ma stratę ponad 0,5 mld zł wobec 0,7 mld zł zysku operacyjnego rok wcześniej. Wynika to z bardzo trudnej sytuacji na rynku koksu przede wszystkim w Europie. Cena tony koksu obecnie kształtuje się na poziomie bliskim cenom samego węgla koksowego. Jest to duża anomalia, gdyż jak wskazał przedstawiciel zarządu JSW, do wyprodukowania 1 tony koksu potrzeba użyć 1,3-1,4 tony węgla koksowego. Do tego należy uwzględnić jeszcze inne koszty, a także marżę producentów koksu. W wyniku takiej anomalii cenowej, na rynku panuje duża nadwyżka produktu i część koksowni ogranicza produkcję.

JSW stosuje jednak zupełnie inną strategię utrzymując produkcję na dotychczasowych, wysokich mocach. Jest to tłumaczone chęcią pokazania stabilności produkcji, a maksymalizowanie produkcji koksu i węgla koksowego ma wpływać na obniżenie kosztu jednostkowego. Zarząd spółki ma też nadzieje na przejęcie dzięki temu kontrahentów od konkurencji. Oznajmił też, że chce kontynuować tę politykę tak długo jak jest zbyt na koks. Warto jednak wskazać, że w ostatnich latach spółka nie miała większych problemów ze znajdywaniem zbytu na koks, a aktualna sytuacja popytu i podaży jest bardzo niekorzystna dla producentów koksu i powoduje u nich wykazywanie dużych strat na tej działalności.

Wśród innych, ciekawych wskaźników operacyjnych w III kw. 2023 r. warto wskazać kilka z nich. Średnie ceny węgla koksowego i koksu spadły o ok. 20% w ujęciu kwartał do kwartału. Poziom zapasów węgli w JSW ruszył w górę i na koniec września br. wynosił 771 tys. ton wobec 624 tys. ton kwartał wcześniej i 440 tys. ton rok wcześniej. Zdaniem wiceprezesa Bartosa jest to jednak poziom optymalny z perspektywy długoterminowej. Nakłady na inwestycje po 9 miesiącach 2023 r. były wyższe o 62% rdr i wyniosły 3,1 mld zł (ujęcie memoriałowe) na tle amortyzacji 1,2 mld zł. To wysokie poziomy inwestycji, które napędzane są też m.in. wzrostem kosztów usług firm zewnętrznych je realizujących. Prezes JSW powiedział, że wysokie poziomy inwestycji świadczą o rozwijaniu firmy. Przyszłe wyniki jednak dopiero pokażą czy wysokie inwestycje m.in. na aktywa koksownicze czy efektywność kosztową, przełożą się proporcjonalnie na wyniki. Poziom produkcji węgli w Grupie JSW na ten rok wynosił 14 mln ton. Będzie on niemal niemożliwy do zrealizowana, a wśród przyczyn wskazano m.in. podziemny pożar w kopalni Knurów-Szczygłowice oraz trudne warunki geologiczne.

Zobacz także: JSW przewiduje, że CAPEX w '24 może być podobny rdr

Nadwyżka finansowa zaczyna topnieć

W najnowszym bilansie na koniec września 2023 r. saldo netto aktywów FiZ (funduszu na „czarną godzinę”) wynosiło niespełna 5,4 mld zł. Dodatkowo spółka posiadała 4,9 mld zł środków pieniężnych. Z kolei po stronie zobowiązań było niemal 1,2 mld zł kredytów, a także 1,6 mld zł zobowiązania podatkowego z tyt. składki solidarnościowej. Jeżeli dodamy do tego październikową wypłatę „jednorazowej” premii w kwocie 375 mln zł to suma tych trzech zobowiązań wynosiła ok. 3,17 mld zł. W ten sposób obliczona nadwyżka finansowa netto wyniosła nieco ponad 7 mld zł. To wciąż więcej niż aktualna kapitalizacja JSW na poziomie ok. 5 mld zł.

Perspektywy dla JSW coraz słabsze

W ostatnich dniach nastąpiło istotne umocnienie polskiego złotego do dolara amerykańskiego. Ów para walutowa jest bardzo istotna dla JSW jako eksportera, a ta tendencja jest niekorzystna. „Powyborczy” trend umocnienia polskiego złotego do innych walut jest wyraźny. Sytuacja na rynku stali jest również zła. Produkcja stali w Europie systematycznie spada. W ostatnim roku spadki produkcji kształtują się na poziomie ok. 10%. Dodając do tego bardzo niekorzystną sytuację na rynku koksu, otoczenie oraz czynniki wpływające na ceny węgla koksowego są niepokojące. Z drugiej strony koszty produkcji w JSW najprawdopodobniej będą nadal rosnąć. Związkowcy oczekują kolejnych podwyżek wynagrodzeń na przyszły rok o inflację plus 1%. Utrzymująca się inflacja może przekładać się na dalszy wzrost pozostałych kosztów produkcji. Niewiele wskazuje na to, by wielkość produkcji w JSW istotniej wzrosła w przyszłym roku, a najbardziej prawdopodobny jest zbliżony poziom w ujęciu rok do roku. Po stronie wysokich wypływów gotówki ze spółki będą też utrzymujące się wysokie nakłady inwestycyjne w 2024 roku, które zdaniem zarządu mogą być zbliżone do poziomów z 2023 roku.

Co z dywidendą za 2023 rok?

Akcjonariusze liczący na wypłatę dywidendy za 2023 rok również mogą czuć zaniepokojenie. Po pierwsze wiceprezes Ostrowski pytany o tę kwestię stwierdził, że na ten cel nie mogą być przeznaczone środki zgromadzone w funduszu stabilizacyjnym (wyklucza to statut FiZ). Z salda środków pieniężnych na koniec września 2023 r. w kwocie 4,9 mld zł, ubędzie 1,6 mld zł na zapłatę składki solidarnościowej oraz środki na wypłatę kolejnej, „jednorazowej” premii dla pracowników. Mocne umocnienie złotego do dolara, presja kosztowa oraz wysoki poziom inwestycji również mogą odbijać coraz większą presję na spadek nadwyżki pieniężnej. Do czasu podejmowania przez zarząd rekomendacji co do wypłaty dywidendy jest jeszcze co najmniej 4-5 miesięcy. Przez ten czas jeszcze wiele może się wydarzyć w otoczeniu makroekonomicznym, a największą uwagę należy zwracać ku cenom węgla koksowego i właśnie pary walutowej usd/pln.