Inwestowanie w surowce naprawdę ma sens – co trzeba wiedzieć aby robić to skutecznie

Wszyscy inwestorzy korzystają z inwestycji w szerokie spektrum surowców, ich alokacja w tę klasę aktywów powinna wynosić od 10% do 25%.

Surowce to najgorzej rozumiana klasa aktywów, bo cierpią z powodu braku długiej historii danych oraz z powodu dychotomii między samym towarem a notowaniami kontraktów futures, ale naprawdę warto je poznać od podszewki – przekonują analitycy WisdomTree w niesamowicie pogłębionym i obszernym raporcie „The Case for Investing in Broad Commodities”.

REKLAMA

Surowce zapewniają dobrą dywersyfikację portfela

W ciągu ostatnich 20 lat wielu renomowanych naukowców i analityków postarało się wypełnić lukę w wiedzy na temat zachowania surowców jako klasy aktywów i doszli oni do wniosku, że powinny się one stać podstawowym elementem długoterminowej strategicznej alokacji aktywów – czytamy w raporcie WisdomTree.

Czemu? Po pierwsze, towarowe kontrakty terminowe przynoszą w długim okresie premię za ryzyko powyżej inflacji (najwyższą premię dają surowce energetyczne). Uczeni to udowodnili wielokrotnie, dzięki czemu ta klasa aktywów jest kandydatem do rozważenia do włączenia do portfela obejmującego wiele aktywów.

Co więcej, towary mogą dodać wartość do dowolnej strategii dzięki swoim unikalnym atrybutom:

- Zwiększenie potencjalnych długoterminowych wyników dzięki premii za ryzyko.

- Zapewnienie dywersyfikacji (ujemna korelacja z akcjami).

- Zapewnienie dywersyfikacji podczas wczesnych recesji i późnych ekspansji.

- Zabezpieczenie przed inflacją.

- Czerpanie korzyści ze słabości dolara amerykańskiego (korelacja jest ujemna).

Czyli surowce wnoszą do portfela inwestora wydajność (ze względu na premię za ryzyko) oraz zmniejszenie ryzyka (ujemna korelacja, silniejsza lub słabsza, z wieloma aktywami, w tym z akcjami i USD).

Premia za ryzyko dla poszczególnych grup surowców (1871-2018)

Źródło: WisdomTree

Bardzo dużo mówi też jeden z podstawowych wniosków z raportu: szeroki indeks surowców w latach 1960-2021 zachował się troszkę gorzej, niż szeroki rynek akcji w USA, ale generalnie dał ochronę kapitału przed inflacją z dużym zapasem. W tym okresie annualizowana stopa zwrotu dla akcji wynosi 5,26%, dla surowców 3,91%, przy inflacji 1,85%.

Notowania indeksów akcji i surowców na tle inflacji w USA od 1960 r.

Źródło: WisdomTree

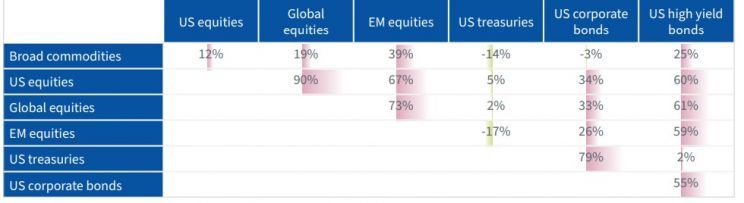

Korelacja między aktywami

Źródło: WisdomTree

Zobacz także: Zarabianie na giełdzie w 2022 roku nie będzie proste. Oto trzy megatrendy w gospodarce i na rynkach, które zdominują przyszły rok

Jak inwestować w surowce

Warto zapoznać się z kilkoma kluczowymi wnioskami z raportu, bo niosą one ze sobą pewne wskazówki, które każdy inwestor może wykorzystać w praktyce. Oto one:

+ Fizyczna replikacja kontraktów jest prawie niemożliwa i bardzo niepraktyczna w przypadku większości towarów, z wyjątkiem metali szlachetnych.

+ Fizycznie zabezpieczone inwestycje w złoto przewyższały wszelkie inne formy ekspozycji na złoto w większości okresów historycznych.

+ W przypadku surowców (z wyłączeniem metali szlachetnych) inwestycja oparta na kontraktach terminowych jest najbardziej efektywna pod względem ekspozycji.

+ Indeksy towarowe przebijały swoje benchmarki w ciągu ostatnich 20 lat, przy jednoczesnym zapewnieniu wszystkich korzyści związanych z dywersyfikacją.

+ Akcje powiązane z towarami zachowują się jak akcje o wysokim poziomie beta i nie zapewniają dywersyfikacji podobnej do towarów ani nie dają ochrony przed inflacją.

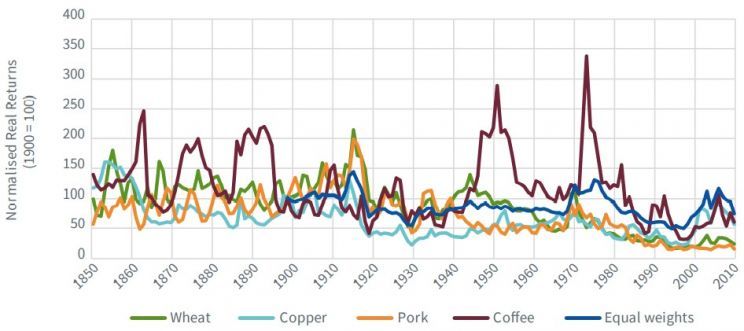

Realna stopa zwrotu z inwestycji w surowce (1900 = 100)

Źródło: WisdomTree

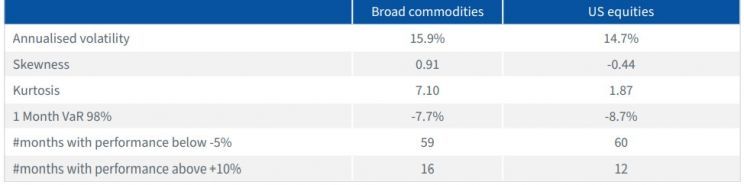

Statystyki dotyczące miar ryzyka – surowce kontra akcje amerykańskie (1960-2021)

Źródło: WisdomTree

Analitycy WisdomTree zastosowali analizę portfelową Markowitza z udziałem szerokiego wachlarza surowców i stwierdzili, że:

- Zdywersyfikowany inwestor z wieloma aktywami w portfelu, oparty na dolarze amerykańskim, skorzystałby na strategicznej alokacji w szerokie spektrum surowców w latach 1969-2021. Dzięki temu historyczny zwrot i wskaźnik Sharpe'a uległyby poprawie, przy optymalnej wadze surowców w portfelu oscylującej między 10-20%.

- Akcje powiązane z surowcami nie zapewniają żadnej z korzyści w zakresie dywersyfikacji.

- Wydaje się, że w przyszłości wszyscy inwestorzy z portfelami denominowanymi w USD, EUR i GBP mogliby skorzystać z inwestycji w szerokie spektrum surowców. Ich alokacja w towary powinna wynosić od 10% do 25%.

- Złoto ma swoje niezbywalne miejsce w strategicznej alokacji aktywów. By portfel był najbardziej efektywny, powinien zawierać od 1% do 8% złota, oraz generalnie do 35% szerokiego spektrum surowców.

Generalnie polecamy raport wszystkim, którzy chcą podejść profesjonalnie do tematyki inwestowania w surowce. Dokument wyjaśnia m.in. takie terminy, niezbędne w praktyce inwestorowi, jak roll yield, contango czy backwardation. Zawierają mnóstwo pożytecznych tabelek, grafik i wykresów. To jest po prostu kopalnia wiedzy o surowcach, niezbędnik dla każdego, kto chce w nie inwestować. My zaprezentowaliśmy skromne streszczenie tego 72-stronicowego raportu.