„Nadchodzi wysoka inflacja, nadchodzi czas złota” – przekonuje Jan Nieuwenhuijs, analityk firmy Voima Gold

„Aktywa finansowe będą traciły na wartości coraz bardziej, a kapitał zacznie poszukiwać czegoś, co ma realną wartość. Dlatego zacznie się kierować w kierunku złota” – uważa Jan Nieuwenhuijs, analityk firmy Voima Gold.

Click here for english version

REKLAMA

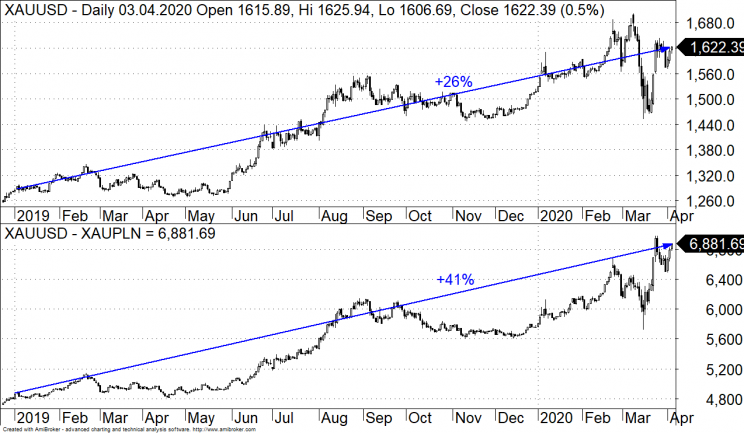

Piotr Rosik: W ciągu 12 miesięcy złoto w USD zyskało na wartości 25%. Czy według Pana to dopiero początek „rynku byka” na tym kruszcu? Jeśli tak, dlaczego? I jakie sygnały na to wskazują?

Jan Nieuwenhuijs (Voima Gold): Tak, uważam, że widzimy początek hossy na złocie. Po wielu latach prowadzenia przez banki centralne „niekonwencjonalnej polityki monetarnej” powstało wiele ogromnych baniek spekulacyjnych. Dodatkowo, spaczono w wyniku tej polityki realną gospodarkę obniżając produktywność, a na rynku działa wiele firm zombie, w tym nawet i banków zombie.

Obecnie wskaźnik globalnego zadłużenia do globalnego PKB jest na rekordowo wysokim poziomie. Realna gospodarka jest pełna firm zombie, a kryzys wywołany pandemią koronawirusa przyspiesza. Aktywa finansowe będą traciły na wartości coraz bardziej, a kapitał zacznie poszukiwać czegoś, co ma realną wartość. Dlatego zacznie się kierować w kierunku złota.

1. Notowania uncji złota w USD (góra) vs PLN (dół) od 2019 roku

W 2008 roku złoto, podczas bessy na rynku akcji, traciło na wartości. Dopiero po uruchomieniu QE przez Fed wyruszyło na północ. Czy podczas obecnej bessy na rynku akcji może jeszcze potanieć? A może to, że Fed już zapowiedział QE bez limitu, oznacza, że ten motor dla wzrostu ceny złota już działa?

Jeśli chodzi o krótki termin, to nie wykluczam, że złoto może potanieć. A to dlatego, że korona-kryzys jest raczej pro-deflacyjny, co może zmuszać inwestorów do pozostania z kapitałem w obligacjach, albo po prostu do trzymania go w gotówce. W średnim terminie – to się dopiero okaże, czy druk dolara pozwoli na wyrwanie się ze szponów deflacji. W długim terminie nie ulega jednak najmniejszej wątpliwości, jak dla mnie, że pojawi się inflacja. Fed jej potrzebuje, aby złagodzić ciężar zadłużenia USA. Problem z tym, że to jest igranie z ogniem: tym razem inflacja może wymknąć się spod kontroli, i ze szponów deflacji gospodarki wpadną wprost w paszczę hiperinflacji.

Gdy tak się stanie, ujrzymy wielki kryzys w sektorze bankowym. Już w tej chwili ruszyła fala bankructw, która uderzy w banki. Wydaje mi się, że w czasie kryzysu bankowego, który nadciąga, w Europie banki „ostrzygą” swoich klientów, odbierając im sporą część depozytów. Po tym zdarzeniu pojawi się wielki popyt na złoto po każdą postacią. A będzie ten popyt tym większy, im niższe będą stopy procentowe. Złoto nie jest obciążone ryzykiem emitenta, w odróżnieniu od lokat, obligacji, akcji czy jakichś instrumentów pochodnych.

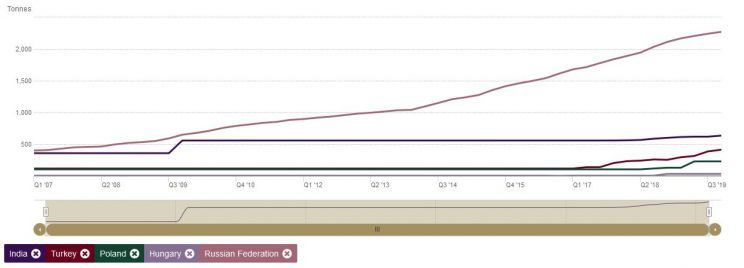

Zwracam uwagę, że wyższa cena złota jest na rękę bankom centralnym. Przecież one mają mnóstwo złota w skarbcach. Czyli wzrost wyceny Króla Metali będzie im rekompensował straty na walutach papierowych. Przez lata sądzono, że banki centralne, szczególnie te z krajów Zachodu, są jakoś negatywnie nastawione do złota. Według mnie, nawet jeśli to było prawdą, to już nią nie jest. To widać po działaniach i postawie wielu banków. Również polski bank centralny w ostatnich kwartałach dokonywał dużych zakupów kruszcu, w 2019 roku kupił przecież 100 ton złota, a potem sprowadził do kraju złoto z Londynu. Mógł za te pieniądze kupić obligacje krajów rozwiniętych, ale tego nie zrobił. Według mnie jest jasne, dlaczego: bo ryzyko kredytowe związane z obligacjami skarbowymi poszło radykalnie w górę.

Zobacz także: Jak inwestować w złoto i dlaczego warto to robić - Marek Straszak, Generali Investments - Podcast "21% rocznie | Jak inwestować"

Niektóre banki centralne, jak rosyjski, zapowiedziały, że zawieszają procedury zakupu złota. Czy to jest poważny cios dla strony popytowej na złocie?

Nie sądzę, żeby to był poważny cios. Pojawiają się już nowi kupujący, którzy z naddatkiem rekompensują ten zmniejszony, lub nawet zerowy popyt ze strony banku centralnego Federacji Rosyjskiej. Swoją drogą, ten bank wykazał się dużym sprytem, kupując złoto wtedy, gdy było relatywnie tanie.

3. Rezerwy złota wybranych banków centralnych (w tonach)

Proszę o wytłumaczenie o co chodzi z różnicą w cenie złota na londyńskim rynku OTC a ceną futures na złoto na giełdzie Comex. Jest o tym głośno w ostatnich dniach wśród ekspertów.

Chodzi o to, że trzech dużych producentów złota w postaci sztabek i monet zawiesiło działalność, a raczej zostało do tego zmuszonych na mocy decyzji władz jednego ze szwajcarskich kantonów. Poza tym transport złota drogą lotniczą jest obecnie mocno utrudniony, z uwagi na pandemię. Na giełdzie Comex pojawiły się więc dwie siły. Po pierwsze, spekulanci zaczęli obstawiać wzrost ceny złota, z uwagi na jego malejącą dostępność. Z drugiej strony pojawiły się problemy z dostępnością dużych 100-uncjowych sztabek, co pociągnęło za sobą zamykanie szortów, a więc wywindowało w górę cenę uncji.

W ten sposób pojawiła się duża różnica między ceną kontraktów futures na złoto na giełdzie Comex, a ceną spot na rynku londyńskim. By ją zniwelować to trzeba by chyba kupować 400-uncjowe sztabki w Londynie, kroić je na 4 części i lecieć z nimi do Nowego Jorku, by sprzedać na giełdzie Comex. To jest trudne do wykonania. Spread pozostaje duży i chyba tak będzie przez dłuższy czas. To pokazuje, jak duża jest różnica między rynkiem złota fizycznego a „papierowego”.

Czy rzeczywiście może zabraknąć złota fizycznego? Rozumiem, że to byłby czynnik znacznie wspierający wzrost ceny kruszcu?

W teorii, raczej nie. Niemal całe złoto, które zostało kiedykolwiek wykopane, znajduje się ponad powierzchnią ziemi i jest odzyskiwalne. Poza tym znaczna jego część zalega pod postacią sztabek w skarbcach banków centralnych.

Wielu ekonomistów twierdzi, że złota jest za mało na powierzchni, by mogło pełnić rolę pieniądza, czyli środka wymiany. Według mnie to jest błędne podejście, a wskazuje na to cena uncji złota. Gdyby było go za mało, byłaby o wiele wyższa.

W okresie pandemii koronawirusa widzimy różne ceny złota. Premie na złotych monetach wzrosły znacznie, w stosunku do ceny spot w Londynie. To znaczy, że monetę 1-uncjową zrobioną z czystego złota można sprzedaż z dużą premią w stosunku do ceny spot jednej uncji czystego złota. To jest efekt z jednej strony dużego popytu, a z drugiej problemów z podażą. Co ciekawe, największe premie na monetach są w USA czy Wielkiej Brytanii, ale w wielu krajach na świecie te premie są na takim poziomie, na jakim były 12 miesięcy temu.

Czyli podsumowując, generalnie złota na świecie nie zabraknie. Ale mogą się pojawić chwilowe, krótsze czy dłuższe, trudności w dostępie do niego.

US Gold Eagles premium at Apmex +11%

— Jan Nieuwenhuijs (@JanGold_) March 31, 2020

US Silver Eagle premium at Apmex +120%

via https://t.co/xiriyOLT40

Plus some perspective https://t.co/g7PKWGid4e pic.twitter.com/zwtRVwiuW3

Czy obserwuje Pan rynek akcji producentów złota? Czy może Pan coś powiedzieć o kondycji branży i jej perspektywach? Czy akcje „złotych spółek” będą rosły w najbliższych miesiącach, kwartałach?

Niestety, nie wgryzam się w ten rynek. Patrzę na rynek złota głównie od strony makroekonomii i inwestowania. Według mnie wydobycie złota ma tak naprawdę nikły wpływ na cenę złota w krótkim i średnim terminie. W długim terminie może ono mieć znaczenie, wpływać na wielkość zapasów złota, co przekłada się później na cenę uncji fizycznego kruszcu.

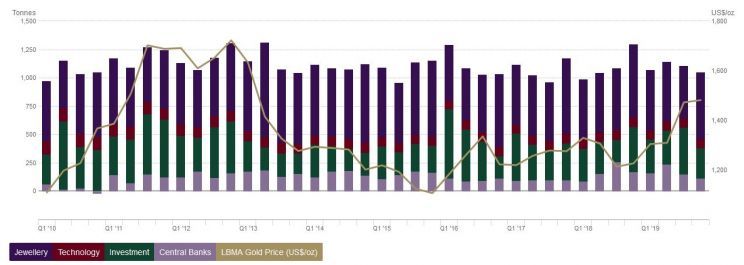

Jak wiadomo, niemal cały świat jest w lock-downie. Złoto jest wykorzystywane w przemyśle, w jubilerstwie. Z pewnością popyt na kruszec z tej strony spadnie. Jak bardzo? Czy to będzie miało wpływ na cenę złota?

Gdy cena uncji złota rośnie, popyt ze strony branży jubilerskiej spada. Myślę, że popyt ze strony jubierów nie jest ważny dla ceny złota. Jubilerzy są wrażliwi na cenę, to nie oni ją kształtują. Oni tylko zapewniają pewną „podłogę”, ustalają pewien minimalny popyt.

Cena złota jest determinowana przede wszystkim przez popyt ze strony banków centralnych i instytucji inwestycyjnych, ulokowanych głównie na Zachodzie. Czyli popyt instytucjonalny to przyczyna, a popyt jubilerski to efekt, a nie odwrotnie.

Zobacz także: Inwestowanie w złoto pozostanie bezpieczne – twierdzą analitycy Incrementum

Jakie są Pańskie prognozy cenowe dla złota w USD w krótkim, średnim i długim terminie? Czyli ile będzie kosztowała uncja za 3 miesiące, za 12 miesięcy, a ile za 3-5 lat?

Nie czułbym się komfortowo, gdybym miał podawać jakieś konkretne poziomy cenowe. Nie próbowałem jeszcze konstruowania modeli cenowych na własną rękę, może spróbuję tego w przyszłości.

W ostatnich latach skupiałem się na studiowaniu, analizowaniu mechaniki globalnego rynku złota i jego oddziaływania na światową gospodarkę. Obecnie złoto jest w bardzo ważnym dla siebie punkcie, zaczyna znów pełnić rolę prawdziwej bezpiecznej przystani, a nawet aktywa zapewniającego finansową stabilność. Oczywiście, historia pokazuje, że są okresy, gdy cena złota jest bardzo zmienna, ale w długim terminie ono zawsze pozwala zachować wartość kapitału. Przecież euro od momentu powstania, od 1999 roku, straciło 80% wartości w stosunku do złota! To są trendy, które mnie interesują.

Poza tym nie chcę prognozować przyszłych poziomów cenowych na złocie, bo w mojej opinii widzimy właśnie początek końca obecnie funkcjonującego systemu finansowego. Nadchodzi wielkia zmiana systemowa. Nadchodzą ciężkie czasy, na rynkach zapanuje wielka zmienność. Inwestorzy zmieną swoje podejście do złota, przestaną wyceniać je w stosunku do realnej stopy procentowej Fed, a zaczną po prostu odpowiadać na pytanie: ile złota potrzebujemy w portfelu, żeby przetrwać zawieruchę, żeby zachować kapitał.

4. Popyt na złoto (kolumny, w tonach, skala lewa) w podziale na źródło pochodzenia, na tle ceny uncji złota (linia, w USD, skala prawa)

Jaka jest według Pana fundamentalna wartość złota w tej chwili? Czy można ją wyliczyć i jak to zrobić? Wedle niektórych modeli, np. modelu firmy Lighthouse bazującym na wskazaniach Eddy’ego Elfenbein’a, uncja jest obecnie tak naprawdę warta 8 900 USD, a nie 1 600 USD...

Cena to jest coś subiektywnego i wartość też. Wydaje mi się, że wycena fundamentalna złota jest trudniejsza do wykonania, niż wycena fundamentalna spółki giełdowej. Cena złota zależy od długoterminowych trendów gospodarczych, od geopolityki i momentu ewolucji systemu monetarnego, w którym się znajdujemy. Jeśli jednak spojrzymy na złoto z perspektywy dolara amerykańskiego, to w ciągu ostatnich 200 lat uncja złota zyskuje na wartości, zyskuje na sile nabywczej. To się trzyma kupy, bo gdy gospodarki dynamicznie się rozwijają, zwiększa się produkcja, zwiększa się produktywność i dostępność różnych przedmiotów, a spada ich cena. A wtedy ten realny pieniądz, który nie jest bity przez banki centralne, czyli złoto, pokazuje wzrost siły nabywczej.

Updated #gold price model: fair price now 8,900 (vs. 8,300 last September) pic.twitter.com/HHBhAA0fr3

— MacroTourist (@Gloeschi) March 27, 2020

Gold / silver ratio jest w okolicach rekordowego poziomu. Czemu tak jest i jak długo jeszcze potrwa ta sytuacja?

Jedno z wyjaśnień mówi, że srebro straciło dużą część swojej roli jako środek wymiany. Na przestrzeni dziejów częściej płacono srebrem, niż złotem. Złoto to był raczej taki pieniądz służący do przechowywania wartości w czasie. Złoto było bowiem zbyt wiele warte, by płacić nim za warzywa i owoce na targu, dlatego używano do tego srebrnych monet.

Gdy nastały czasy pieniądza papierowego, a także pieniądza elektronicznego, srebro zupełnie utraciło swoją rolę jako środek wymiany. Spadł więc i popyt na srebro. Na złoto nie, bo złoto jest co prawda środkiem wymiany, ale bardzo cennym, gdyż ma pewne cechy, jakich nie ma srebro, np. nie koroduje, czyli się nie psuje na przestrzeni dekad. To dlatego wielu bogatych ludzi w swoich skarbcach wciąż przechowuje złoto, ale raczej już nie srebro. To właśnie dlatego gold/silver ratio w czasach starożytnych wynosiło 1, a teraz wynosi ponad 120.

5. Saldo wpłat i wypłat – fundusze ETF złota (w tonach)

Zobacz także: Cena srebra została mocno w tyle za ceną złota. Czy cena srebra może wstać z kolan?

W Pańskiej opinii lepiej gromadzić złoto w formie fizycznej, czy dopuszcza Pan też inwestowanie w „papierowe złoto”, czyli różnego rodzaju fundusze, ETFy czy kontrakty? Może Pan polecić jakieś instrumenty oparte na fizycznym złocie?

Jeśli inwestujemy, a nie spekulujemy, powinniśmy kupować tylko złoto w formie fizycznej. Sztabki czy monety nie mają na sobie ryzyka emitenta, spoczywają w naszym sejfie, czyli są zupełnie niezależne od systemu finansowego. Są wręcz ubezpieczeniem na wypadek różnych zdarzeń, a nawet upadku całego systemu.

Kupując jednostki funduszy czy jakieś inne instrumenty przyjmujemy na siebie ryzyko kredytowe emitenta. A nawet nie tylko emitenta, ale też banku depozytariusza. Proszę odpowiedzieć sobie na pytanie: czy jest Pan absolutnie pewny, że jeśli za kilka tygodni banki zaczną upadać, to odzyska Pan pieniądze ulokowane w funduszach? Nie sądzę, żeby odpowiedź na to pytanie brzmiała: ależ oczywiście, że tak.

Jeśli chodzi o inwestowanie w złoto fizyczne, to według Pana lepiej kupować sztabki, monety bulionowe czy kolekcjonerskie? A może wszystkiego po trochu?

Wydaje mi się, że najlepiej wszystkiego po trochu. Zalecam, żeby nie trzymać wszystkiego w domu. Ale oczywiście, kilka złotych i srebrnych monet w domowym sejfie to jest sensowna polisa ubezpieczeniowa.

Jaką część portfela inwestycyjnego powinno obecnie stanowić złoto? Wiem, że szwajcarskie banki inwestycyjne zalecały zawsze, że powinno ono stanowić od 10% do 30% portfela, czy w obecnej sytuacji powinno to być więcej?

Dywersyfikacja jest bardzo ważna. Nikt nie zna przyszłości. Większość analiz, które poznałem, mówiło o tym, że złoto w portfelu inwestora powinno mieć około 15% udziału. Jednak w czasach kryzysowych dobrze jest, by ten udział był wyższy. W 2019 roku złoto stanowiło 0,52% wszystkich aktywów inwestycyjnych – podała firma CPM Group. Według mnie, to śmiesznie mało, biorąc pod uwagę stan światowej gospodarki. Jestem pewien, że nadchodzi czas złota.

Dziękuję za rozmowę.

Źródła wykresów: 1-2. AmiBroker, 3-5. World Gold Council