Nie wszyscy emitenci obligacji korporacyjnych przetrwają koronakryzys – ostrzega Jakub Krawczyk, zarządzający funduszu IPOPEMA Obligacji Korporacyjnych

Obecnie jest dobry moment cyklu, by wejść na rynek obligacji korporacyjnych, pojawiło się na nim wiele okazji. Jednak wielkie znaczenie ma teraz selekcja papierów, bo nie wszyscy emitenci przetrwają recesję – mówi Jakub Krawczyk, zarządzający funduszu IPOPEMA Obligacji Korporacyjnych.

Piotr Rosik (Strefa Inwestorów): Fundusze polskich obligacji korporacyjnych nie mogą zaliczyć jak na razie roku 2020 do udanych. Średnia stopa zwrotu dla grupy to -1,12% według portalu Analizy.pl. Wszystko oczywiście przez koronakryzys i marcowy krach. Czy to co złe dla emitentów korpodługu jest już w cenach?

Jakub Krawczyk (zarządzający funduszu IPOPEMA Obligacji Korporacyjnych): Żeby odpowiedzieć na to pytanie, muszę najpierw trochę opowiedzieć o mechanizmie rządzącym wyceną obligacji korporacyjnych. Polski rynek jest oparty na zmiennym kuponie, czyli stawce WIBOR powiększonej o stałą marżę. Zatem zmiana ceny danej obligacji jest powiązana przede wszystkim ze zmianą tej stałej składowej, czyli marży. Na jej poziom wpływa kilka czynników. W uproszczeniu można ją podzielić na trzy składowe: tzw. stopa wolna od ryzyka, premia za ryzyko systemowe oraz dodatkowa premia za ryzyko danego emitenta, czy ryzyko specyficzne. To co obserwowaliśmy w marcu to przede wszystkim efekt zmian pierwszych dwóch składowych – stopy wolnej od ryzyka oraz premii za ryzyko systemowe, czyli dotykającej szerokiego rynku.

Stopa wolna od ryzyka wynika bezpośrednio z sytuacji na krajowym rynku obligacji skarbowych. Natomiast premia za ryzyko systemowe, jest pochodną sentymentu inwestorów do szerokiej klasy aktywów, jaką są obligacje korporacyjne. Rosnące marże były przede wszystkim efektem ryzyka płynności, które jest wpisane w inwestowanie w polskie obligacje korporacyjne. Wydaje się, że jest to efekt przede wszystkim struktury inwestorów, która jest zdominowana przez instytucje finansowe,, przede wszystkim przez TFI, które zgodnie z danymi NBP posiadają blisko połowę wszystkich obligacji korporacyjnych w Polsce. W efekcie,, gdy na szerokim rynku TFI pojawiają się wzmożone umorzenia z funduszy dedykowanych obligacjom korporacyjnych, płynność na rynku wtórym zanika.

Odpowiadając na Pana pytanie: tak, obserwując szeroki rynek, można dojść do wniosku, że, najgorsze jest już za nami. Nie zwalnia nas to jednak z analizy trzeciej składowej marży, o której wspomniałem, czyli ryzyka poszczególnych emitentów.

Czy to oznacza, że dopiero teraz, w nadchodzących miesiącach, może rosnąć ryzyko kredytowe?

To prawda. W pierwszym etapie koronakryzysu inwestorzy skoncentrowali się na płynności, nie poświęcając zbyt wiele czasu na analizę ryzyka kredytowego poszczególnych obligacji. Kolejny etap to czas na selekcję. Wpływ kryzysu wywołanego przez koronawirusa będzie odmienny dla różnych branż i emitentów w nich działających. Bez wątpienia odbije się on negatywnie na części emitentów obligacji korporacyjnych, a w niektórych sytuacjach nawet do bankructwa.

Rozumiem, że Ipopemę w marcu zalała fala zleceń umorzenia jednostek, podobnie jak chyba każde TFI? A jak klienci zachowują się teraz, gdy – jak się wydaje – najgorsze minęło?

Oczywiście, również u nas obserwowaliśmy tę ucieczkę od ryzyka. Cześć naszych Klientów zdecydowała się na konwersję swoich środków, z funduszy obarczonych większym ryzykiem do funduszy bardziej bezpiecznych. Nie było to dla nas istotne wyzwanie, ponieważ polityka inwestycyjna w Ipopema TFI zakłada utrzymywanie wysokiego poziomu płynności, co przy okazji spotkań z Klientami zawsze podkreślamy. Ponadto w minionym roku rekomendowaliśmy naszym Klientom, przede wszystkim fundusze oparte na obligacjach skarbowych. Fundusz Ipopema Obligacji Korporacyjnych stanowi bardzo ciekawe dopełnienie naszej oferty, jednak nie powinien być funduszem pierwszego wyboru.

Dzisiaj sytuacja wygląda trochę inaczej. Obserwując wiele okazji na rynku obligacji korporacyjnych, zwracamy uwagę naszych Klientów na ten fundusz. Uważamy że w perspektywie najbliższych kwartałów może on wygenerować bardzo atrakcyjne stopy zwrotu.

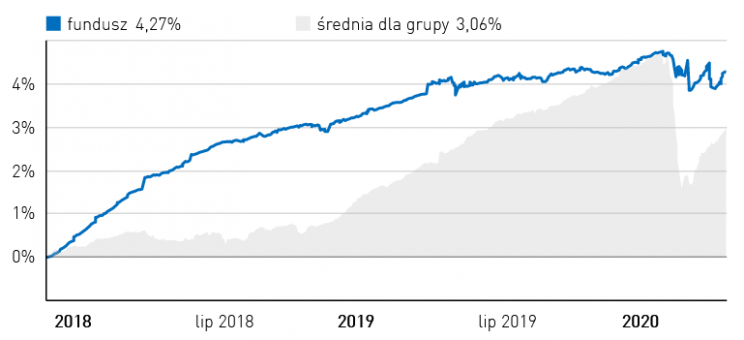

Historia notowań Ipopema Obligacji Korporacyjnych

Źródło: analizy.pl

Mówi Pan o okazjach. Gdzie je widzicie, w jakich branżach?

W dzisiejszej rzeczywistości analizujemy różne branże. Przede wszystkim poprzez pryzmat tego w jaki sposób i w jakim tempie będą w stanie odbudować swój biznes. Należy zatem podzielić poszczególne branże na te, w których popyt się kumuluje - i wraz z pełnym odmrożeniem gospodarki Klienci szybko do nich wrócą, jak również branże, dla których okres lockdownu należy uznać za stracony. Gdybym miał się posłużyć jakimś skrajnym przykładem: jeśli ktoś nie umeblował mieszkania w kwietniu, zrobi to prawdopodobnie w czerwcu, ale jeśli zwyczajowo chodził do restauracji 4 razy w miesiącu, a w kwietniu nie był w niej ani razu, to w czerwcu nie pójdzie 8 razy.

A które branże będą najbardziej poszkodowane przez koronakryzys? Czy są polscy emitenci korpodługu, którzy są realnie zagrożeni upadłością? Pod koniec 2019 roku mieliście w portfelu obligacje CCC, jak wynika ze sprawozdania funduszu Ipopema Obligacji Korporacyjnych - wciąż je macie?

Oczywiście, że są tacy emitenci, którzy są realnie zagrożeni upadłością. Dlatego kluczowe znaczenie ma w tej chwili selekcja papierów do portfela, zarówno pod kątem branży, jak również samego emitenta.

Jeśli chodzi o CCC, to w efekcie naszych wewnętrznych analiz już wcześniej doszliśmy do wniosku, że sytuacja finansowa emitenta konsekwentnie się pogarsza i ryzyko kredytowe, jakie niesie ze sobą inwestycja w jego obligacje,, nie pasuje do naszego portfela. Nie mogę szczegółowo bieżącej struktury portfela, ale mogę powiedzieć, że nie stresuje nas dzisiaj sytuacja finansowa tego emitenta.

Natomiast co mogę powiedzieć, to że przypadek CCC jest dobrym przykładem wpływu koronawirusa na rynek obligacji korporacyjnych. Nagłe zamknięcie galerii handlowych nie tylko z dnia na dzień pozbawiło wiele spółek z tej branży większości przychodów,, ale dodatkowo wprowadziło wysoki poziom niepewności co do przyszłości całej branży. Nie ma wątpliwości, że ruch w galeriach handlowych nie odbuduje się równie dynamicznie. Pokazują to choćby dane spływające z chińskiej gospodarki, gdzie po otwarciu centrów handlowych odnotowano ruch o połowę mniejszy, niż w analogicznym okresie przedkryzysowym.

Zobacz także: Tomasz Biernacki dokupił akcje Dino Polska za 5,7 mln zł. Daje sygnał, że wierzy w swoją spółkę

Ja dostrzegam duży znak zapytania nie tylko przy branży odzieżowej czy restauracyjnej, ale też przy branży windykacyjnej oraz deweloperskiej.

Jeśli chodzi o deweloperów, to nie wszyscy oni muszą wpaść w kłopoty. Część deweloperów odrobiła prace domową po kryzysie z 2008 roku i prowadzą swój biznes konserwatywnie. My mamy i chcemy mieć dług wyselekcjonowanych deweloperów w portfelu. Jednak w poprzednim roku podjęliśmy decyzję o skróceniu tego portfela i skoncentrowaniu się na obligacjach krótkoterminowych,, celem uniknięcia cyklu koniunkturalnego w tej branży. Z dzisiejszej perspektywy wydaje nam się, że problemy mogą mieć ci deweloperzy, którzy zbyt mocno oparli swój rozwój na emisji obligacji czy kredycie bankowym. W dzisiejszej rzeczywistości płynność finansowa i poziom zadłużenia to kluczowe parametry. Ryzykiem, który obserwujemy i który może w średnim terminie wpłynąć na kondycję całej branży, jest zaostrzenie polityki kredytowej banków komercyjnych. Jeżeli ta sytuacja utrzyma się w długim terminie, to może to uderzyć w biznes deweloperski.

W branży windykacyjnej z obecnej sytuacji zwycięsko wyjdą jej liderzy. Nie powinni mieć oni problemów z pozyskaniem dodatkowego kapitału,, a pogarszająca się sytuacja gospodarcza - przede wszystkim poprzez wzrost bezrobocia - będzie sprzyjać podaży nowych portfeli wierzytelności. Mniej optymistyczny byłbym w przypadku mniejszych podmiotów, które często prowadzoną agresywną politykę finansowania swojej działalności.

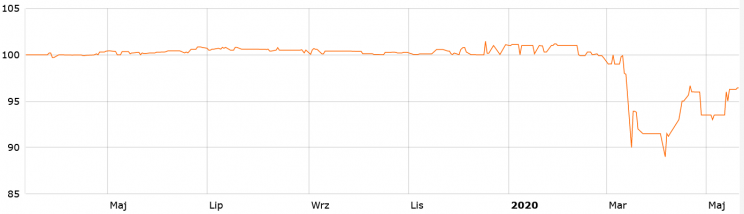

Notowania obligacji spółki Kruk (KRU0224)

W jaki sposób emisje obligacji Polskiego Funduszu Rozwoju (PFR) wpływają na rynek korpodługu? Czy fakt, że obligacje PFR są zwolnione z podatku od aktywów i gwarantowane niejako przez Skarb Państwa, nie sprawia, że bankom nie opłaca prowadzić zwykłej akcji kredytowej dla firm?

Rzeczywiście, dług PFR-u jest w pewnym sensie wolny od ryzyka kredytowego, co zwiększa jego atrakcyjność. Ale uważam, że mimo wszystko nie ma on istotnego znaczenia dla rynku obligacji korporacyjnych, bo ten jest zdominowany przez TFI, a dla nich kluczowe jest wygenerowanie atrakcyjnej realnej stopy zwrotu. Obligacje PFR będą zatem kupowane przede wszystkim przez banki komercyjne, ubezpieczycieli czy fundusze emerytalne.

Czy wpłyną one na akcję kredytową prowadzoną przez banki? Myślę, że mogą być jednym z czynników jej zmiany, ale nie podstawowym. Należy pamiętać, że polski sektor bankowy charakteryzuje się wysoką nadpłynnością, która została dodatkowo wzmocniona poprzez obniżenie przez NBP poziomu rezerwy obowiązkowej.

W USA mieliśmy w ostatnich latach boom na rynku obligacji korporacyjnych wywołany praktycznie zerowym oprocentowaniem długu rządu USA. Czy ta hossa będzie kontynuowana? Gdzie duże korporacje w przyszłości będą szukać finansowania?

Uważam, że ta hossa może być kontynuowana, gdyż w systemie anglosaskim zwyczajowo emituje się obligacje korporacyjne. Tam wszyscy są obeznani z tymi instrumentami i z ryzykiem, jakie się z nimi wiąże. W Europie i w Polsce prawdopodobnie zostanie po staremu, czyli duże firmy będą się finansowały długiem - może trochę bardziej ochoczo, niż w przeszłości - ale małe i średnie wciąż kapitałem bankowym.

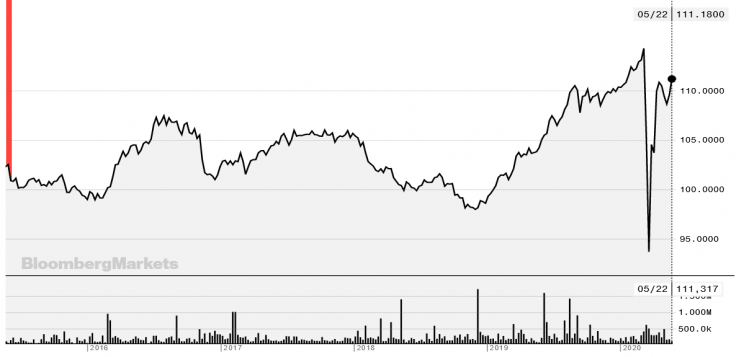

Notowania PIMCO Investment Grade Corporate Bond Index ETF – 5 lat

Źródło: Bloomberg

Fed prowadzi skup obligacji korporacyjnych. Skupił już papiery za około 1,8 mld USD. Co Pan o tym sądzi, do czego to może doprowadzić w długim terminie? Guru inwestowania w obligacje, tacy jak Howard Marks czy Jeff Gundlach, są tym przerażeni. Przypominają, że kapitalizm bez bankructw to jak katolicyzm bez piekła… Czy uważa Pan, że NBP też powinien uruchomić skup korpoobligacji?

Zacznę odpowiadać od końca. Uważam, że w Polsce nie ma potrzeby interwencyjnego skupu korpoobligacji. Nie wydaje mi się, żeby pomogło to realnej gospodarce. Poza tym, należy podkreślić znaczenie sektora bankowego na rynku obligacji korporacyjnych. Banki nie tylko są największym emitentem na tym rynku, ale dodatkowo emitują głównie obligacje podporządkowane. Kupowanie tych obligacji przez NBP z perspektywy systemowej wydaje się bardzo ryzykownym pomysłem. Jeżeli chodzi o pozostałe branże, to warto podkreślić, że posiadanie ratingu wydanego przez główne agencje należy w Polsce do wyjątkowej rzadkości. Nie wyobrażam sobie zatem, jakie zasady skupu obligacji korporacyjnych miałyby być ustalone w Polsce.

Jeśli chodzi o skup prowadzony przez Fed, to sądzę, że to nie jest zły pomysł, jeśli nie zostanie przekroczona cienka czerwona linia. Uspokajanie rynków finansowych przez banki centralne zadziałało podczas poprzedniego kryzysu, więc teraz znów jest podejmowana taka próba. Jeśli jednak ta cienka linia zostanie przekroczona, to może dojść do zmiany paradygmatu funkcjonowania całego globalnego rynku finansowego, co będzie wejściem na nieznane terytorium i będzie się wiązało z nowymi rodzajami ryzyka.

Podsumowując, jakie są według Pana perspektywy dla polskiego i światowego rynku obligacji korporacyjnych? Na jakie stopy zwrotu z inwestycji w fundusze obligacji korporacyjnych mogą liczyć klienci TFI?

Na rynku obligacji korporacyjnych, tak jak chyba na każdym rynku, pojawiają się cykle. Sądzę, że dziś jest dobry moment cyklu, by wejść na ten rynek. Pojawiło się na nim wiele okazji. Oczekuję, że spready na korpodługu będą się zawężały, co oznacza, że można oczekiwać bardzo przyzwoitych stóp zwrotu w perspektywie dwunastu miesięcy. Oczywiście, jeszcze raz podkreślę, wielkie znaczenie ma teraz selekcja papierów, bo jestem przekonany, że niestety nie wszyscy emitenci przetrwają recesję.

Dziękuję za rozmowę.

----------------------------------------

Jakub Krawczyk – zarządzający Ipopema TFI, wcześniej w Skarbiec TFI i Copernicus Capital TFI. Absolwent Uniwersytetu Ekonomicznego w Poznaniu. Posiada licencję maklerską oraz licencję doradcy inwestycyjnego.