Im bliżej premiery „Cyberpunka 2077", tym większą zmienność zobaczymy na CD Projekt – ostrzega Paweł Sugalski, zarządzający nowego funduszu Rockbridge Gier i Innowacji

Warto kupować akcje spółek gamingowych, które mają wysoką jakość zarządu, generują cash flow i zarabiają – mówi Paweł Sugalski, zarządzający funduszu Rockbridge Gier i Innowacji.

Piotr Rosik (Strefa Inwestorów): Czy uruchomienie przez Państwa TFI funduszu inwestującego w producentów gier można traktować jak sygnał kontrariański? Może zwiastuje to, że WIG-Games jest gdzieś w pobliżu historycznego szczytu, z którego spadnie?

Paweł Sugalski (zarządzający funduszu Rockbridge Gier i Innowacji): Nie sądzę. Śledzę branżę producentów gier od kilku lat. Do tej pory mieliśmy już na niej kilka mini-hoss i zawsze gdy przychodził moment w którym rynek mówił „sprawdzam”, na wysokich wskaźnikach pozostawały jedynie te spółki, które potrafią zarabiać. Jeśli hossa będzie się kończyła w najbliższym czasie, to najprędzej na takich spółkach, które nie generują cash flow.

REKLAMA

Dużo jest na GPW spółek gamingowych z porządnym cash flow?

Identyfikujemy ich co najmniej 10, więc jest z czego wybierać. O kontynuację hossy na ich akcjach się nie martwię. Jakaś głębsza korekta na polskim gamingu może się oczywiście w pewnym momencie pojawić, ale moim zdaniem będzie raczej pochodną korekty na Nasdaq. Ta z kolei może być związana z otwarciem gospodarek i zakończeniem znakomitego okresu dla rozrywki elektronicznej, który trwał przez cały lockdown. Ciężko nie dostrzec, że kwarantanna dała „wynikowego kopa” producentom gier z całego świata – taka sytuacja może się długo nie powtórzyć. Jednak już w IV kwartale ma się pojawić nowa generacja konsol, która również będzie miała pozytywne znaczenie dla niektórych podmiotów z branży.

Czyli z tego, co Pan mówi, wynika, że każda większa korekta na akcjach silnych fundamentalnie producentów gier to będzie okazja do akumulacji?

Zdecydowanie. Gdyby w najbliższych tygodniach pojawiła się np. 10-procentowa korekta, to z chęcią bym ją wykorzystał na powiększanie pozycji, których nie zdążyliśmy powiększyć w poprzednich tygodniach. Na razie rynek pokazuje dokładnie przeciwny kierunek…

Rockbridge Gier i Innowacji - dla kogo to ma być fundusz? I czym ma przyciągać inwestorów, skoro własny fundusz inwestujący w gry łatwo sobie zrobić na własną rękę, kupując akcje spółek zgrupowanych w WIG-Games? Co chcecie Państwo zaoferować ponad zakup akcji spółek z WIG-Games?

Nasz fundusz ma przyciągać selekcją. Ma w portfelu 20-25 starannie wyselekcjonowanych spółek, z czego około połowa to producenci gier. Ich sytuację śledzimy codziennie. Inwestor indywidualny, szczególnie jeśli pracuje na etacie, nie jest w stanie tego robić. Podkreślam, że nie benchmarkujemy się do WIG-Games. Zdecydowana większość naszych pomysłów inwestycyjnych wychodzi poza ten indeks.

Macie jakieś limity płynnościowe? Będą w waszym portfelu spółki z NewConnect?

Oczywiście będą w naszym portfelu spółki z NewConnect. Na tym rynku jest co najmniej kilka spółek gamingowych z bardzo wysoką płynnością, które rozważają przeniesienie się na rynek główny GPW. My widzimy zdecydowanie najwięcej alfy na tym rynku ze względu na śladową obecność inwestorów instytucjonalnych, mówię tutaj przede wszystkim o braku funduszy emerytalnych. Regulacje wewnętrzne naszych funduszy nie ograniczają inwestycji na NC, w przeciwieństwie do większości lokalnych TFI, choć oczywiście dodatkowo pilnujemy kwestii płynności. Poza brakiem konkurencyjnego funduszu na rynku, to może być jedna z naszych największych przewag.

Notowania funduszu Rockbridge Gier i Innowacji w 2020 roku

Źródło: Analizy.pl

Czy portfel funduszu będzie jakoś zabezpieczany?

Według statutu musimy mieć co najmniej 70% portfela netto w akcjach. Przy pełnej alokacji możemy wykorzystać 30% portfela zabezpieczając go np. krótkimi kontraktami na Nasdaq Composite lub lokalnymi indeksami, ale pytanie jest zawsze o zasadność takiego hedging’u. Z oczywistych względów fundusz lepiej sprawdzi się przy rosnącym szerokim rynku.

A w spółki zagraniczne będziecie inwestować?

Chcemy mieć specjalizację lokalną. Oczywiście, sporadycznie możemy zainwestować w zagraniczną spółkę, np. pod jakieś jednorazowe wydarzenie, jak premiera gry. Ale ze względu na wysoką efektywność globalnych rynków uważamy, że jest tam zdecydowanie trudniej o alfę.

A czy inwestowanie w spółki z rynku prywatnego, które jeszcze nie są nawet na NewConnect, wchodzi w grę?

Jeśli chodzi o ofertę Rockbridge TFI, to mamy sporo akcyjnych funduszy zamkniętych, dla których takie inwestycje mogą być dostępne, ale pozostają rzadkością. Natomiast w przypadku funduszu Rockbridge Gier i Innowacji – raczej nie, bo jest to fundusz otwarty, dostępny dla inwestora detalicznego, więc skupiamy się na płynnych aktywach.

Obecnie w portfelu Rockbridge TFI widać spory udział akcji Bloober Team czy CD Projekt. Rozumiem, że to będzie trzon portfela nowego funduszu?

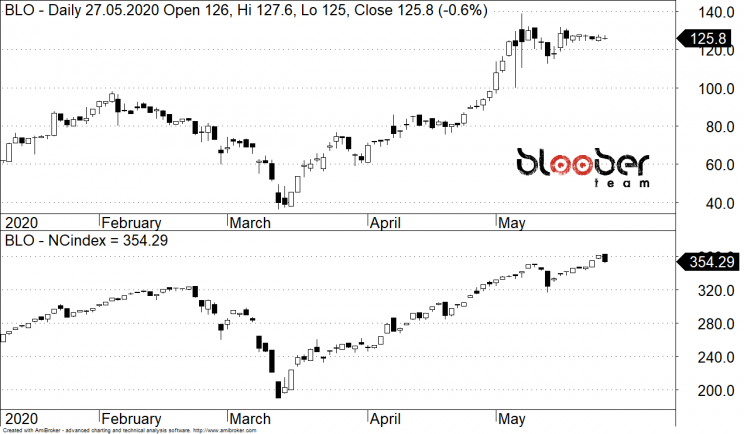

Bloober Team był naszym top pick od zeszłorocznych targów E3. Ciągle widzimy w tej spółce ogromny potencjał i w konsekwencji utrzymujemy tak wysokie zaangażowanie, zamiast realizować pokaźny zysk z inwestycji. Przekroczyliśmy progi 5% również w spółkach Games Operators i Cherrypick Games. Nie wykluczamy kolejnych ujawnień powyżej progu 5%, jeśli natrafimy na kolejne okazje.

Notowania Bloober Team (góra) na tle NCIndex (dół)

A CD Projekt?

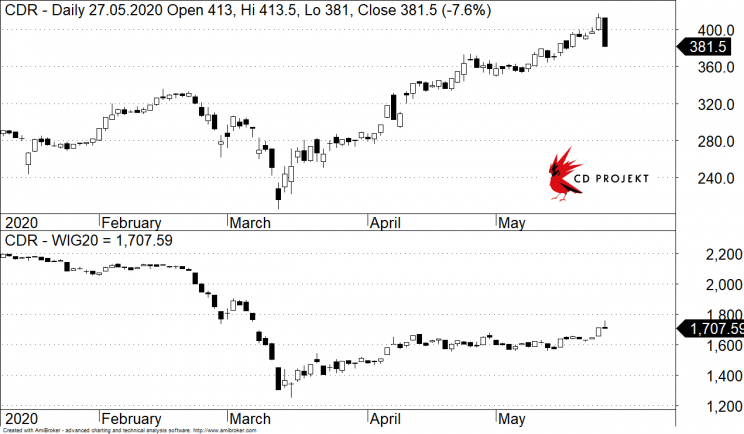

To jest definitywnie najlepsza spółka polskiego game-dev’u i na polskiej giełdzie ostatnich lat. Wielu się już pewnie nauczyło, że nie wolno szortować jej akcji. Spółka ma wysoką korelację z największymi spółkami gamingowymi z USA. Notowaniom CDR ton nadają głównie zagraniczni inwestorzy, którzy cenią stabilność i przewidywalność. Z pewnością coraz większe wrażenie na wszystkich robi fakt, że założyciele nie sprzedają swoich akcji, podkreślając wiarę w spółkę.

Oczywiście, wycena CDR jest obecnie… ambitna i zapewne zostanie zweryfikowana dopiero przy premierze „Cyberpunk 2077”. Trzeba pamiętać, że na tej spółce świetnie się zarabia kupując w panice i sprzedając w euforii często wynikającej z kolejnych „short-squeeze” [wyciskania krótkich pozycji – przyp. aut.]. Tę strategię mogą stosować również duzi gracze instytucjonalni, bo CDR jest jednym z najbardziej płynnych papierów na GPW.

Co miał Pan na myśli mówiąc, że wycena CDR zostanie zweryfikowana?

Po pierwsze, pojawia się naturalne pytanie czy kwarantanna nie opóźni daty premiery „Cyberpunk 2077”, która przecież i tak była już raz przesuwana. Po drugie, według mnie kluczowe będzie jak ta gra zostanie zmonetyzowana w wersji online’owej. Czy będzie ona w stanie zarabiać np. 1 mld zł rocznie z samej wersji online? Czy CD Projekt będzie w stanie wejść na półkę deweloperów, którzy mają powtarzalne wyniki w długim terminie? Patrząc na rozczarowanie produktem online w postaci „Gwinta” lub konkurencyjnego „Red Dead Redemption Online” można mieć cień wątpliwości. Monetyzacja online to bardzo trudne zadanie.

A jak Pan skomentuje plan aktualizacji programu motywacyjnego w CDR? Z niego wynika, że online’owy „Cyberpunk 2077” powinien się pokazać najpóźniej w 2022 roku.

Wydaje się, że 2022 jest jak najbardziej realny. Z drugiej strony zarząd CD Projekt zapewne nie zechce tej wersji przyspieszać, tylko dlatego, by nie zmarnować pierwszego wrażenia wersji single player. Poza tym gracze doceniają produkty dopracowane, więc z wersją online nie ma się co spieszyć za wszelką cenę.

Nie można też zapominać, że w przyszłości pojawi się kontynuacja serii „Wiedźmin”, która z pewnością będzie bestsellerem. Spółka ma gotowy silnik pod tę grę, umie szybko robić dodatki DLC, a serial Netflixa pokazał, że świat kocha postać Wiedźmina. Oczywiście kurs zdyskontował już wiele nadchodzących pozytywów. Jestem przekonany, że im bliżej premiery „Cyberpunka 2077” będziemy, tym większą zmienność zobaczymy na akcjach CDR.

Notowania CD Projekt (góra) na tle WIG20 (dół)

Gdyby miał Pan poradzić inwestorowi indywidualnemu w jaki sposób powinien poszukiwać atrakcyjnych małych spółek gamingowych do portfela, na co powinien zwracać uwagę?

Przede wszystkim na jakość zarządu. Na przykład nam od początku II kwartału wpadła w oko spółka Creepy Jar z NewConnect, której kadra menadżerska zdobywała doświadczenie w Techlandzie. Kluczowe jest również to, czy gry danej spółki utrzymują się na eksponowanych miejscach na liście Steam. Wspomniana spółka spełniała z nawiązką oba powyższe kryteria i zanotowała spektakularne wzrosty na giełdzie w ostatnich tygodniach.

Właśnie, skoro mowa o Techlandzie. Jaka jest według Pana realna szansa, że tacy potentaci polskiego game-dev’u, jak Techland, zadebiutują na GPW?

Wydaje się, że obecnie pojawia się idealny okres do takiego ruchu. WIG-Games jest na historycznych maksimach. Zagranica na pewno mocno by się interesowała tak dużym debiutem. Według medialnych doniesień Techland rozważał IPO dopiero po premierze „Dying Light 2” – ale premiera tej gry została przesunięta. Dodatkowo, niedawne branżowe spekulacje o przejęciu studia przez Microsoft zmniejszają, moim zdaniem, prawdopodobieństwo IPO Techland.

A czy taki debiut Techlandu nie odessałaby kapitału z innych spółek gamingowych, które już są notowane?

To zasadne pytanie. Ale zauważmy, że Ten Square Games i PlayWay wchodzą niedługo do indeksu MSCI Small-Cap, więc zagraniczni inwestorzy pasywni będą inwestować w kolejne polskie spółki gamingowe. W ich przypadku może się więc w jakiejś części powtórzyć giełdowa historia CD Projektu, który wchodził do kolejnych indeksów przyciągając nowych inwestorów instytucjonalnych.

Jakie spółki innowacyjne, ale spoza branży gamingowej, można będzie znaleźć w portfelu waszego funduszu?

Połowę naszego portfela zajmują obecnie spółki gamingowe, natomiast drugą pozostałe spółki innowacyjne. Chodzi nam o takie firmy, które mają przede wszystkim biznesy online’owe. Bierzemy również na celownik zarówno przedsiębiorstwa z branży biotechnologii, ochrony zdrowia, jak i z innych sektorów powiązanych z technologią. Nie chcemy się uzależniać od jednego sektora.

Fundusz Rockbridge Gier i Innowacji powstaje „na gruzach” funduszu spółek dywidendowych. Na jakim etapie jest przebudowa portfela? I jakie są w gruncie rzeczy cele dla funduszu?

Portfel został przebudowany pod koniec marca. Dzięki temu ma w tym roku wyjątkowo atrakcyjną stopę zwrotu na tle innych polskich funduszy akcyjnych. Widzimy już, że klienci sukcesywnie wpłacają do niego środki w ostatnich tygodniach. Liczymy na jeszcze większe napływy i chcemy, aby fundusz był ciągle widoczny w zestawieniach najlepszych polskich funduszy akcyjnych w kolejnych okresach.

Jak będą wyglądały koszty dla inwestorów? Gdzie on będzie dostępny?

Opłata wynosi 3% w skali roku. To jest opłata za zarządzanie, a nie za zakup. Warto to podkreślić, bo niektórzy wciąż mylą te dwie opłaty. Nie ma niestety opłaty za success fee, która według mnie jest najbardziej korzystna dla klientów. To niestety ciągle rzadkość na polskim rynku otwartych funduszy.

Jeśli chodzi o dostępność funduszu, to zachęcam do bezpośredniego zakupu przez stronę Rockbridge24.pl. Trzeba poświęcić dosłownie kilka minut na założenie konta i opłacenie jednostek uczestnictwa. Posiadanie konta na platformie umożliwi również dostęp do innych funduszy z oferty Rockbridge bez uiszczania opłat za nabycie.

Dziękuję za rozmowę.

------------------------------------

Paweł Sugalski - absolwent Uniwersytetu Ekonomicznego w Krakowie, posiada tytuł Chartered Financial Analyst (CFA). Rozpoczął karierę w State Street jako księgowy funduszy inwestycyjnych oraz analityk wyników funduszy inwestycyjnych w latach 2011-14. Następnie zajmował stanowisko analityka akcji w ING Securities oraz Noble Funds TFI. Od września 2017 zatrudniony w Rockbridge TFI jak zarządzający.