Zniesienie podatku Belki od zysków kapitałowych na rynku regulowanym jest bardzo istotne – mówi Waldemar Markiewicz, prezes Izby Domów Maklerskich

Zjawisko WallStreetBets, które widzieliśmy na spółce GameStop, to swego rodzaju zmowa rynkowa, jest ono szkodliwe dla giełdy, a przede wszystkim dla inwestorów długoterminowych – mówi w rozmowie ze Strefą Inwestorów Waldemar Markiewicz, prezes Izby Domów Maklerskich.

Piotr Rosik (Strefa Inwestorów): Jak Pan ocenia szansę na zmniejszenie lub likwidację podatku Belki w dającej się przewidzieć przyszłości? Starania środowiska rynku kapitałowego w tym zakresie trwają już kilka lat…

Waldemar Markiewicz (prezes Izby Domów Maklerskich): Podatek Belki to jedna z kluczowych spraw dla polskiej gospodarki bo podatek ten dotyczy także zysków z giełdy. Uwzględniając cele, jakie zostały postawione przed rynkiem kapitałowym w rządowej Strategii Rozwoju Rynku Kapitałowego (SRRK), zniesienie podatku Belki od zysków kapitałowych na rynku regulowanym jest bardzo istotne. Konstrukcja systemu podatkowego powinna teraz premiować tych, którzy podejmują ryzyko i inwestują. Polsce potrzebny jest bardzo kapitał wysokiego ryzyka dla najbardziej dynamicznych i innowacyjnych przedsiębiorstw. W lokalne spółki inwestuje przede wszystkich lokalny kapitał. Uruchomienie tego krajowego kapitału, poprzez preferencje podatkowe jest bardzo ważne, bo to on powinien być kołem zamachowym innowacyjnej gospodarki. Giganty, takie jak KGHM, zawsze sobie poradzą z pozyskaniem kapitału na rynkach międzynarodowych, a małe i średnie rodzinne firmy mają o wiele trudniej. Muszą polegać na kapitale krajowym, na kapitale, którego źródłem są oszczędności polskich gospodarstw domowych.

REKLAMA

Podatek Belki powinien dotyczyć tych, którzy nie uruchamiają kapitału, tylko korzystają z bezpiecznych form oszczędzania. Przypominam, że na depozytach w bankach leży ponad 1 bln zł, co stanowi około 60% oszczędności polskich gospodarstw domowych. A jest to struktura daleko odbiegającą od krajów wyżej rozwiniętych i jest niekorzystana zarówno dla gospodarki, jak i samych oszczędzających.

Czemu chociaż długoterminowych inwestorów się nie zwolni z tego podatku?

Uważam, że wciąż nie ma świadomości wśród decydentów co do znaczenia rynku kapitałowego dla rozwoju polskiej gospodarki. Izba Domów Maklerskich od kilku lat próbuje tę świadomość budować, pokazując, że rynek kapitałowy nie jest dla maklerów, nie dla giełdy, tylko dla polskich najbardziej dynamicznych i innowacyjnych polskich firm.

Przecież polska gospodarka musi tworzyć wysokiej jakości miejsca pracy, jeśli chcemy gonić Zachód. Musimy unowocześniać polskie firmy, czynić gospodarkę innowacyjną. A do tego potrzeba rynku kapitałowego. Bo to głównie rynki kapitałowe, a nie kredyty, finansują innowacje.

W USA myślą o podatku od niezrealizowanych zysków kapitałowych. Co Pan sądzi o tym pomyśle?

To jest bardzo niebezpieczny pomysł. Po takim ruchu rynek kapitałowy będzie marginalizowany, bo zniechęci wielu inwestorów. I to – paradoksalnie - będzie bardziej uciążliwe dla w Europy, niż USA. A dla Polski jeszcze bardziej, biorąc pod uwagę niedorozwój rynku krajowego w stosunku do Europy czy USA. Osłabienie kolosa o 10% nie jest dla niego tak problematyczne, jak osłabienie mniejszego rynku o 10%. Dla mniejszego rynku będzie to znacznie większy ciężar. A gdyby taki ruch miał zostać powielony w Polsce, mógłby doprowadzić do stagnacji polskiego rynku kapitałowego na lata, co stałoby się barierą do wzrostu produktywności polskiego gospodarki, której podstawowym źródłem są innowacje, finansowane głownie przez rynki kapitałowe.

Zobacz także: Janet Yellen zszokowała Wall Street. Administracja Bidena rozważa podatek od niezrealizowanych zysków z giełdy

Jak Pan ocenia postępy we wdrażaniu Strategii Rozwoju Rynku Kapitałowego (SRRK)? Mija już półtora roku od przyjęcia strategii, ale wielkich efektów nie widać. Niedawno w wywiadzie dla DGP prezes GPW Marek Dietl stwierdził, że do dobrej strategii uczestnicy rynku ustawili się bokiem. „Z jednej strony deklarują wsparcie, z drugiej ich propozycje zmian czasem torpedują niektóre rozwiązania. Barierą jest ich postawa, a nie regulatora. SRRK oferuje wiele narzędzi, których rynek nie wykorzystuje” – powiedział prezes GPW. Czy z Pańskiej perspektywy tak jest?

To jest odważna teza, ale by była wiarygodna, to powinny iść za nią przykłady, a te się nie pojawiły. Nie otrzymaliśmy dotąd żadnych konkretnych uwag od prezesa GPW. Nie rozumiem tej wypowiedzi również z tego powodu, że giełda żyje z rynku kapitałowego i z pracy maklerów, doradców, inwestorów. A wiadomo, że organizacje samorządowe rynku kapitałowego, w tym IDM, zgłaszały szereg inicjatyw w ostatnich latach.

Wiadomym jest również, że według SRRK „polski rynek kapitałowy należy obecnie do najdroższych rynków w Europie, między innymi w zakresie poziomu kosztów transakcyjnych na GPW…”. Nie wiemy, czy w tym zakresie toczą się prace na giełdzie. Nasze postulaty do GPW z tym zakresie niestety, nie spotkały się dotąd z akceptacją.

Uważam, że wdrażanie SRRK przyspieszy, jeśli władze zdecydują się wynająć firmę konsultingową i kancelarię prawną do pomocy. Muszą być zasoby osobowe, które się na tym skupią. Poza tym, pandemia trochę utrudnia sprawę bowiem priorytet rządu w tym momencie, w naturalnych powodów, jest inny. Ratujemy gospodarkę i miejsca pracy.

Zobacz także: Obligacje skarbowe znowu biją rekordy popularności wśród Polaków. Tylko jeden miesiąc przyniósł większe zapisy niż styczeń 2021

To jak wygląda w tej chwili sytuacja z opłatami pobieranymi przez GPW od domów maklerskich?

Wysokie opłaty pobierane przez GPW to jeden z czynników, który pośrednio ogranicza rozwój rynku. Obniżenie opłat zwiększyłoby płynność i pomogło domom maklerskim, a to one przede wszystkim rozwijają rynek, obsługując inwestorów i pozyskując kapitał dla polskich firm. Jednak – pomimo zapisów SRRK i postulatów branży - nic się w tym zakresie nie dzieje. Uważamy, że wartość wytworzona przed branżę maklerską na współpracy z inwestorami jest niesprawiedliwie dzielona: od wielu, wielu lat domy maklerskie ponosiły straty na swojej podstawowej działalności a giełda notuje rosnące zyski. To ogranicza zdolność branży do rozwoju.

Dobrą inicjatywą giełdy było natomiast zainicjowanie w ubiegłym roku Programu Wsparcia Analitycznego. Rynek bardzo go dobrze ocenia, jednakże wnioskujemy o znaczne jego zwiększenie. Obecne nakłady giełdy na ten program stanowią mały fragment jej zysków. A głównym źródłem zysków giełdy jest przecież aktywność biur i domów maklerskich.

Od roku mamy pandemię koronawirusa. Jak domy maklerskie radzą sobie w tych warunkach?

Oczywiście, domy maklerskie starają się pracować zdalnie, a jeśli ich pracownicy przychodzą do biur, to zachowują wszelkie zasady bezpieczeństwa. Kilka brokerów uruchomiło możliwość otwierania rachunków online, bez potrzeby przychodzenia do punktu obsługi klienta. Domy maklerskie od lat pracują w cyfrowym otoczeniu więc łatwo poradziły sobie z ubiegłorocznymi wyzwaniami.

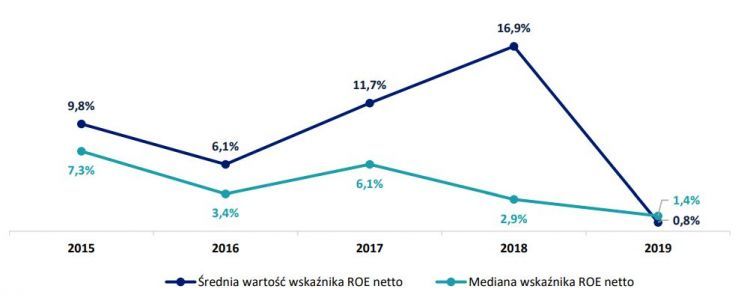

Czy domy maklerskie pod względem finansowym w pandemii mają się lepiej, niż przed pandemią? Średnia arytmetyczna wartość wskaźnika ROE netto domów maklerskich w 2019 r. wyniosła 0,8%, a wśród 37 podmiotów aż 14 poniosło stratę. Czy rok 2020 i 2021 będą dla nich bardziej zyskowne?

W ostatnich latach domy maklerskie pogłębiały straty, szczególnie na działalności podstawowej, czyli na działalności maklerskiej. Niski poziom ROE pokazuje niską opłacalność tej branży. A to jest problem dla całego rynku kapitałowego, bo to biura i domy maklerskie obsługują inwestorów, generując obroty na GPW i wprowadzają spółki na giełdę. Dla porównania ROE dla GPW wyniosło w 2019 r. 21% i jest znacznie wyższe nie tylko od branży maklerskiej, ale także od całej branży finansowej notowanej na GPW - 7%. Giełda w ten sposób realizuje premię monopolistyczną. Tymczasem giełda, jako infrastruktura technologiczna, powinna mieć służebną rolę wobec uczestników rynku kapitałowego.

Przechodząc do odpowiedzi na Pana pytanie: rok 2020 był bardzo dobry dla domów maklerskich. Wiem, że wszyscy życzą sobie, by rok 2021 był równie udany pod względem finansowym. Stało się tak dlatego, że w 2020 roku na rynkach pojawiła się bardzo duża zmienność, przyciągając inwestorów o charakterze ryzykantów. Poza tym, w 2020 roku znów zobaczyliśmy duże IPO, takie jak Allegro. Ten debiut też wzmógł zainteresowanie giełdą. Miejmy nadzieję, że w tym roku będzie o wiele więcej debiutów, które przyciągną inwestorów.

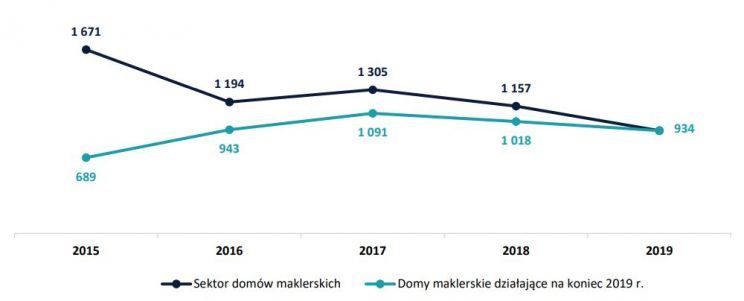

Przychody domów maklerskich (mln zł)

Źródło: KNF

Średnia wartość i mediana ROE dla domów maklerskich

Źródło: KNF

Co Pan sądzi o poziomie zaawansowania technologicznego polskich domów maklerskich? Skąd dość częste awarie w ostatnich miesiącach, gdy rosły obroty - czy można z tym coś systemowo zrobić?

Polskie domy maklerskie są rozwinięte technologicznie. Posiadają zawansowane systemy tradingowe, tak jak zachodni konkurenci. Nie sądzę, aby na polskim rynku było ponadnormatywnie dużo awarii, na innych rynkach one też się zdarzają. W bankach także się zdarzają.

Czy posiadają Państwo jakieś szacunki odnośnie zarobków inwestorów detalicznych na giełdzie w 2020 roku?

Nie mamy szacunków, ale spodziewam się, że podatek Belki za 2020 rok zysków kapitałowych będzie duży.

Zapewne słyszał Pan o zjawisku Wallstreetbets. Inwestorzy zmawiają się na forach dyskusyjnych, by pompować akcje wybranych spółek w celu wyciskania z szortów dużych graczy. Tak było w przypadku spółki GameStop. Co Pan o tym sądzi? Czy to samo czeka nas w Polsce?

To swego rodzaju zmowa rynkowa. Uważam, że jest to zjawisko szkodliwe dla giełdy, przede wszystkim dla inwestorów długoterminowych. To nie jest normalna, transparentna gra rynkowa. Takie działanie podważa zaufanie do rynku.

Podobno widać zjawisko polegające na tym, że firmy zakładają rachunki maklerskie i coraz więcej inwestują na GPW? Jaka część rachunków w tej chwili to rachunki firmowe?

Tak to prawda. To bardzo niepokojące, bo oznacza, że szereg firm nie inwestuje w swój rozwój, tylko chcą być dawcą kapitału. Nie chcą kupować maszyn, tylko chcą spekulować. Z reguły firmy są biorcami kapitału z giełdy.

A z czego to zjawisko może wynikać?

Z niepewności co do rozwoju pandemii i skutków tego dla gospodarki.

Jaką ma Pan prognozę dla polskiego rynku kapitałowego na najbliższe kwartały i lata?

Po pandemii gospodarka wróci oczywiście do wzrostów. Wierzę, że zobaczymy odbicie typu V. Ludzie już są zamęczeni restrykcjami i jak pojawi się iskierka nadziei, to staną się wielkimi optymistami, tak jak po kryzysie lat 30-tych XX wieku.

A czy rozwój crowdfundingu może być jakimś zagrożeniem dla giełdy i domów maklerskich?

Oczywiście, że tak. Crowdfunding to jest ścieżka pozyskiwania kapitału przy nikłym nadzorze regulatora, co może prowadzić do podważenia zaufania do rynku kapitałowego. Porównajmy rynek do autostrady, na której obowiązują pewne ścisłe reguły bezpieczeństwa - np. licencje kierowców, poduszki powietrzne, strefy zgniotu w samochodach etc. I teraz przychodzi ktoś, kto mówi: tych zasad jest za dużo, więc może pozwólmy, by po tej autostradzie jeździły takie malutkie autka, z pojemnością silnika poniżej 1.0 l, i te auta mogą być prowadzone przez osoby bez prawa jazdy. Z takiego rozwiązania na początku z pewnością wielu zechce skorzystać. Jednak w ten sposób otwieramy drogę do wypadków, które mogą podważyć zaufanie do całego rynku kapitałowego.

Wielu mówi, że crowdfunding się rozwija, bo regulacje są złe. Jeśli regulacje są złe, czy też zbyt sztywne, to można je poprawić, ale one generalnie są po to, by ograniczyć liczbę oszustw. Ostatnio zmieniono prawo europejskie w ten sposób, że dopuszczalne są oferty crowdfundingowe o wartości do 5 mln euro. Według mnie to jest wejście na niebezpieczną ścieżkę.

Dziękuję za rozmowę.

----------------------------------

Waldemar Markiewicz – Prezes zarządu Izby Domów Maklerskich od sierpnia 2012 roku. Dyrektor ds. strategii i rozwoju w Santander Biuro Maklerskie. Do 2019 roku prezes Santander Securities. Od 1999 do 2018 roku prezes DB Securities. Główny założyciel prywatnego domu maklerskiego Pro-Capital, którym zarządzał w latach 1995-99. Absolwent Wydziału Handlu Zagranicznego Szkoły Głównej Planowania i Statystyki (obecnie SGH), magister ekonomii.