Harmonogram badania nad RVU 120 zakłada, że mamy szansę na uzyskanie dwóch dopuszczeń leków w 2026 roku, to by zmieniło charakter Ryvu Therapeutics mówi CEO Paweł Przewięźlikowski

Ryvu Therapeutics zaliczyło mocną przecenę na poniedziałkowej sesji, po tym jak spółka zapowiedziała plany rozwoju swojego kluczowego projektu RVU120 w 2 fazie klinicznej. Inwestorów najprawdopodobniej zaskoczył brak wskazania w guzach litych, który był przedmiotem 1 fazy klinicznej badań. O powodach wstrzymania dalszego rozwoju projektu w 2 fazie klinicznej i zapowiedzi rozwoju mielofibrozie oraz podejściu do komercjalizacji i potencjalnej emisji akcji rozmawiamy z założycielem, CEO i głównym akcjonariuszem Ryvu Therapeutics Pawłem Przewięźlikowskim.

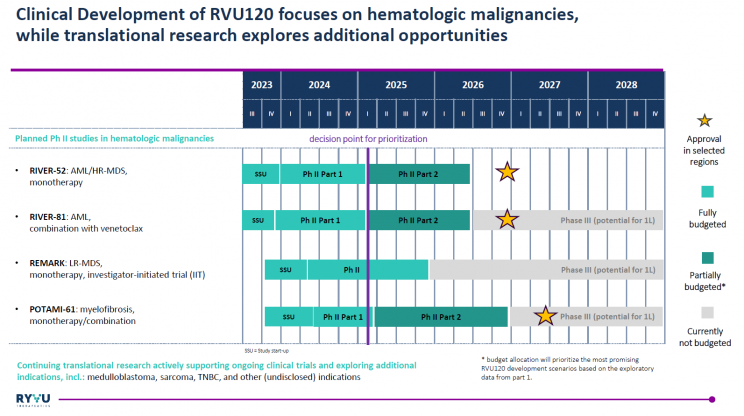

Zaktualizowany plan rozwoju klinicznego RVU120 obejmuje badania, które mogą doprowadzić do trzech zatwierdzeń w latach 2026-2027. Ryvu skoncentruje się na badaniach klinicznych RIVER-52, RIVER-81, REMARK oraz POTAMI-61. Całkowity budżet na rozwój kliniczny fazy II RVU120, obejmujący rekrutację ponad 270 pacjentów w czterech badaniach klinicznych fazy II (RIVER-52, RIVER-81, REMARK oraz POTAMI-61), wynosi około 68 mln euro. Badania mają być prowadzone w ponad 10 krajach. Faza II będzie podzielona na dwa etapy.

REKLAMA

Plan rozwoju RVU120 w drugiej fazie klinicznej

Zobacz także: Ryvu Therapeutics planuje rozpoczęcie rozwoju RVU120 w ramach fazy II w IV kw. '23; ma środki do I kw. '26 (opis)

Paweł Biedrzycki: Dlaczego spółka nie zdecydowała się rozpocząć badania 2 fazy w guzach litych mimo, że w 1 fazie było w tym kierunku prowadzone badanie. Czy przeważyły kwestie naukowe czy finansowe? Co by musiało się stać i kiedy może nastąpić zmiana i powrót do kwestii badania w obszarze guzów litych?

Paweł Perzewięźlikowski: RVU120 potwierdziło korzystny profil bezpieczeństwa w fazie 1, zarówno w przypadku badania w AML/HR-MDS, jak i w guzach litych. Równolegle do badania bezpieczeństwa zbieraliśmy dane kliniczne, a także prowadziliśmy szereg badań translacyjnych, szukając sygnałów efektywności w konkretnych wskazaniach oraz identyfikując grupy pacjentów najlepiej reagujących na terapię.

Dysponując określonym budżetem, zbliżając się do oficjalnego zakończenia fazy 1, musieliśmy zadecydować w jakich wskazaniach rozwijać RVU120 w fazie 2. Opierając się na zebranych danych oraz rekomendacji wewnętrznego komitetu klinicznego, wspieranego przez szeroką, międzynarodową grupę badaczy, wybraliśmy wskazania, wobec których mamy najsilniejsze potwierdzenie naukowe potencjału terapeutycznego, i które jednocześnie dają największy potencjał komercyjny.

Kontynuujemy badania w kierunku guzów litych. Przeprowadzamy dodatkowe badanie kliniczne służące optymalizacji dawki, a także – we współpracy z amerykańskimi uniwersytetami – prowadzimy badania translacyjne w kilku wskazaniach. Nie wykluczamy uruchomienia fazy 2 badań klinicznych w leczeniu określonych typów guzów litych, natomiast obecnie wiązałoby się to ze zbyt dużym ryzykiem.

Jestem przekonany, że właśnie takich decyzji – rzetelnie przemyślanych i maksymalizujących szanse na sukces – oczekują od nas inwestorzy.

Notowania Ryvu Therapeutics od początku 2023 roku

Komentarz Katarzyny Kosiorek, analityk DM Trigon

Nowy plan rozwoju RVU120 zakłada priorytetyzację wskazań hematologicznych i kładzie nacisk na strategię szybkiego wprowadzenia leku na rynek. Jednocześnie spółka zadecydowała o zawieszeniu rozwoju klinicznego projektu w guzach litych, kontynuując w tym obszarze badania translacyjne.

Aktualizacja planów rozwoju RVU120 determinuje konieczność zmiany założeń modelowych – rewizji wymaga wycena potencjału leku w guzach litych, natomiast w związku z planowanym uruchomieniem dwóch nowych badań fazy 2 we wskazaniach hematologicznych (mielofibroza i zespoły mielodysplastyczne niskiego ryzyka), w spółce widzimy opcję pojawienia się nowych strumieni wartości.

Wstępna analiza potencjału komercyjnego RVU120 wskazuje nam negatywny impakt wycenowy na poziomie ok. 4 PLN/akcję. Utrzymujemy jednocześnie nasze pozytywne nastawienie do spółki, która w naszej ocenie ma przed sobą perspektywę atrakcyjnego newsflowu biznesowego i R&D.

Całkowity budżet na rozwój kliniczny fazy II RVU120, obejmujący rekrutację ponad 270 pacjentów w czterech badaniach klinicznych fazy II (RIVER-52, RIVER-81, REMARK oraz POTAMI-61), wynosi około 68mln EUR. Budżet ten obejmuje działania związane z produkcją leku wymagane dla ścieżki rejestracyjnej, finansowanie badań translacyjnych oraz wewnętrzne koszty związane z rozwojem klinicznym RVU120. Jest on zgodny z początkowymi szacunkami określonymi w Planach Rozwoju Ryvu na lata 2022-2024 (145mln EUR). Spółka dysponuje obecnie środkami finansowymi do Q1 2026. Dalsze decyzje dotyczące priorytetyzacji w ramach rozwoju RVU120 zostaną podjęte planowo w Q1 2025, po uzyskaniu wstępnych danych z czterech badań fazy II opisanych powyżej (RIVER-52, RIVER-81, REMARK oraz POTAMI-61).

Ryvu utrzymuje założenia dot. budżetów badań oraz harmonogramów wydatków – spółka ma zabezpieczone finansowanie do końca 1H26. W naszych założeniach modelowych zakładamy, że do tego momentu powinny pojawić się kolejne umowy współpracy, minimalizujące ryzyko emisji akcji.

Który z obszarów w którym Ryvu planuje rozpocząć badania 2 fazy klinicznej upatruje największy potencjał?

Badania fazy 1 potwierdziły potencjał RVU120 jako leku first-in-class, dając nam najwięcej sygnałów efektywności w leczeniu nowotworów hematologicznych. Istnieją liczne kliniczne i przedkliniczne przesłanki, by oczekiwać skuteczności terapeutycznej w ostrej białaczce szpikowej, zespołach mielodysplastycznych, czy mielofibrozie. To nie tylko nasza wewnętrzna opinia, ale również stanowisko licznych badaczy z zagranicznych ośrodków klinicznych. Łączna wartość rynku w tych wskazaniach to wg publicznie dostępnych raportów kilkanaście miliardów dolarów rocznie. Każde ze wskazań ma ogromny potencjał komercyjny. Wyniki badań fazy 2 będziemy na bieżąco prezentować podczas największych konferencji – tak jak robiliśmy to do tej pory. Najpóźniej na początku 2025 r. planujemy podsumować wyniki i podjąć decyzje odnośnie dalszego planu rozwoju RVU120.Zobacz także: Ryvu Therapeutics rozszerza rozwój RVU120. Spółka biotechnologiczna zaprezentuje dalsze plany badania klinicznego projektu w drugiej fazie

Do tej pory głównie RVU120 było kojarzone z AML/MDS i guzami litymi. Czego wynikiem jest kierunek myelofibrosis (MF) i jak duży upatrujecie w tym potencjał?

Potencjał RVU120 w leczeniu mielofibrozy zidentyfikowaliśmy kilka ładnych lat temu. Ostateczne potwierdzenie in vitro uzyskaliśmy w roku 2021, a rok później nasze tezy potwierdziliśmy w badaniach na zwierzętach. Wyniki badań przedklinicznych (translacyjnych) uzupełniliśmy o wyniki fazy 1 RVU120 w badaniu w AML/HR-MDS i zaprezentowaliśmy podczas tegorocznej konferencji EHA. Nie można powiedzieć, że to nowy pomysł. Mamy bardzo solidnie potwierdzony potencjał w tym wskazaniu.

Rynek wygląda bardzo obiecująco. W połowie tego roku doszło do przejęcia przez Sobi spółki CTI BioPharma, której głównym aktywem był lek Vonjo – dopuszczony w 2022 r. w szybkiej ścieżce FDA w leczeniu mielofibrozy. Amerykański regulator dopuścił lek do obrotu na podstawie badania na ok. 60 pacjentach. Vonjo nie ma nawet statusu best-in-class, a wartość spółki w przejęciu sięgnęła 1,7 mld USD. Jeśli więc aktywo pasuje do portfolio firmy farmaceutycznej, można liczyć na wysoką wartość transakcji.

Spółka deklaruje, że ma zabezpieczone finansowanie na realizację zamierzonych celów do pierwszego kwartału 2026. Czy to oznacza, że nie zamierzacie sięgnąć po rundę finansową w ramach wciąż obowiązującego kapitału docelowego, który wygasa pod koniec 2024 roku?

Mamy środki na dość szerokie badanie RVU120 w kilku wskazaniach. Liczymy na to, że uda nam się pozyskać dodatkowe granty, mamy nadzieję otrzymywać różne płatności z tytułu kamieni milowych, mamy kilka projektów, które mogą stać się przedmiotem umowy partneringowej. RVU120 nie jest tu wyjątkiem. Chcemy ten projekt rozwijać jak najdłużej samodzielnie, ale zawsze możemy szukać okazji np. do podpisania umowa ograniczonej geograficznie – np. z kimś, kto będzie chciał sobie zagwarantować wyłączność na terenie Azji, Europy, czy Stanów Zjednoczonych. Mamy więc wiele potencjalnych nierozwadniających źródeł kapitału. Wraz z zabezpieczaniem każdego kolejnego kwartału działalności, prawdopodobieństwo, że wykorzystamy kapitał docelowy spada.

Zobacz także: Ryvu Therapeutics daje nowe życie projektowi realizowanemu z Menarini i wzmacnia swój pipeline projektów klinicznych

Od czego będzie zależeć strategia komercjalizacyjna względem RVU120? Czy kolejna runda finansowa zostanie przeprowadzona już na sfinansowanie rejestracji pierwszych wskazań, bo na to by wskazywał harmonogram.

Jeśli będzie to naukowo i biznesowo uzasadnione, chcielibyśmy oczywiście jak najdłużej rozwijać RVU120 samodzielnie. Zgodnie z harmonogramami, mamy szansę na uzyskanie dwóch dopuszczeń do rynku w 2026 r. oraz trzeciego w roku kolejnym. To by zmieniło zupełnie charakter Ryvu – stalibyśmy się spółką o wysokich, stabilnych przychodach, z dużą zdolnością do samodzielnego finansowania dalszego rozwoju. W skrajnie pozytywnym naukowo i biznesowo, choć na dziś jeszcze mało realnym scenariuszu, będziemy w stanie dojść do tego bez konieczności emisji.

Tych scenariuszy jest dziś jednak bardzo wiele, i sam nie podejmuję się określania prawdopodobieństw. Podsumować można to w ten sposób, że strategia rozwoju RVU120 będzie wypadkową wyników w fazie 2, skuteczności w pozyskiwaniu nierozwadniającego finansowania oraz wyceny Ryvu na polskiej giełdzie. Jeśli dobre wyniki RVU120 będą uzasadniały ryzyko dalszego samodzielnego rozwoju, to albo uda nam się sfinansować ten rozwój z generowanych przychodów, albo będziemy musieli poprosić o wsparcie inwestorów. Jeśli inwestorzy nie będą wierzyli w potencjał RVU120, to będziemy wcześniej szukali partnera. Obecna wycena spółki świadczy o tym, że inwestorzy nadal postrzegają plany rozwoju naszego kluczowego aktywa, jako obarczone wysokim ryzykiem. Mamy nadzieję, że wkrótce RVU120 dostarczy dane, które przekonają ich, że jest inaczej.