Złoto przestało błyszczeć, ale tylko na chwilę – twierdzą eksperci

W perspektywie 12 miesięcy powinniśmy zobaczyć cenę uncji złota na poziomie 2 300 USD – twierdzą analitycy Goldman Sachs.

Złoto od początku sierpnia znajduje się w korekcie, która jest coraz głębsza i głębsza. Jego cena za uncję spadła już z okolic 2 075 USD do 1 800 USD, opierając się na średniej ruchomej 200-dniowej. Pojawiły się strachy o to, że ta korekta może zmienić się w trend spadkowy. Czy rynek byka na złocie ma się ku końcowi? Czy trwał tylko 2 lata? Postanowiliśmy zebrać kilka ważnych opinii i prognoz na temat złota z ostatnich dni.

REKLAMA

Kurs XAU/USD - AT

Źródło: Saxo Bank

Gold hit its 200-day moving average yesterday for the first time since March, down 14% from its August high. $GOLD pic.twitter.com/K2zm5RmQz8

— Charlie Bilello (@charliebilello) November 25, 2020

Goldman Sachs: "Nasz średnioterminowy outlook na złoto jest byczy"

„Złoto tanieje w ostatnich tygodniach, mimo że osłabia się amerykański dolar. Uważamy, że dzieje się tak, gdyż kapitał płynie od złota w kierunku akcji, a ma to podłoże cykliczne, a w dodatku nie pojawiła się wysoka inflacja, której się spodziewano” – wskazują Jeffrey Currie i Mikhail Sprogis, analitycy Goldman Sachs w najnowszym raporcie „Gold struck by rotation without reflation”.

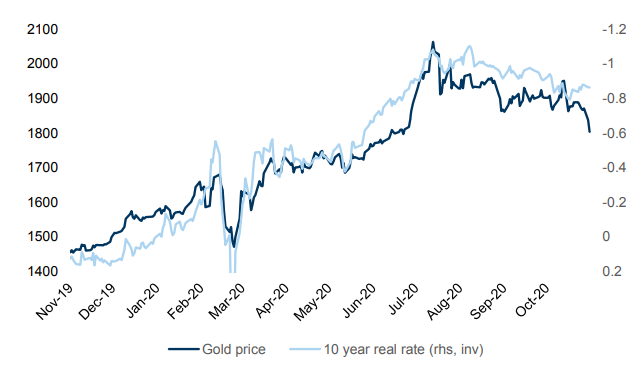

Mimo to, że nie ma reflacji, złoto zaczyna wyglądać na tanie – zdaniem analityków Goldman Sachs. „Nasz średnioterminowy outlook na złoto jest byczy. Realne stopy procentowe wciąż mają miejsce do spadku. Podwyższona inflacja w końcu się pojawi, wspierana wyższymi cenami ropy i innych surowców. W perspektywie 12 miesięcy powinniśmy zobaczyć cenę uncji złota na poziomie 2 300 USD” – stwierdzili.

Cena uncji złota w USD (skala lewa) na tle realnej stopy proc. (skala prawa)

Źródło: Goldman Sachs

Zobacz także: Surowce czeka wielka hossa – uważają analitycy Goldman Sachs

Ole Hansen (Saxo Bank): „Kapitał płynie od złota w kierunku platyny”

Analityk surowcowy Saxo Banku Ole Hansen napisał wczoraj, że animusz złotu odebrały informacje o szczepionkach. Zauważa on przepływ kapitału od złota w kierunku platyny, która powinna rosnąć z uwagi na rozpędzający się przemysł. Jednak, według niego, złoto nie powiedziało jeszcze ostatniego słowa. „Szczepionka może zneutralizować wirusa, ale nie zrobi tego z górą długu, który został zgromadzony w tym roku. Oczekuje się, że banki centralne utrzymają ultra-luźne warunki monetarne, co nieumyślnie może doprowadzić do ryzyka wyższej inflacji w wyniku błędnej polityki, polegającej na tym, że nie zareagują wcześniej na ewentualną poprawę sytuacji. […] Oprócz ryzyka wzrostu inflacji zapewniającego średnioterminowe wsparcie dla złota, kolejnym kluczowym czynnikiem wpływającym na towary w ogóle, a zwłaszcza metale szlachetne, pozostaje odwrotna korelacja z dolarem. Analitycy dużych banków przewidują, że dolar może spaść o 20%, jeśli powszechnie dostępna szczepionka doprowadzi do ożywienia gospodarczego w 2021 roku” – stwierdził Hansen.

The rotation out of #gold (-1.9%) into #platinum (+2.6%) picking up speed with the discount falling to $850/oz, lowest since March. pic.twitter.com/PkZauugTVZ

— Ole S Hansen (@Ole_S_Hansen) November 24, 2020

Alfred Adamiec (Private Wealth Consulting): „Blask złota został przyćmiony tylko na chwilę”

Zdaniem eksperta PWC, nie ma podstaw fundamentalnych czy technicznych do przeceny w okolice 1 600 USD za uncję. „Oczywiście takiego rozwoju wypadków wykluczyć nie można, jednak jego prawdopodobieństwo wygląda obecnie na znikome. Jak widać na wykresie (poniżej), cena złota po raz kolejny wsparła się na linii ponad półtorarocznego trendu wzrostowego, dźwigającego ją z poziomu około 1 250 USD na wiosnę 2019 r. do niemal 2 100 USD na przełomie lipca i sierpnia bieżącego roku. Trendu naruszonego tylko raz, na krótko, w chwilach marcowego załamania płynności na rynkach. […] Za wzrostem cen złota przemawiają 3 podstawowe argumenty.

- Niska korelacja z rynkiem akcji, a w okresach długiej bessy najczęściej wręcz wyraźnie ujemna.

- Zabezpieczenie przed inflacją, czyli alternatywa dla obligacji i lokat bankowych (głównie w USA), czyli funkcja tezauryzacyjna.

- Osłabienie amerykańskiego dolara.

I właśnie potencjalny wzrost rentowności obligacji jest obecnie wymieniany jako potencjalna główna przyczyna spadku atrakcyjności złota. […] Założenie spadku cen złota wynikające tylko z nominalnego wzrostu rentowności amerykańskich obligacji wygląda na okrajanie obrazu rzeczywistości. Z czegóż miałby bowiem wynikać ten wzrost rentowności? Oczywiście z zakładanego odradzania gospodarki po pandemii, a dalej ze wzrostu inflacji. Zgodnie z doświadczeniami z poprzednich lat i dekad groźne dla cen złota byłby dopiero szybszy wzrost rentowności papierów skarbowych od wzrostu inflacji. A na to niemal nic nie wskazuje. Zwłaszcza w świetle zapewnień FED, że będzie przymykał oko na nawet długotrwały poziom inflacji powyżej 2%. Z kolei sternicy polityki monetarnej USA zrobią wszystko, co w ich mocy i kompetencji, aby utrzymać bardzo nisko rentowności papierów skarbowych.

Notowania kontraktu future na złoto od 2016 r.

Źródło: PWC

Podnosi się też kwestię przepływu kapitału z rynku złota na rynek akcji, przyjmując a priori, iż hossa na rynku akcji wyklucza hossę na rynku kruszcu. Z pewnością nie wyklucza, czego dowodem są choćby lata 2009, 2010 i pierwsza połowa roku 2011.

Natomiast można dodać kolejny argument przemawiający na korzyść kruszcu. W świetle danych ujawnionych przed World Gold Council, w pierwszych trzech kwartałach bieżącego roku sumaryczny popyt na złoto był... najniższy od 2009 r. I w takich warunkach ceny złota sięgnęły historycznego szczytu! Odbyło się to w spektakularnym stylu, ponieważ aż ponad trzykrotnie - w stosunku do porównywalnego okresu 2019 r. - wzrósł popyt na ETF-y i fundusze oparte na cenach kruszcu. Ale o niemal połowę spadł w tym roku popyt na złoto jubilerskie, spadł popyt na złoto wykorzystywane technologicznie, a i banki centralne o ponad 50% zmniejszyły zakupy.

Cała sytuacja mocno przypomina statystyki 2009 r. W kolejnych dwóch latach spadał popyt inwestycyjny na rynkach finansowych, ale wyraźnie rósł popyt jubilerski, popyt na sztabki i monety, technologiczny oraz popyt ze strony banków centralnych. To pozwalało złotu kontynuować swoją hossę. Zakładając nawet optymistyczny scenariusz dla gospodarki i rynków akcji już na rok 2021 r. raczej trudno przesądzać o ciężkich najbliższych czasach dla żółtego kruszcu” – napisał Adamiec w swojej analizie z 22 listopada.