Stagflacja na horyzoncie: Co to oznacza dla inwestorów i obligacji?

Stagflacja prawdopodobnie pojawi się już po obu stronach Oceanu Atlantyckiego. W takim otoczeniu obligacje powoli zbliżają się do szczytowego poziomu rentowności. Mimo to ryzyko inflacji dalej pozostaje ważną składową, która może wciąż zagrażać przede wszystkim obligacjom o dłuższym terminie wykupu.

Głównym tematem najnowszego raportu Saxo Banku przedstawiającego perspektywy na 4 kwartał 2023 r. pozostają obligacje. Obecne otoczenie sprawia, że rynek papierów dłużnych notuje największe przeceny od kryzysu z 2008 r. To oczywiście stanowi ogromną okazję dla inwestorów, choć, jak podkreślają analitycy, wciąż bardzo istotny jest dobór odpowiedniego rodzajów tych instrumentów.

REKLAMA

Dalsze ruchy rentowności a perspektywy gospodarcze

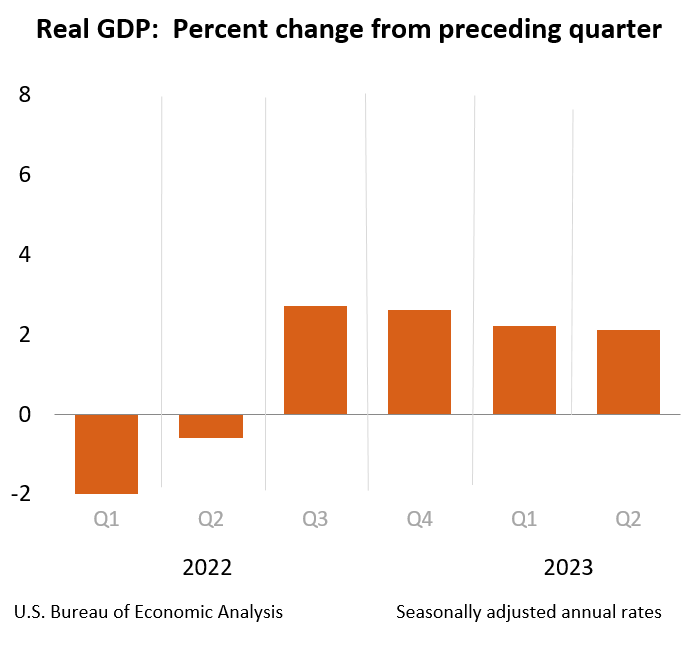

Recesja w Niemczech oraz Niderlandach może rozszerzyć się na pozostałe kraje europejskie. W połączeniu z osłabiającym się wzrostem realnego PKB w USA tworzy to scenariusz nadchodzącego globalnego spowolnienia. Mimo to inflacja wciąż pozostaje powyżej celów inflacyjnych banków centralnych i nie wykazuje drastycznych spadków dynamiki.

Jej odporność może doprowadzić do utrzymania przez banki centralne jastrzębiego podejścia, choć nie oznacza to wcale od razu kontynuowania podwyżek stóp procentowych. Niektóre banki centralne na razie wstrzymały się z dalszym ich zwiększaniem, a inne zdecydowały się na niższe podwyżki niż wcześniej. Zdaniem analityków z Saxo Banku oznacza to, że zbliżamy się już do końca cyklu podwyżek, o ile już się w nim nie znajdujemy.

W takim otoczeniu najprawdopodobniej może dojść do wypiętrzenia rentowności obligacji w ostatnim kwartale tego roku. Choć same obniżki stóp procentowych powodują wzrost wartości obligacji, tak sam proces oczekiwania pierwszych takich decyzji wcale nie musi oznaczać spadków rentowności. Wynika to z faktu, że rynek wciąż wycenia, jak długo banki centralne będą musiały utrzymywać wysokie stopy procentowe, a to może wiązać się z spadkami wartości papierów dłużnych.

Właśnie takie otocznie obserwowaliśmy na tym rynku w ciągu ostatnich miesięcy, kiedy to rentowność 10-letnich obligacji skarbowych USA wzrosła do najwyższych poziomów od kryzysu z 2008 r.

Fundusze ETF na obligacje – jakie wybrać w otoczeniu wysokich stóp procentowych

Czynniki wciąż mogące podtrzymywać rosnące rentowności

Analitycy dostrzegają kilka czynników, które wciąż mogą stanowić podstawy pod dalsze wzrosty rentowności. Najważniejszym pozostaje narracja banków centralnych zapowiadająca podejście „wyższe stopy procentowe na dłużej”, co oznacza gotowość do utrzymywania wysokich stóp procentowych przez dłuższy okres, by zwalczyć inflację. To sprawia, że choć krótki koniec krzywej rentowności jest prawdopodobnie już umocowany, tak jej dłuższy koniec może wciąż rosnąć.

Drugim czynnikiem są informacje z Banku Japonii o planowanym odejściu od polityki kontrolowania krzywej rentowności, którą stosował od 2016 r. Po rezygnacji z niej rentowność obligacji japońskich najprawdopodobniej mocno wzrośnie, co może zachęcić japońskich inwestorów do przeniesienia kapitału do granic swojego kraju, tym samym tworząc presję podażową na obligacjach zagranicznych.

Ze względu na potrzebę zmniejszenia swoich sum bilansowych, większość banków centralnych przeprowadza tzw. zacieśnianie ilościowe (z ang. QT – Quantitative Tightening), co również będzie wiązało się z presją podażową na rynku obligacji, mogącą doprowadzić do wzrostów rentowności.

Ostatnim czynnikiem, jaki zdaniem analityków z Saxo Banku może przyczynić się do wzrostów rentowności, jest zachowanie samych inwestorów, którzy w okresie oczekiwań na spadki stóp procentowych zdecydują się przenieść swoje środki na krótki koniec krzywej rentowności, kupując obligacje o terminie zapadalności do 2 lat. Jednocześnie, sprzedając obligacje o dłuższym terminie wykupu, stworzą presję podażową na długim końcu krzywej rentowności, co skutkować będzie spadkiem wartości obligacji o dłuższym terminie.

Obligacje o krótszym terminie wykupu na razie z lepszym stosunkiem premii do ryzyka

Wobec powyższych czynników ryzyka a także otoczenia makroekonomicznego analitycy z Saxo Banku podkreślają, że inflacja dalej pozostaje istotnym elementem układanki, z którym inwestorzy na rynku obligacji muszą się liczyć. Jeżeli tempo jej wzrostu odbije się i będzie nadal się zwiększać, banki centralne będą zmuszone, mimo recesji, do dalszych podwyżek. W takiej sytuacji najmocniejsze zmiany będą widoczne w obligacjach krótkoterminowych, natomiast trzeba się liczyć z tym, że wpłynie to również na rentowność obligacji długoterminowych.

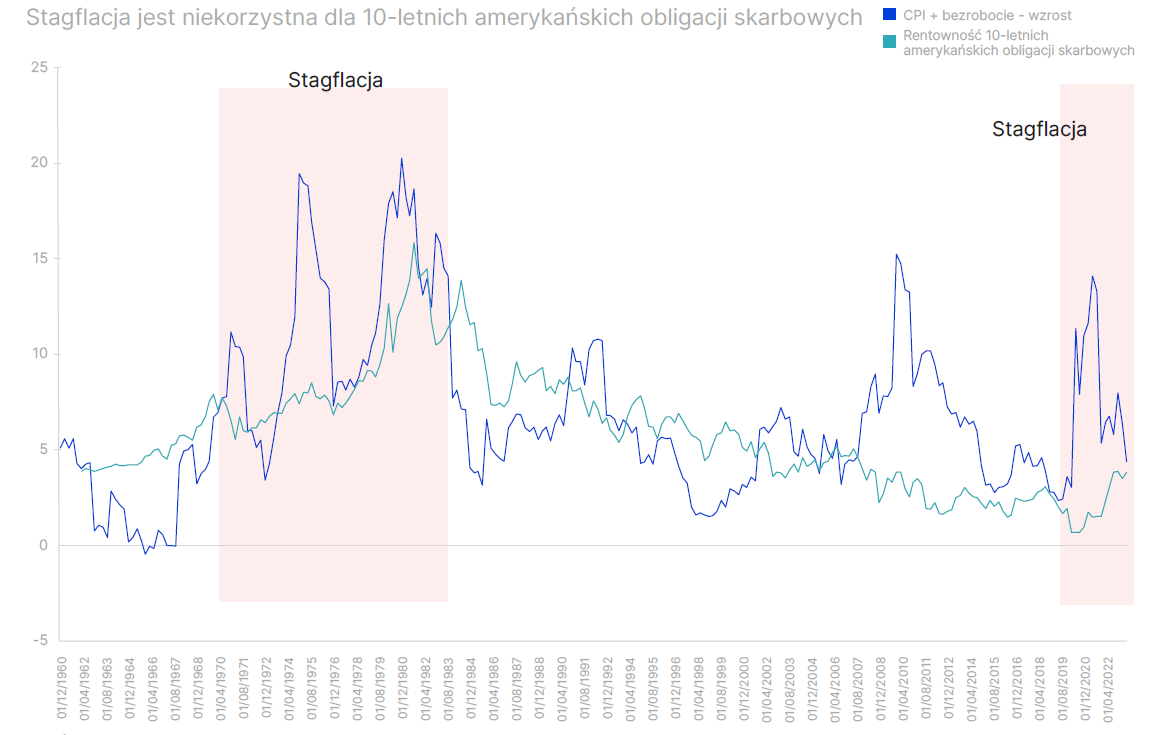

Jednakże najważniejszą uwagą pozostaje fakt, że choć największa zmiana będzie widoczna w rocznej rentowności obligacji krótkoterminowych, to jednak mniejsze zmiany po stronie rocznych rentowności długoterminowych obligacji będą generować dużo większe straty, ze względu na czas, jaki musi upłynąć do wykupu. Podobną sytuację widać było w latach 70, kiedy to stagflacja doprowadziła do drastycznych wzrostów rentowności we wszystkich częściach krzywej, generując ogromne straty inwestorom posiadającym w swoich portfelach obligacje o długim terminie zapadalności.

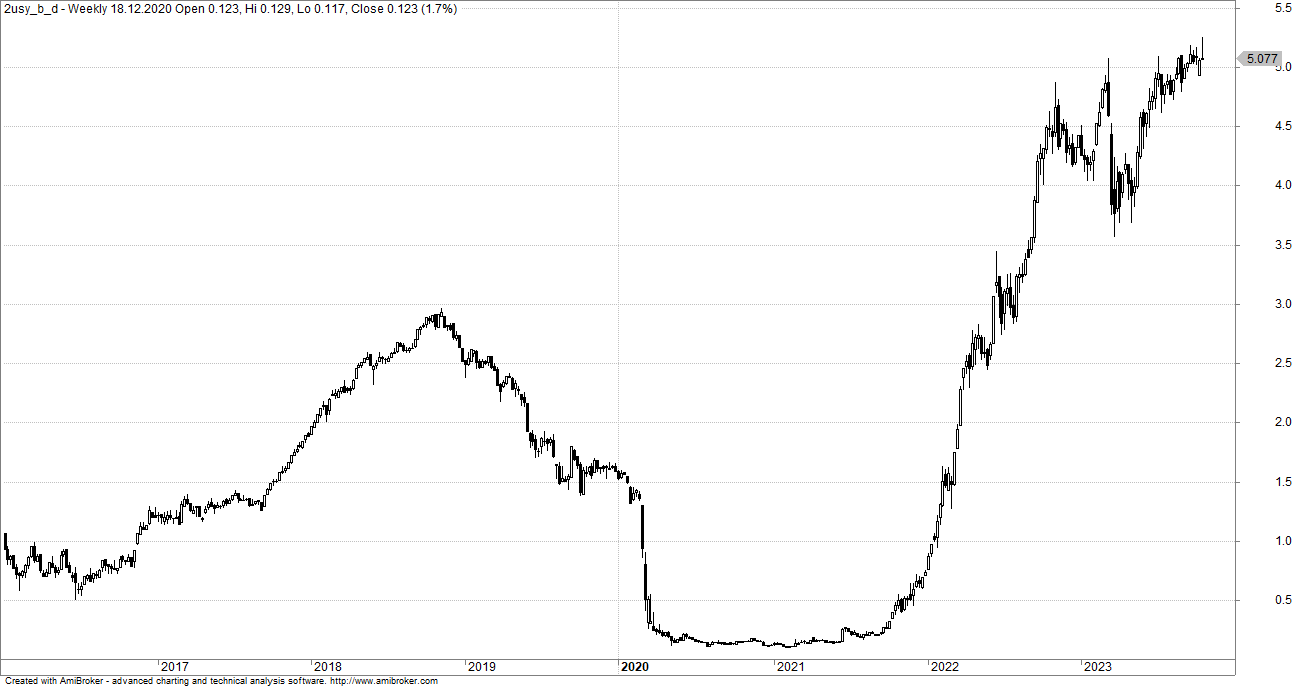

Stąd w obecnym otoczeniu analitycy z Saxo Banku skłaniają się na razie w kierunku obligacji o zapadalności do 2 lat. 2-letnie obligacje skarbowe USA oferują obecnie rentowność na poziomie 5%, ze zmodyfikowaną duracją ( z ang. modified duration) na poziomie 1,5%. Oznacza to, że jeśli stopa procentowa zostanie podniesiona o 100 punktów bazowych, cena obligacji spadnie o 1,5%. Natomiast obligacje 10-letnie Stanów Zjednoczonych przy rentowności 4,9% posiadają zmodyfikowaną durację w wysokości 8%.

Sygnałem do kupna obligacji o długim terminie wykupu pozostaje zdaniem analityków moment, kiedy inflacja nie będzie już miała paliwa do dalszych wzrostów.

Rentowność 2-letnich obligacji USA

Stopy procentowe w Polsce będą po wyborach spadać wolniej, przewiduje Goldman Sachs

Materiał zawiera linki partnerskie.