Nadszedł czas na kupowanie akcji małych spółek, bo są bardzo tanie – przekonują analitycy GMO

Obecnie małe spółki są tanie, szczególnie te z USA, warto zapełniać portfel akcjami tych o wysokiej jakości – przekonują analitycy GMO.

Przecena małych spółek została wywołana głównie obawami o spowolnienie gospodarcze, a niewiele jest już miejsca do dalszych spadków – przekonują Hassan Chowdhry i James Mendelson, analitycy słynnej firmy inwestycyjnej GMO, w swoim najnowszym raporcie.

REKLAMA

Małe spółki są bardzo tanie

Analitycy GMO w swoim raporcie podkreślają, że inwestowanie w wartość to podejście, które szczególnie dobrze sprawdza się w przypadku spółek o niskiej kapitalizacji. „Jako klasa aktywów, małe spółki stały się w tym roku wyjątkowo tanie. GMO niedawno uruchomiło Strategię Małych Spółek, aby wykorzystać sprzyjające okoliczności. Uważamy, że ta nowa strategia jest dobrze przygotowana do osiągania świetnych wyników, a jednocześnie oferuje cechy defensywne, szczególnie cenne dla inwestorów szukających okazji w niepewnym otoczeniu rynkowym” – piszą analitycy GMO.

Według nich nadszedł moment, w którym małe spółki mają bardzo atrakcyjne wyceny. „Przez większość ostatniej dekady akcje spółek o niskiej kapitalizacji były drogie, zarówno w porównaniu z ich własną historią, jak i typowymi mnożnikami. Jednakże w ostatnich latach nastąpiło znaczące obniżenie wycen akcji małych spółek. Generalnie potaniały one o około 39% od szczytu po globalnym kryzysie finansowym, w stosunku do szerokiego rynku. Obecnie małe spółki są tanie, szczególnie te z USA, które są notowane z 21% dyskontem w stosunku do ich typowej względnej wyceny w stosunku do całego rynku” – tłumaczą analitycy GMO.

Względna wycena małych spółek amerykańskich względem dużych

Źródło: Worldscope / GMO

Eksperci tłumaczą, że spadek wycen małych spółek został wywołany częściowo obawami o spowolnienie gospodarcze. Są przekonani, że niewiele jest już miejsca do dalszych spadków. „W zespole GMO Focused Equity mamy doświadczenie w inwestowaniu w akcje value, czyli w spółki, które według naszej definicji wykazują wysokie marże, wysoki zwrot z kapitału, niskie zadłużenie i stabilne podstawy. Inwestujemy w takie spółki od 2004 r. w ramach naszej strategii jakościowej i jesteśmy przekonani, że portfel akcji value może z czasem zapewnić wyższe stopy zwrotu i niższe ryzyko” - podkreślają.

Wysokiej jakości spółki o niskiej kapitalizacji przyniosły w przeszłości większe zyski, niż ogół małych spółek, przy niższej zmienności. Od 1976 roku amerykańskie małe spółki o wysokiej jakości osiągnęły lepsze wyniki, niż małe spółki ogółem, oraz lepsze niż szeroki rynek USA. „Te długoterminowe wygrane są często niedoceniane przez rynek, bo są ukryte pod szumem dotyczącym modnych akcji” – wskazują analitycy GMO.

Europejskie akcje są tanie, warto kupować koncerny motoryzacyjne i banki – radzi David Herro

Trzeba odsiewać ziarna od plew

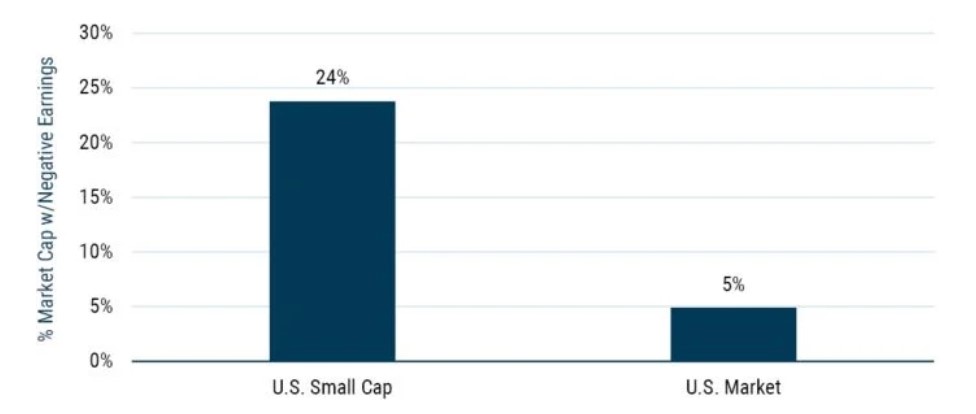

Analitycy GMO ostrzegają, że „wszechświat” small caps jest pełen spekulacyjnych akcji oferujących więcej obietnic, niż zysków. „Chronicznie nierentowne spółki śmieciowe stanowią znacznie większą część indeksów małych spółek, niż indeksów spółek o dużej kapitalizacji. Przynoszące straty spółki o niskiej kapitalizacji stanowiły przez dziesięciolecia wysoki - i powoli rosnący - odsetek wszystkich małych spółek. Coraz więcej spółek o niskiej kapitalizacji jest nastawionych na porażkę, a coraz mniej na sukces. Inwestorzy mają tendencję do przepłacania za akcje zmiennych firm, być może zwabieni zbyt optymistycznymi prognozami. Uważamy, że ze względu na przewagę spółek śmieciowych w grupie małych spółek, strategia skoncentrowana na jakości może przynieść lepsze wyniki w stosunku do benchmarków spółek o niskiej kapitalizacji” – podkreślają analitycy GMO.

Udział spółek tracących w kapitalizacji rynkowej ogółem (proc.)

Źródło: GMO

Analitycy GMO przypominają, że dobre jakościowo małe spółki podczas poprzednich kryzysów oferowały atrakcyjne właściwości inwestycyjne. „W czasie bessy zachowywały się podobnie do dużych spółek. Ale w czasie hossy dają one znacznie lepsze stopy zwrotu, niż duże spółki. Dlatego należy poszukiwać spółek prowadzonych przez silne zespoły zarządzające, które mogą zapewnić wysoki zwrot z kapitału. Oczywiście, zawsze trzeba sobie zadawać pytanie: czy płacimy rzeczywiście atrakcyjną cenę za dany biznes? Należy także pamiętać, iż prawdopodobieństwo utrzymania przez małe spółki jakości w czasie jest w rzeczywistości mniejsze, niż w przypadku dużych spółek. Dlatego głównym celem inwestora powinno być stwierdzenie które spółki mają trwałą przewagę konkurencyjną, która może przyczynić się do osiągnięcia lepszych wyników w długim okresie” – wskazują analitycy GMO.

Przyznają, że inwestowanie w małe spółki wiąże się z podwyższoną zmiennością. Jednakże, skoncentrowanie na jakości może zmniejszyć to ryzyko. „Dokładne odsiewanie ziaren od plew i skupianie się na inwestowaniu tylko w najlepsze firmy, dzięki temu można osiągnąć wyższe zyski przy niższym ryzyku w długim okresie” – wskazują analitycy GMO.

Rynek SPAC umiera przez wysoką inflację i podwyżki stóp procentowych