Silny dolar odporny na zawirowania rynkowe może stanowić wyzwanie dla amerykańskich spółek a także zagranicznych gospodarek

Siła dolara wydaje się być już mocno rozciągnięta, a mimo to sygnały z rynku Forex wciąż pokazują, że amerykańska waluta nie zamierza słabnąć. Otoczenie rynkowe dalej utrzymuje presję na wzrosty dolara, a te mogą się wiązać z negatywnymi konsekwencjami dla amerykańskich spółek oraz zagranicznych gospodarek.

Analitycy z Saxo Banku w swoim raporcie na 4Q23 przygotowali analizę rynku walutowego na najbliższe 3 miesiące. Przyglądnęli się w nim perspektywom amerykańskiej waluty, a także wpływowi jej siły zarówno na gospodarkę Stanów Zjednoczonych, jak i zagranicy.

REKLAMA

Rynek rewiduje swoje przewidywania dotyczące stóp procentowych

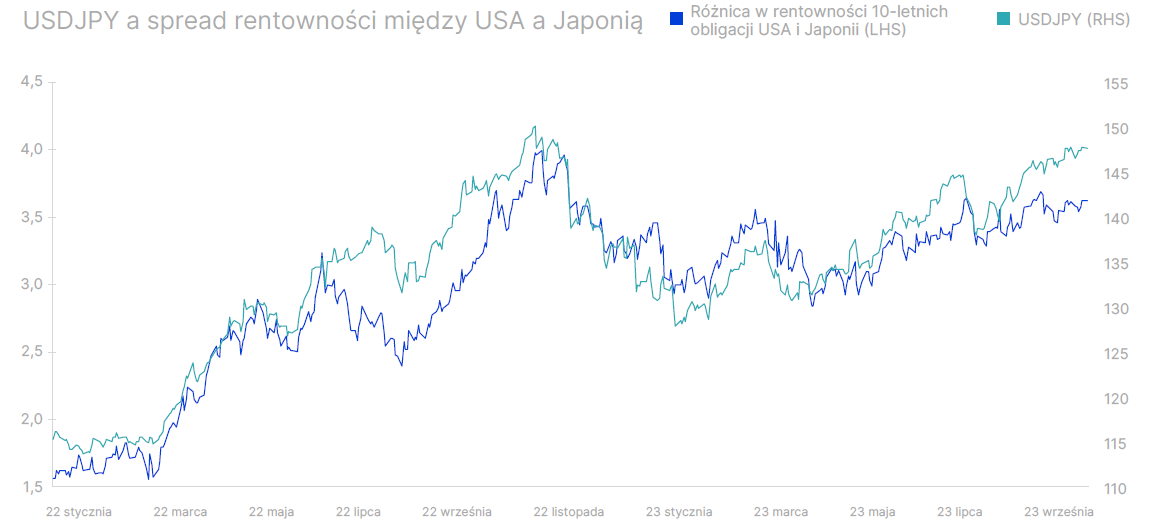

Jednym z czołowych czynników kształtujących kursy walut są różnice w poziomach stóp procentowych w poszczególnych krajach. Im wyższa stopa procentowa w danym kraju, tym większa szansa, że inwestorzy zdecydują się właśnie w nim ulokować swój kapitał, co sprawia, że popyt na daną walutę tego kraju rośnie i umacnia się ona w porównaniu do pozostałych.

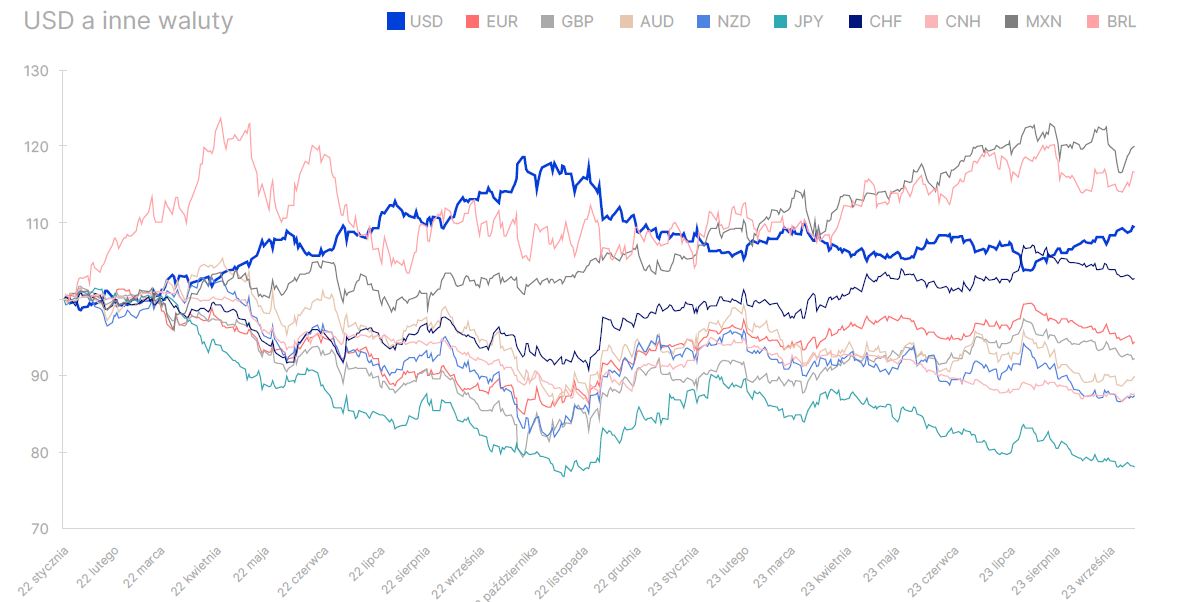

Podobną sytuację widać było w przypadku dolara, którego kurs wraz z początkiem cyklu podwyżek stóp procentowych mocno wzrósł. Oczywiście, amerykańska waluta ma w sobie wpisane jeszcze inne czynniki przyczyniające się do jej wzrostów m.in. określa się ją mianem waluty „bezpiecznej”, do której inwestorzy z chęcią się zwracają, gdy na horyzoncie pojawiają się różnego rodzaju niebezpieczeństwa. Przez tę cechę wzrosty dolara były jeszcze bardziej wzmocnione po wybuchu wojny w Ukrainie.

Mimo to stopa procentowa dalej pozostaje bardzo istotnym czynnikiem na rynku walutowym, a ze względu na ciągłą obserwację przez inwestorów przyszłości, istotne dla kształtowania się kursu walut są także ich predykcje dotyczące jej przyszłych poziomów.

Na rynku terminowym można zauważyć, że inwestorzy zaczynają coraz mocniej oswajać się z wizją utrzymania stóp procentowych w Stanach na wysokich poziomach przez dłuższy czas. Obecnie inwestorzy na rynkach terminowych wyceniają, że w 2024 r. stopa procentowa będzie w okolicach 4,5%, a pierwsze spadki spodziewane są dopiero w czerwcu. To oznacza mocne ochłodzenie oczekiwań, które jeszcze na początku 3 kwartału tego roku zakładały w 2024 r. poziom stopy procentowej w wysokości 4,1%, a pierwsze obniżki w maju.

Rewizja przewidywań dotyczących poziomu stóp procentowych, rekordowe rentowności obligacji, a także wciąż mocne sygnały z gospodarki Stanów pozwalają dolarowi utrzymać siłę po wzrostach z 2022 r.

Stagflacja na horyzoncie: Co to oznacza dla inwestorów i obligacji?

Nie tylko gospodarka Stanów Zjednoczonych ma znaczenie

FED znajduje się na granicy ciężkiej sytuacji. Inflacja na razie nie wykazuje tendencji do spadków. Do tego wydaje się, że już w 4 kwartale gospodarka Stanów Zjednoczonych może zacząć odczuwać otoczenie wysokich stóp procentowych. To sprawi, że FED będzie znajdować się w rozkroku – albo będzie dalej dusił gospodarkę w celu opanowania inflacji, albo będzie zmuszony odejść od polityki „wyższe stopy procentowe na dłużej”.

Nade wszystko w nadchodzących miesiącach najprawdopodobniej będzie można dostrzec potencjalna słabość konsumentów w Stanach Zjednoczonych, których oszczędności popandemiczne będą mocno nadgryzione przez rosnące ceny oraz powrót do spłat kredytów studenckich, a także wyższe koszty obsługi długów, w tym m.in. kart kredytowych.

Mimo takich perspektyw gospodarka USA przejawia dużo większą siłę relatywną w porównaniu do pozostałych części świata. Największe europejskie gospodarki zaczynają mierzyć się z recesją, którą widać już we wskaźnikach ekonomicznych.

Chińska gospodarka za to wciąż przejawia problemy z odbiciem się od dna i dalej mierzy się z ogromnymi problemami rynku nieruchomości i zadłużenia. Choć w jej przypadku w sierpniu widać było już pierwsze sygnały poprawy, tak analitycy z Saxo Banku podkreślają, że konieczne są mocniejsze dowody, aby juan chiński mógł faktycznie umocnić się w stosunku do dolara.

Tymczasem Bank Japonii zapowiada odejście od utrzymywania otoczenia negatywnych stóp procentowych, jednakże dopóki rynek nie ujrzy jasnych sygnałów o faktycznym wprowadzeniu tej polityki, presja na osłabienie się jena do dolara wciąż będzie rosła.

Słabości zagranicznych gospodarek wciąż dokładają paliwa do utrzymania się siły amerykańskiej waluty. I choć spodziewane jest pogorszenie się gospodarki Stanów w nadchodzących kwartałach, to jednak w porównaniu z innymi krajami USA na razie solidnie się trzyma.

Fundusze ETF na obligacje – jakie wybrać w otoczeniu wysokich stóp procentowych

Zagrożenia dla gospodarek wynikające z mocnego dolara

Zarówno Chiny jak i Japonia wydają się mocno przejęte deprecjacją swoich walut w stosunku do dolara. Wynika to z faktu, że te czołowe gospodarki Azji nie mają obecnie warunków do tego, by podążać za polityką monetarną FEDu i utrzymać tak wysokie rentowności.

W przypadku europejskich krajów umocnienie dolara oznacza przede wszystkim presję inflacyjną, wynikającą z wyższych cen surowców. To natomiast może zmusić banki centralne do dalszych podwyżek stóp procentowych, wprowadzając tym samym kraje na skraj recesji lub stagflacji.

Wydaje się, że w takim otoczeniu potrzebne byłoby skoordynowane działanie w celu obniżenia wartości dolara podobne do Porozumienia z Plaza z 1985 r. Jednakże analitycy z Saxo Banku podkreślają, że taki scenariusze jest raczej mało prawdopodobny, ze względu na to, że choć drogi dolar nakłada presję inflacyjną na kraje europejskie i rynki rozwijające się, tak jednocześnie pomaga on samym Stanom Zjednoczonym ograniczyć inflację w granicach swojego kraju. To natomiast wydaje się wystarczającym powodem do tego, by nie liczyć na chęci FEDu do skoordynowanych działań w celu osłabienia waluty.

Drogi dolar z perspektywy inwestora

Z punktu widzenia inwestora drogi dolar ma szereg różnych wpływów na kształt portfolio. Po pierwsze mocny dolar oznacza presję na przychody spółek z USA. Ok. 30% przychodów generowanych przez spółki indeksu S&P 500 pochodzi spoza USA. Mocny dolar oznacza dla nich jednocześnie ponoszenie wyższych kosztów we własnej walucie i generowanie mniejszych przychodów w obcych. Do tego dochodzi osłabienie konkurencyjności towarów amerykańskich, ze względu na ich wyższy koszt dla zagranicznych klientów. Ta zależność tłumaczy odwrotną korelację rynku amerykańskiego do wartości dolara.

Drogi dolar oznacza także problemy dla rynków wschodzących, szczególnie dla tych, które są mocno zadłużone w amerykańskiej walucie. Może to oznaczać wzrost ryzyka bankructwa takich krajów jak Sri Lanka.

W przypadku większości surowców umocnienie dolara może spowodować spadek ich cen ze względu na to, że są one w większości kwotowane właśnie w dolarach.

Porównanie kwotowań dolara i S&P 500

Stopy procentowe w Polsce będą po wyborach spadać wolniej, przewiduje Goldman Sachs

Długa pozycja jako zabezpieczenie

Inwestorzy z niedźwiedzim podejściem do rynku mogą szukać zabezpieczenia w otwarciu długiej pozycji na dolarze. Jednakże analitycy z Saxo Banku zwracają uwagę, że takie podejście będzie raczej skierowane do traderów o krótszym horyzoncie inwestycji, gdyż w dłuższym terminie stopy zwrotu pozycji zabezpieczonych i niezabezpieczonych są mocno zbliżone.

Co więcej należy podkreślić, że obecne różnice w stopach procentowych czynią zabezpieczenia pozycji z punktu widzenia inwestorów z Europy i Azji bardzo kosztownymi. Zdaniem analityków z Saxo Banku odpowiednia dywersyfikacja w takim otoczeniu może stanowić lepsze rozwiązanie niż decyzja o tzw. hedgingu.

Materiał zawiera linki partnerskie.