Od czynników ESG będzie coraz częściej zależeć czy banki i fundusze inwestycyjne udzielą firmie finansowania

ESG staje się integralną częścią rynku finansowego, a produkty zorientowane na zrównoważony rozwój coraz bardziej zyskują na popularności. Dla klientów indywidualnych i firm to nie tylko szansa na inwestowanie w przyszłość, ale także możliwość wpływania na przemiany w otaczającym nas środowisku. Na temat tych zmian i perspektyw, jakie czekają firmy, które nie do nich nie przystosują rozmawialiśmy z prezesem zarządu POLSIF, Krzysztofem Kamińskim.

W ostatnich latach świat finansów przechodzi ewolucję. Wszystko za sprawą coraz bardziej palących kwestii związanych z ochroną środowiska i społecznej odpowiedzialności przedsiębiorstw. Unia Europejska postawiła sobie ambitny cel osiągnięcia neutralności emisyjnej do 2050 roku, a banki i firmy inwestycyjne odgrywają w tym kluczową rolę, która z czasem będzie rosła.

REKLAMA

Nowe kryteria decyzyjne w instytucjach finansowych

Poprzez szereg regulacji i wytycznych ustawowych, instytucje finansowe zostały zobowiązane do kierowania swojego kapitału w stronę projektów o bardziej zrównoważonym charakterze.

Równolegle, w tym roku, w życie weszła dyrektywa CSRD, która zobowiązuje podmioty do przedstawiania informacji o aspektach zrównoważonego rozwoju swojej działalności w wystandaryzowanym formacie, który ma być traktowany na równi ze sprawozdaniem finansowym. Obowiązkiem takiego raportowania będzie objęte docelowo 50 tys. firm w całej UE.

W praktyce oznacza to, że wpływ na decyzje kredytowe będą miały teraz nie tylko tradycyjne wskaźniki finansowe, ale także to, jak firma oddziaływuje na środowisko i społeczeństwo.

„Widzimy, że rola instytucji finansowych jest dziś bardzo istotna i chodzi o to, aby ich kapitał szedł w stronę firm, które w bardziej odpowiedzialny sposób traktują środowisko i społeczeństwo. Właśnie za pomocą tych procesów ma dokonać się przemiana gospodarki europejskiej w stronę bardziej zrównoważoną” – mówi Krzysztof Kamiński.

Przed podjęciem decyzji kredytowej banki są zobowiązane do oceny działalności przedsiębiorstwa w kontekście zrównoważonego rozwoju i tego jak firma uwzględnia kwestie środowiskowe, społeczne i zarządcze w swojej działalności, oraz jakie ryzyko może być związane z brakiem takich działań dla wiarygodności finansowej tej firmy. Podobne wymogi stawia się przed firmami inwestycyjnymi podejmującymi decyzje o zakupie akcji lub obligacji emitenta.

„Banki zwracają uwagę na ryzyka, także regulacyjne i prawne, związane z tym, że firma nie dostosowuje się, albo nie ujawnia pełnych informacji. Jeśli firma w związku ze swoją działalnością zanieczyszcza środowisko, to konsekwencje takich działań ponosimy wszyscy, z wyjątkiem tej firmy. Zbiór danych pozafinansowych ma służyć temu, żebyśmy mogli godziwie wycenić koszt jaki firma bez naszej wiedzy przerzuca na środowisko. Ten koszt staramy się wycenić w ryzyku finansowym tych firm. Patrzymy wtedy na ich wskaźniki, na ratingi ESG i staramy się to ryzyko w mniejszym bądź większym stopniu oszacować” – tłumaczy prezes POLSIF.

„Firmy, które na tle zrównoważonego rozwoju wypadają gorzej mogą mieć spore trudności z dostępem do dofinansowania. To bardzo duża zmiana, która już dzisiaj wchodzi w praktykę banków i firm inwestycyjnych” - dodaje.

Zielone finansowanie udzielone przez BNP Paribas przekroczyło 5 mld zł

Co to oznacza dla inwestorów?

Z perspektywy firm inwestycyjnych, zrównoważony rozwój oraz odpowiedzialność społeczna i środowiskowa stają się kluczowymi czynnikami wpływającymi na wartość akcji. Coraz więcej inwestorów zaczyna zdawać sobie sprawę, że działania podejmowane przez przedsiębiorstwa w zakresie ochrony środowiska, przeciwdziałania zmianom klimatycznym oraz przestrzegania norm prawnych to już nie zielona ideologia, ale realny wpływ na ich długoterminową opłacalność.

„Musimy brać pod uwagę, że firma może mieć odpowiedzialność wobec regulatora, zapłacić kary środowiskowe, bądź płacić odszkodowania za szkody klimatyczne. I to już się dzieje. Inwestorzy muszą brać pod uwagę koszty pozwów prawnych i innych efektów, które mogą wpłynąć na wartość aktywów spółki. Z tej perspektywy, wolimy inwestować w spółki, które są bardziej transparentne i przechodzą na ścieżkę transformacji swoich modeli biznesowych, w taki sposób, żeby w przyszłości takie modele były bardziej odporne i żeby taka firma mogła przetrwać” – tłumaczy ekspert.

Tylko w poprzednim roku, przeciwko firmom na całym świecie zostało złożone ponad 2000 pozwów w związku z kwestiami środowiskowymi. Najgłośniejszą sprawą był tu pozew akcjonariuszy przeciwko koncernowi naftowemu Shell, o którym więcej można przeczytać tutaj. Trzeba mieć jednak świadomość, że nie tylko firmy z branży paliw kopalnych mają się tu o co bać. Pozwy dotknęły także firmy z branż tj. spożywcza, budowlana, transportowa czy finansowa.

„W każdej branży możemy znaleźć taki obszar ryzyk, który należy przemyśleć i zmienić w sposób dostosowany do nowych standardów. Jeśli firma ma taki plan, to jest dla inwestorów dużo bardziej wiarygodna” – mówi Krzysztof Kamiński.

Źródło: Oil Change International

ESG to nie ideologia, a sposób na skuteczniejsze inwestowanie i mniejsze ryzyko

Jakie zielone produkty są już oferowane?

Rynek zielonych produktów finansowych dynamicznie się rozwija.

Po pierwsze, mamy do dyspozycji zielone obligacje, których środki z emisji są kierowane wyłącznie na projekty o charakterze ekologicznym. Po drugie, istnieją obligacje społeczne, gdzie przychody są przeznaczane na inicjatywy o charakterze społecznym państw lub firm, w zależności od tego kto jest emitentem tych obligacji. Trzecią opcją są obligacje zrównoważone, łączące aspekty ekologiczne i społeczne. Dodatkowo, na rynku pojawiają się tzw. sustainability linked bonds (SLBs), w przypadku których emitenci zobowiązują się do osiągnięcia określonych wskaźników KPI, związanych np. z redukcją emisji.

Już teraz, w samej Europie mamy na rynku zielone obligacje warte 4 biliony euro, a firmy coraz częściej sięgają po taką formę finansowania transformacji swojego biznesu. Zainteresowanie rośnie także po stronie inwestorów, którzy wolą transparentnie wydawać swoje pieniądze.

„Przeznaczenie takich środków musi być albo przeznaczone na konkretne projekty, albo uzależnione od wskaźników, więc nie ma ryzyka, że te pieniądze pójdą gdzie indziej albo zostaną niewłaściwie wykorzystane. Inwestorzy wolą obecnie inwestować w takie obligacje niż w obligacje tradycyjne.” – mówi Krzysztof Kamiński.

Na rynku pojawiły się również zielone fundusze inwestycyjne, które od 2021 roku zrewolucjonizowały ten rynek inwestycyjny w Europie. Obecnie ponad połowa aktywów wszystkich funduszy inwestycyjnych znajduje się w tzw. jasno lub ciemnozielonych funduszach. W Polsce ten trend rozwija się jednak wolniej, bo ich udział w aktywach to zaledwie 2%.

Po stronie bankowej mamy zielone kredyty, dzięki którym przedsiębiorstwa mogą finansować swoją transformacje.

Jak podkreśla Krzysztof Kamiński, firmom łatwiej pozyskać pieniądze na projekty zielone niż na projekty ogólne.

„Inwestorzy wolą teraz umożliwiać finansowanie zmian w spółkach przez chociażby inwestycje bezpośrednie w projekty czy zakup ich obligacji niż ponosić ryzyko, czy ta spółka się w ogóle dostosuje. Inwestorzy chcą zielonego finansowania i to je wolą wybierać” - tłumaczy prezes.

„Podobnie banki, które są teraz zobowiązane do raportowania udziału zielonych aktywów w portfelu. Każdemu bankowi zależy, żeby ten udział był jak najwyższy więc dążą do tego, aby zwiększać udział zielonych kredytów względem tych tradycyjnych. To trudne zadania, bo zielone kredyty na razie idą głównie w stronę przedsiębiorstw, na ich projekty transformacyjne, na przykład na budowę farm fotowoltaicznych i na inne różnego typu projekty związane z zasilaniem czystą energią, co jest dla tych firm opłacalne.” – dodaje.

Jak zauważa Krzysztof Kamiński, obserwujemy rosnącą tendencję do zwiększania zaangażowania kapitałowego banków i firm inwestycyjnych w finansowanie projektów o zielonym charakterze. Obecnie udział sektora bankowego w całej Europie w tego rodzaju inicjatywach wynosi około 4,5%.

„Łatwo przewidzieć, że równie dobrze to może być za chwilę 40, 50, 60 albo 70%, ale to już w perspektywie kilku lat. Do tego będziemy zmierzać, czyli coraz większy udział akcji kredytowych banków będzie w stronę zielonych inwestycji coraz mniejszy w stronę innych, niezielonych projektów czy też produktów.” – przewiduje prezes POLSIF.

Co z klientami detalicznymi?

Tutaj przeciętny Kowalski ma do wyboru jedynie zielone kredyty na mieszkania i remonty, które mają być katalizatorami rozwoju zrównoważonego, energooszczędnego budownictwa. O tym więcej będzie można poczytać w naszym poprzednim artykule. Jeśli chodzi o ofertę depozytów, które miałyby być inwestowane w zielone inwestycje, tutaj portfolio banków nie jest tak rozwinięte.

„Nie ma jeszcze czegoś takiego jak zielony depozyt. Można powiedzieć, że banki na razie, jeśli finansują akcję kredytową, pod zielone kredyty, to robią to albo ze środków własnych albo za pomocą finansowania przez obligacje, ale nie uczestniczą w tym depozytariusze tego banku. Oczywiście dzisiaj klienci, którzy zanoszą depozyty do banku, nawet nie wiedzą, że część z nich jest przeznaczana na zielone kredyty, ale banki określają to w swojej strategii i często mówią o tym, ile miliardów ze swojego portfela przeznaczają właśnie na różnego typu inicjatywy kredytowe, z tym, że są to głównie kredyty dla przedsiębiorstw i coraz częściej kredyty na mieszkania i remonty”.

Co z tego wynika?

ESG staje się nierozłączną częścią strategii banków i firm inwestycyjnych, a inwestorzy poprzez swoje decyzje inwestycyjne mają realny wpływ na przemiany w naszym otoczeniu.

Firmy z czasem zostaną zmuszone do transformacji, ponieważ kryteria zrównoważonego rozwoju staną się coraz istotniejszym czynnikiem w dostępie do finansowania. Chociaż zielone kredyty mogą znaleźć zastosowanie w każdej branży, firmy muszą się po to schylić. W Polsce, poza największymi instytucjami, takimi jak Orlen czy mBank, praktycznie nie ma zielonych obligacji. Firmy albo nie są świadome takiego sposobu finansowania, albo obawiają się go podjąć.

Zdaniem Krzysztofa Kamińskiego w Polsce brakuje także zielonych obligacji Skarbu Państwa.

„Polska była pierwszym emitentem w Europie, który wyemitował zielone obligacje w 2016 roku, a od 2018 roku nie wyemitowaliśmy żadnej zielonej obligacji. Ten rynek w Europie rozwija się bardzo dynamicznie i tak samo Skarb Państwa może emitować zielone obligacje – mówi ekspert.

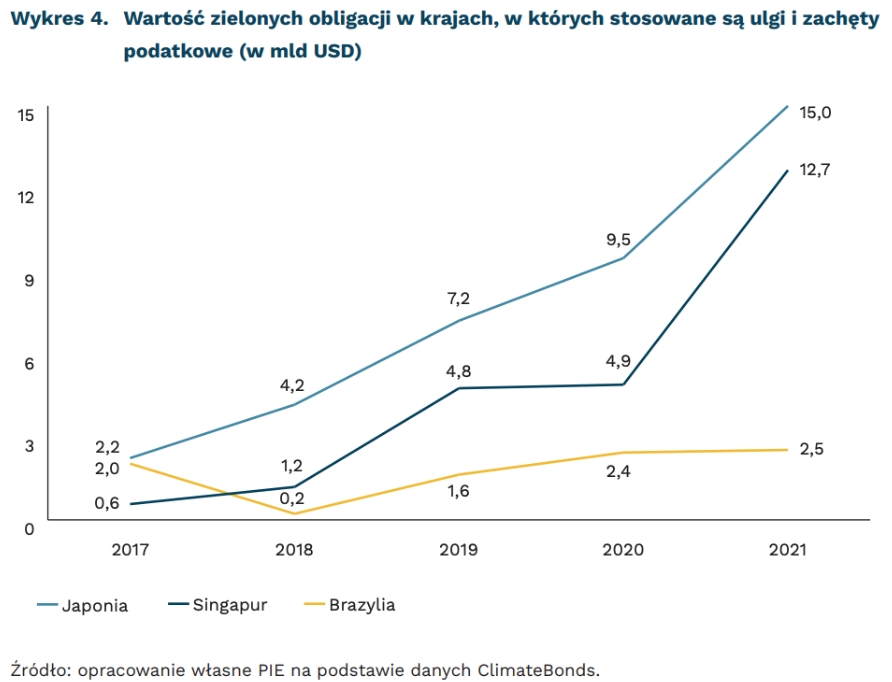

Wzorowym przykładem jest tutaj japoński rząd, który swój program transformacyjny finansował za pomocą obligacji i w ten sposób pozyskał 11 mld dolarów. Połowa tych środków jest przeznaczona na badania nad nowymi technologiami związanymi z efektywnością energetyczną oraz redukcją emisji dwutlenku węgla. Druga część środków ma być przeznaczona na subsydia dla przedsiębiorstw oraz projekty związane z udoskonalaniem technologii baterii, a także przechwytywaniem, kontrolą i magazynowaniem energii.