Nieoficjalnie: Komisja Europejska zgodzi się na fuzję PKN Orlen i Lotos

Jak dowiaduje się Strefa Inwestorów: dziś PKN Orlen poinformuje o ostatecznej zgodzie Komisji Europejskiej na fuzję tego koncernu z Grupą Lotos.

Komisja Europejska ze względu na kwestie antymonopolowe już wcześniej udzieliła warunkowej zgody na połączenie PKN Orlen i Grupy Lotos. Płocki koncern został w jej ramach zobowiązany do zbycia części aktywów obu łączących się spółek w tym: stacji benzynowych, 30 proc. udziału w Rafinerii Gdańskiej, a także baz i terminali paliwowych. Partnerami, z którymi zostaną przeprowadzone te transakcje są: węgierski MOL, saudyjskie Saudi Aramco oraz polski Unimot.

REKLAMA

Sikorski: Fuzja to rozdanie na kolejne 10 – 20 lat. Unimot musiał być przy stole

Powstanie koncernu multienergetycznego

Wdrożenie fuzji będzie oznaczało powstanie nowego podmiotu multienergetycznego w Polsce operującego w takich obszarach jak petrochemia, działalność wydobywcza, ale również energetyka czy sprzedaż detaliczna i wydawnicza.

Profil działalności będzie dostosowany do wymogów unijnego Zielonego Ładu. PKN Orlen jako pierwsza spółka państwowa w Polsce ogłosiła plan osiągnięcia neutralności klimatycznej. Już dziś widoczne są pierwsze projekty wpisujące się w „zieloną transformację”: morska energetyka wiatrowa, doliny wodorowe czy małe modułowe reaktory jądrowe.

Skarb Państwa posiada obecnie w Orlenie 117710196 akcji stanowiących 27,52 proc. całości. Po połączeniu Orlen wyemituje dodatkowe akcje i wymieni je akcjonariuszom Lotosu za posiadane akcje Gdańskiej spółki. Za każdą akcję lotosu akcjonariusz otrzyma 1,075 akcji PKN Orlen. W efekcie skarb państwa będzie posiadał w sumie 223414425 akcji Orlen co zwiększy poziom zaangażowania właścicielskiego z 27,52 proc. do 35,66 proc. Przy dzisiejszym kursie akcji PKN Orlen pakiet akcji Skarbu Państwa w połączonych podmiotach będzie warty prawie 17.7 mld zł, a cała grupa będzie warta prawie 46.8 mld zł.

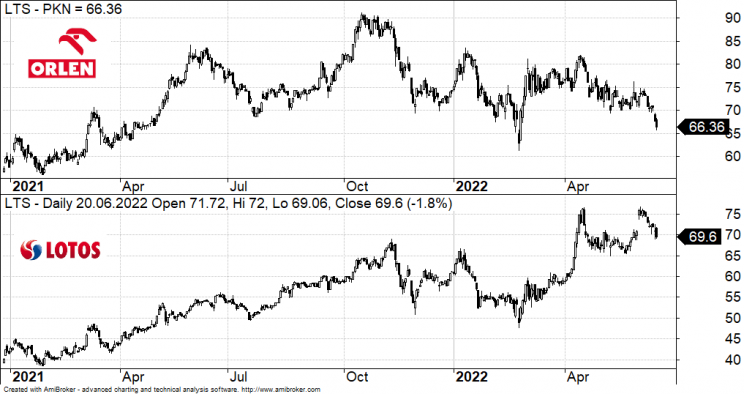

Kurs akcji PKN Orlen (góra) vs Lotos (dół) lata 2021 - 2022

Orlen i Lotos coraz bliżej połączenia - wielka fuzja na ostatniej prostej

Co z tego wynika?

PKN Orlen skutecznie integruje rynek paliwowy i wdraża własne plany budowy koncernu multienergetycznego. To odpowiedź na potrzeby wynikające z unijnego Zielonego Ładu i pytanie o to jaki podmiot wdroży ją na dużą skalę w Polsce.

Do końca roku wydaje się możliwe zintegrowanie PKN Orlen, Grupy Lotos i Grupy PGNiG. W efekcie powstanie podmiot o bardzo dużej i zdywersyfikowanej skali działalności oraz olbrzymim potencjale inwestycyjnym i kapitałowym.

Udział właścicielski skarbu państwa wraz z wdrażaniem kolejnych etapów fuzji będzie się zwiększał. Rząd z pewnością będzie prowadzić komunikację, że to kluczowe w dobie wojny na Ukrainie i dużej niestabilności geopolitycznej.

Fuzja PKN Orlen i Grupy Lotos na ostatniej prostej. Skarb państwa zwiększy udział w płockiej spółce do 35,66 proc. po połączeniu podmiotów

Dla inwestorów budowa koncernu multienergetycznego to bardzo ważna informacja. Najprawdopodobniej odrębność przejmowanych podmiotów będzie szybko wygaszana, a proces integracji aktywów szybko wdrażany. Z pewnością wpłynie to na „krajobraz” warszawskiego parkietu.

Fuzja wpłynie bardzo ciekawie na rynek paliwowy w Polsce zwiększając jego konkurencję. Mocno swoją obecność na rynku detalicznym podkreśli MOL, a Saudi Aramco z pewnością wykorzysta potencjał Rafinerii Gdańskiej do ekspansji w regionie (do PKN Orlen ma trafiać m.in. 20 mln ton ropy z Arabii Saudyjskiej). Najmniej oczywistym zwycięzcą rynkowych zmian będzie Unimot, który wykroczy poza charakter firmy logistycznej i dzięki objęciu baz i terminali paliwowych stanie się trzecim graczem w Polsce.