O co chodzi w największej i najważniejszej transakcji Selvity – przejęcie firmy CRO Fidelty

Selvita poinformowała o rozpoczęciu procesu przejęcia chorwackiej firmy CRO Fidelta. Jest to największa i najważniejsza transakcja Selvity w jej historii. Zmienia znacząco strukturę grupy i będzie miała znaczący wpływ na ofertę spółki.

„Gdybym miał wybrać jedno wydarzenie to, to wydarzenie byłoby najważniejszym w historii Selvity. Tą jedną transakcją przenosimy się o 2-3 lata w rozwoju spółki. Ta transakcja jest taką o której przez całe nasze życie marzyliśmy” – powiedział Bogusław Sieczkowski, prezes Selvity, na konferencji prasowej.

REKLAMA

Selvita, jedna z największych usługowych firm biotechnologicznych w Europie, poinformowała w poniedziałek, 23 listopada o zawarciu z Galapagos umowy nabycia 100% udziałów w spółce Fidelta za 140 mln zł.

„Po długim czasie przygotowań dołączamy do grupy spółkę, która bardzo dobrze pasuje do naszych struktur” – dodaje Sieczkowski.

Zobacz także: Przejęcie spółki Fidelta oraz aktualna sytuacja Selvity – czat z zarządem spółki

Przełomowy moment w rozwoju Selvity

Wybranie CRO Fidelty jako celu do przejęcia nie jest przypadkowe. Spółka ta działa na rynku od wielu lat i wykazuje się rentownością oraz istotnymi przychodami. Ale najważniejszy jest fakt, że Fidelta pasuje do Selvity bardzo dobrze pod względem typu działalności.

„Z największą przyjemnością ogłaszamy akwizycję Fidelty, która idealnie pasuje do grupy kapitałowej Selvita. Fidelta jest organizacją z bogatym doświadczeniem, szerokim spektrum możliwości z zakresu odkrywania leków „in-house” oraz z licznymi sukcesami w wyłanianiu kandydatów klinicznych” – komentuje Bogusław Sieczkowski.

„Dzięki tej akwizycji nie tylko realizujemy ogłoszoną w tym roku strategię, ale również robimy krok naprzód, zarówno pod względem portfolio naszych usług, jak i skali działalności. To przełomowy moment w historii Selvity” – dodaje Sieczkowski.

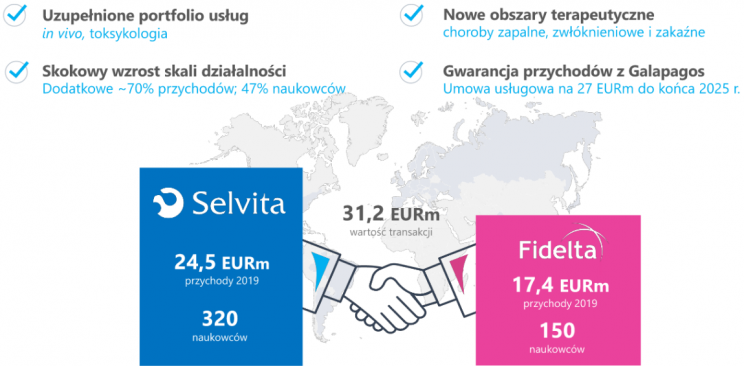

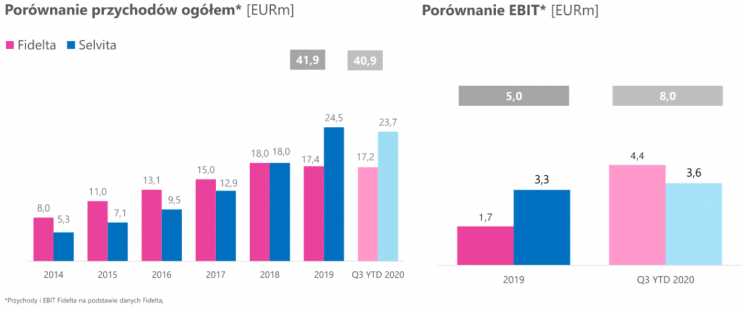

Przede wszystkim akwizycja Fidelty wnosi znaczący wkład w największy dział usług czyli "drug discovery" Selvity. Oznacza skokowy wzrost działalności. Fidelta uzupełni portfolio usług o choroby zapalne, zwłóknieniowe oraz zakaźne, w których Selvita do tej pory się nie specjalizowała. Przejmowana spółka wnosi dodatkowe 70% przychodów do grupy. i zwiększa liczbę pracujących naukowców o 47%.

Oferta Fidelty zostanie wprowadzona do sieci sprzedaży Selvity. Zapewni to grupie zwiększenie portfolio o nowe typy badań, ale też o możliwość badań na zwierzętach. Fidelta posiada bowiem dużą zwierzętarnię, co jest bardzo ważnym atutem tej transakcji.

„Jest to jedna z większych zwierzętarni, które miałem okazję zwiedzić. Taki klejnot w koronie. W sposób skokowy nabywamy kompetencje i dostępność narzędzi do oferowania badań" – mówi Miłosz Gruca, wiceprezes zarządu Selvita.

Nowoczesna, certyfikowana zwierzętarnia przenosi Selvitę na nowy poziom, który wymagałby, budowany od zera, znacznych nakładów finansowych, ale też czasu. Teraz spółka będzie w stanie oferować kompleksowe usługi badawcze dla największych firm farmaceutycznych na świecie.

Potencjał do dalszego rozwoju Fidelty

Spółka dysponuje 6 000 m2 powierzchni laboratoryjnej i ma zapewnione umowy najmu na następne lata. Dodatkowo może powiększyć powierzchnię laboratoriów o następne 2 000 m2. Co więcej ma zagwarantowane przychody w wysokości 27 mln EUR w ciągu najbliższych 5 lat od obecnego właściciela Galapagos.

„Jest to największa umowa jaką do tej pory została popisana w ramach grupy Selvita. Pozwoli ona na płynne przejście Fidelty spod skrzydeł Galapagos do grupy Selvita” – wyjaśnia Sieczkowski.

Już wcześniej spółka wykazywała się wzrostem i w pewnym momencie była większa od ramienia CRO Selvity sprzed podziału.

Finalizacja przejęcia w styczniu 2021

Formalnie przejęcie będzie miało miejsce na początku stycznia. Wtedy też Fidelta zacznie być konsolidowana w wynikach grupy Selvita. Całość transakcji została wyceniona na 31,2 mln EUR (140 mln PLN). Zostanie sfinansowana w 30% ze środków własnych Selvity. Pozostała kwota pochodzić będzie z kredytu.

Transakcja wpisuje się w założenia strategii Selvity. Przede wszystkim na taki właśnie cel została przeprowadzona w połowie roku oferta akcji spółki, z której Selvita pozyskała 90,6 mln zł. W planach zarządu są dalsze akwizycje. Spółka planuje przeznaczyć na nie od 150 do 200 mln zł w ciągu następnych 3 lat.