Crowdfunding akcji Runmageddon: co warto wiedzieć zanim zdecydujemy się na inwestycję?

Rozpoczęła się oferta crowdfundingowa akcji spółki Runmageddon, która potrwa do 12 lipca. Spółka zamierza zebrać środki na umocnienie pozycji marki na rynku polskim oraz ekspansję zagraniczną. Sprawdziliśmy co oferuje podmiot przedstawiający siebie jako największy w Polsce organizator biegów z przeszkodami. Co warto wiedzieć o Runmageddon.

Runmageddon to firma usługowa która istnieje od niedawna. Eventy pod szyldem Runmageddon od 2014 roku były organizowane przez spółkę Extreme Events Sp. z o.o. To właśnie ta spółka kilka dni temu wniosła aportem do Runmageddon S.A. łącznie udziały stanowiące 77,78% jej kapitału zakładowego. Zarówno Runmageddon S.A. jak i Extreme Events Sp. z o.o. nie udostępniły swoich szczegółowych wyników finansowych za 2018 rok. W ramach crowdfundingu inwestorom zostało zaoferowane 2,5% akcji o wartości ponad 2 mln zł. To oznacza, że nowo powstała spółka jest wyceniona w trwającej zbiórce na 83 mln zł. Aż 603 z 858 notowanych na GPW i NewConnect spółek jest niżej wyceniana niż Runmageddon S.A w trwającej zbiórce. Oto czym dokładnie zajmuje się spółka.

REKLAMA

W 5 lat od niszy do największych imprez biegów OCR

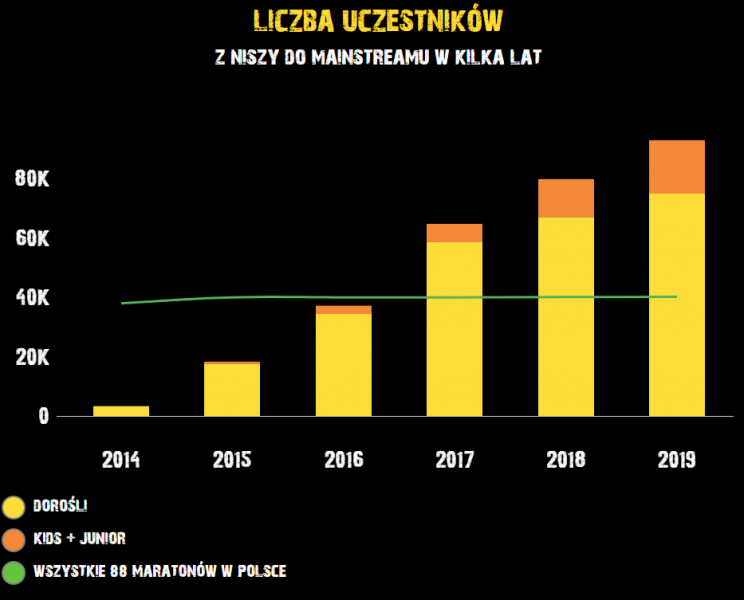

Założyciel i główny akcjonariusz, Jarosław Bieniecki rozpoczął 5 lat temu organizowanie biegów OCR (z przeszkodami). W 2014 roku wzięło w nich udział 3,5 tys. uczestników, a w 2018 roku ich liczba wzrosła do 80 tysięcy.

Oprócz biegów dla dorosłych, od zeszłego roku Runmageddon organizuje też eventy w formule dla dzieci i młodzieży. Od wakacji ruszy też formuła biegu dla rodzin. Runmageddon to obecnie największy w Polsce cykl biegów z przeszkodami. W ciągu 5 lat wzięło w nim udział prawie 200 tys. osób. Spółka organizuje rocznie ok. 15 eventów w Polsce.

- Jeszcze kilka lat temu biegi z przeszkodami były totalną niszą sportową w Polsce. Obecnie w samym Runmageddonie startuje półtora raza więcej uczestników niż we wszystkich maratonach w Polsce razem wziętych. To pokazuje naszą skalę wzrostu – mówi Jarosław Bieniecki, prezes Runmageddon SA

źródło: spółka

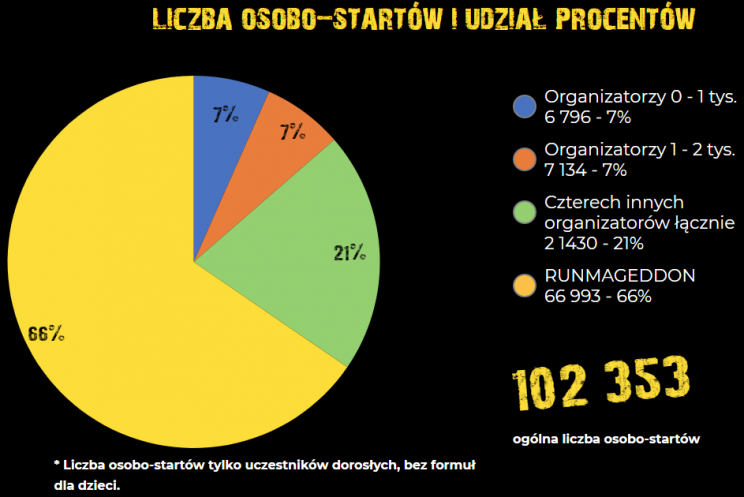

Spółka od trzech lat utrzymuje pozycję lidera na polskim rynku biegów z przeszkodami. Jej udział przekracza 65%.

źródło: spółka

Zobacz także: Inwestowanie w crowdfunding udziałowy jest coraz popularniejsze. Sprawdzamy ile można na tym zarobić

Cel emisji Runmageddon: plany ekspansji zagranicznej

Spółka ma zamiar dalej rozwijać ofertę eventów w Polsce. Liczy na dalszy wzrost frekwencji w ich biegach. Pomaga w tym silna pozycja marki Runmageddon oraz wciąż stosunkowo niski odsetek uczestników biegów w Polsce. Zarząd podaje za przykład kraje Europy Zachodniej, w których liczba uczestników biegów typu OCR jest znacznie większa. Zarząd szacuje na tej podstawie potencja polskiego rynku na 300-600 tysięcy uczestników rocznie, czyli od trzech do sześciu razy większej liczby niż zapisanych na biegi w 2018 r. (102 tys. osób).

Nie tylko w Polsce mają być organizowane biegi. W 2018 roku spółka wyszła za granicę i zorganizowała dwa biegi. Jeden na Saharze a drugi w górach Kaukaz. Wzięło w nich udział łącznie 110 osób, ale organizatorzy wierzą, że te wydarzenia się rozwiną i zdołają zainteresować nimi więcej osób, w szczególności z zagranicy.

Na cel, czyli ekspansję zagraniczną, mają być przeznaczone środki z emisji akcji.

- Marka Runmageddon to z całą pewnością polski znak eksportowy. W Polsce wydarzył się absolutny fenomen. Tysiące ludzi zaangażowało się do biegów przeszkodowych, do wspólnego startowania, do pomagania sobie. Tu realizujemy marzenia. Czas na to, by marka Runmageddon opanowała cały świat. Ja w to bardzo wierzę dlatego, że to są dobre emocje, dobra zabawa otwarta na wszystko – mówi Robert Korzeniowski, członek rady nadzorczej, czterokrotny mistrz olimpijski, trzykrotny mistrz świata.

Jedna czwarta zebranych środków, z planowanych 2 mln zł, ma być przeznaczona na zwiększenie działań marketingowych poza Polską. Ale nie tylko organicznie spółka zamierza się rozwijać. Pozostałe środki zostaną przeznaczone na przejęcia (akwizycje) podmiotów zagranicznych o zbliżonym profilu działalności. Około 520 tys zł posłuży przygotowaniu odpowiedniej struktury organizacyjnej potrzebnej do dokonania pierwszych akwizycji. Kolejny milion złotych pozwoli sfinalizować zakup pierwszej spółki zagranicznej organizującej biegi OCR.

Spółka już prowadzi rozmowy z czterema potencjalnymi podmiotami z UE. Zarząd liczy na domknięcie rozmów z pierwszym z nich już na początku 2020 roku. W kolejnych latach mają być przygotowane dwie kolejne akwizycje. Na każdy z tych projektów spółka planuje przeznaczyć od 2,5 do 6 mln zł.

„Dynamiczny wzrost biznesu, organiczny, ale przede wszystkim nieorganiczny wymaga zewnętrznych środków finansowych. Całość projektu inwestycyjnego oceniamy na 30-40 milionów złotych rozłożone na najbliższe 5 lat, które planujemy sfinansować ze środków własnych oraz źródeł zewnętrznych” – czytamy w materiałach informacyjnych Runmageddon.

Runmageddon nie wyklucza dalszych emisji akcji, co spółka zaznaczyła w dokumencie ofertowym. Jednocześnie informuje, że obecnie prowadzona oferta akcji nie jest kluczowa i ewentualne niepowodzenie zbiórki nie zatrzyma rozwoju, za to sukces znacząco go przyspieszy.

Oferta akcji dojdzie do skutku nawet jak nie zostanie osiągnięta kwota maksymalna 2 mln zł. Minimalny próg wynosi 200 tys zł. Wydaje się bardzo łatwy do osiągnięcia, gdyż już pierwszego dnia Runmageddon zebrał około 100 tys zł, a w piątek, 14 czerwca, po południu na koncie zbiórki było już 151 tys zł.

Zobacz także: Crowdfunding udziałowy, najważniejsze artykuły w serwisie Strefa Inwestorów

Bonusy, czyli dodatkowe zachęty dla inwestorów

W przeciwieństwie do emisji akcji poprzedzających debiut na NewConnect czy GPW, w crowdfundingu udziałowym (crowdinvesting) często spółki oferują dodatkowe bonusy dla inwestorów.

Przyszli akcjonariusze Runmageddon już za zainwestowanie 150 zł otrzymają certyfikat oraz dostęp do społeczności na Facebooku. Przy większych kwotach oferowane są darmowy star w zamkniętej serii dla inwestorów, a nawet kursy, skoki na spadochronie, czy udział w bankiecie i miejsce w strefie VIP.

Polityka dywidendowa Runmageddon

W związku z planowanymi dużymi inwestycjami i przejęciami spółek zagranicznych, zarząd Runmageddon nie planuje wypłaty potencjalnych zysków.

„Jeśli sytuacja finansowa Spółki będzie odpowiednio dobra, a także jeśli pozwolą na to potrzeby inwestycyjne zakładamy wypłaty dywidendy. Wypłata dywidendy nastąpi na podstawie decyzji Walnego Zgromadzenia Akcjonariuszy” - czytamy w materiałach informacyjnych

Możliwości wyjścia z inwestycji

Bardzo istotnym aspektem inwestowania w crowdfunding jest zbadanie możliwości zakończenia inwestycji. Jest to utrudnione, gdyż akcje spółek sprzedawane w zbiórkach publicznych nie są później automatycznie wprowadzane na giełdę.

Jednym z możliwych wyjść z inwestycji jest dołączenie w przyszłości inwestora typu private equity lub innego inwestora branżowego do akcjonariatu. Runmageddon nie wyklucza też wejścia na giełdę (NewConnect lub główny rynek GPW) jeśli skala wzrostu spółki i jej potencjał rozwoju zagranicznego będzie wystarczająco duży. Niestety zarząd nie podał kiedy by to mogło nastąpić.

Dane finansowe Runmageddon

Eventy pod szyldem Runmageddon są organizowane od 2014 roku w spółce Extreme Events Sp. z o.o.. Dopiero kilka dni temu do nowo powstałej spółki Runmageddon SA wniesiono aportem łącznie udziały stanowiące 77,78% kapitału zakładowego spółki Extreme Event.

„Na potrzeby wniesienia udziałów Extreme Events spółka z ograniczoną odpowiedzialnością do Emitenta dokonano wyceny przez biegłego rewidenta, zgodnie z którą wartość Aportu ustalono na kwotę 20 175 555,50 zł” - czytamy w dokumencie ofertowym.

Nowi akcjonariusze otrzymają akcje stanowiące tylko 2,5% wszystkich akcji po przeprowadzeniu emisji. Kwota, którą zamierza zebrać spółka ze sprzedaży nowych akcji wynosi ok. 2 mln zł. Biorąc te dane pod uwagę możemy oszacować całkowitą wartość spółki Runmageddon na 83 mln zł. Tak wysoka kapitalizacja pozwalałaby spółce wejść od razu na główny rynek GPW.

Jeśli zaś chodzi o dane finansowe, to ich po prostu nie podano. Jedynie co możemy znaleźć w dokumencie ofertowym to przybliżony poziom zeszłorocznych przychodów z biegów. Otóż spółka zarabia głównie na sprzedaży biletów na organizowane imprezy biegowe oraz uzyskuje przychody z umów sponsorskich. W 2018 roku wygenerowała w sumie z tych źródeł 17 mln zł. Nie wiadomo nic o poniesionych kosztach ani o nawet o dynamice wzrostu przychodów.

Emitent, czyli Runmageddon SA, nie sporządzał dotąd sprawozdań finansowych. Sporządzała je za to spółka Extreme Events. Niestety także w jej przypadku nie mamy dostępu do danych za 2018 rok. Możemy za to znaleźć raport za 2017 rok. Wynika z niego, że przychody za 2017 rok wyniosły 11 mln zł przy kosztach ze sprzedaży wynoszących ok. 10 mln zł. Ostatecznie spółka zamknęła rok z zyskiem ze sprzedaży w wysokości 988 tys zł i zyskiem netto 768 tys zł.

To pozytywny sygnał, gdyż świadczy o tym, że organizacja biegów, mimo dużych kosztów, może być rentowną działalnością. Choć należy mieć też na uwadze fakt, że to nie jest łatwo skalowalny biznes i wraz ze wzrostem przychodów rosną także automatycznie koszty. Warto też dodać, że jeszcze w 2016 roku Extreme Events wykazywał stratę rzędu 300 tys. zł przy dużo niższych przychodach w wysokości ok. 3 mln zł.

Z powodu braku kluczowych danych finansowych za 2018 rok, możemy jedynie porównać zaproponowaną cenę za jedną akcję wynoszącą 40 gr do przychodów spółki. Tak wyliczona wartość wskaźnika ceny do przychodów C/P wynosi 4,9. Na GPW tylko 31 spółek (na ok 480) ma wyższą wartość tego wskaźnika. Są to przede wszystkim spółki z branż gamingowej, biotechnologicznej oraz nowoczesnych technologii, czyli spółki z dużym potencjałem do szybkiego, wręcz skokowego wzrostu.

Zobacz także: Lista debiutów 2019 oraz artykuły o spółkach planujących IPO

---

Wszystkie treści zawarte w artykule mają wyłącznie charakter informacyjny i edukacyjny. Decyzje inwestycyjne podjęte na ich podstawie podejmowane są na wyłączną odpowiedzialność Użytkownika Serwisu.

Zawarte w artykule dane, opracowania, informacje, analizy zostały przygotowane wyłącznie w celach informacyjnych, są tylko i wyłącznie subiektywnymi opiniami autorów i nie są rekomendacjami zawarcia transakcji w rozumieniu § 3 Rozporządzenia Ministra Finansów z dnia 19 października 2005 r. w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, lub ich emitentów lub wystawców m. in. nie opierają się na żadnej metodzie wyceny walorów oraz nie określają ryzyka inwestycyjnego, nie zawierają bezpośrednich zaleceń podjęcia określonych działań inwestycyjnych, przez co nie mogą być traktowane jako doradztwo finansowe, prawne, podatkowe czy też jakiekolwiek inne doradztwo inwestycyjne w rozumieniu art.76 ustawy z dnia 29 lipca 2005r. o obrocie instrumentami finansowymi. Zgodnie z powyższym autorzy nie ponoszą jakiejkolwiek odpowiedzialności za decyzje inwestycyjne podejmowane na podstawie treści zawartych w artykule albowiem nie jest intencją Usługodawcy dokonywanie bezpośrednich porad inwestycyjnych.