Ile Benjamin Graham by zarobił gdyby inwestował na GPW - analiza skuteczności strategii

W ramach artykułu wieńczącego cykl poświęcony Benjaminowi Grahamowi, postanowiliśmy zweryfikować nauki Profesora i sprawdzić, czy „Security Analysis” i „Inteligentny Inwestor” wciąż są aktualne – a, co ważniejsze, czy są aktualne dla polskiego rynku kapitałowego. Aby to ustalić, zderzymy naukową metodologię, filozofię inwestowania i prawidłowości rynkowe z twardymi danymi historycznymi, a ostateczny wynik porównamy ze stopami zwrotu WIGu oraz S&P500.

Zapraszamy do lektury ostatniego, jedenastego artykułu z cyklu Sylwetki 'legendarnych inwestorów' poświęconemu Benowi Grahamowi – Wyroczni z Nowego Yorku.

REKLAMA

Założenia badania skuteczności inwestowania w wartość na GPW

Cel badania jest prosty: ocenić, czy nauki Grahama mogą być przydatne inwestorowi indywidualnemu na Giełdzie Papierów Wartościowych w Warszawie. Po sukcesie Warrena Buffetta możemy zakładać, że w kwestii ich skuteczności nie zmieniło się nic. Warto pamiętać, że za sukcesem Berkshire Hathaway stoi potęga amerykańskiej gospodarki, gospodarki jedynego współczesnego supermocarstwa na świecie. To, że model sprawdza się w otoczeniu wielkich liczb nie oznacza, że będzie się sprawdzał w każdej sytuacji – a jak jest na GPW, wie każdy Czytelnik i każda Czytelniczka Strefy Inwestorów.

W ramach badania stworzymy pięć portfeli inwestycyjnych, z których każdy będzie konstruowany na okres trzech lat. Jak nietrudno wyliczyć, całość zajmie aż 15 lat – to odpowiednio długi czas, aby można go było określić długim terminem, ale też czas na tyle oddalony od lat intensywnych reform państwowych i początków polskiego rynku kapitałowego, że wyniki badania nie będą wypaczone przez ponadnaturalną kondycję gospodarczo–rynkową. Badanie rozpoczniemy w 2004 roku. Dlaczego wtedy? Z perspektywy czasu i zgodnie z teorią to jeden z najlepszych momentów, w których można było rozpocząć „przygodę” z inwestowaniem, ponieważ boom z przełomu wieków odszedł już w niepamięć, a Polska stanęła przed nowym rozdziałem w swojej historii – rozdziałem rozpoczętym przez włączenie się do struktur Unii Europejskiej, gdzie przez wiele lat miała otrzymywać wsparcie i współtworzyć potęgę nowoczesnej Europy. Jak wygląda to dziś, niech oceni każdy z nas, jednak nie sposób jest zaprzeczyć, iż wszystkie znaki przemawiały wtedy za opcją zainwestowania w młodą gospodarkę otwierającą się na resztę kontynentu. Rynek był wtedy w trendzie wzrostowym od dobrych trzech lat, w których, po latach wypłaszczenia, wartość indeksu WIG wzrosła o około sto procent i dawno już przebiła szczyty z 2000 roku. Przyszłość gospodarki rysowała się w różowych barwach.

W badaniu uwzględnimy wyłącznie spółki z indeksu WIG20 oraz mWIG40. Przemawia za tym pierwsze założenie, którym jest skupienie na maksymalnej ochronie kapitału, czyli cesze charakteryzującej inwestora – jakość spółek wchodzących w skład indeksu sWIG80 na początku lat dwutysięcznych była różna. W tym wypadku celowo rezygnujmy z maksymalizowania zysków (zgodnie z teorią: im mniejsza spółka, tym większy potencjalny wzrost), bo nie taki jest cel badania. Duże spółki charakteryzuje znacznie większa stabilność od spółek małych. Do tego dochodzi także mniejsza zmienność, która przy tak wyraźnie zarysowanych ramach badania będzie działała na korzyść inwestora, gdy ten będzie musiał zamknąć pozycje w określonym momencie – niezależnie od ich wyników.

Zobacz także: Analiza behawioralna jako uzupełnienie analizy fundamentalnej według Einsteina Inwestowania

Analiza akcji wykonywana będzie co trzy lata w dniu 30.04, a więc po publikacji sprawozdań finansowych przez niemal wszystkie spółki notowane na GPW, zgodnie z obowiązującymi zasadami rachunkowości. Składy indeksów ustalane będą na podstawie marcowej korekty według stanu styczniowego portfeli indeksowych (można pobrać takie zestawienia ze strony Giełdy). Każdy z trzyletnich okresów rozpocznie się podczas pierwszej sesji majowej, na której akcje zostaną kupione po cenie zamknięcia. Interwały czasowe zostaną zamknięte, a akcje sprzedane, na ostatniej sesji w kwietniu, również po cenie zamknięcia. Do stóp zwrotu będą wliczały się dywidendy, także ze względu na benchmarki, czyli indeks WIG oraz S&P500, które są indeksami dochodowymi. Prawa poboru nie będą uwzględniane w cenie przez problematykę ich wyceny – w normalnej sytuacji inwestor mógłby je zrealizować lub odsprzedać z zyskiem, jednak tu uznamy, na niekorzyść Grahama, że po prostu ich nie było. Dla kilku walorów miał miejsce split (a dla jednego nawet resplit!), co zawsze było odnotowywane i powodowało aktualizację końcowego stanu akcji (oczywiście splity mają przełożenie na dywidendy, co skrupulatnie sprawdzaliśmy). Gdy jakaś spółka opuściła giełdę, uznawaliśmy, że jej akcje zostały sprzedane po cenie zamknięcia ostatniego dnia notowań, w którym był jakikolwiek wolumen obrotu (a więc nie bierzemy pod uwagę „pustych sesji”). Do pozyskania danych z notowań wykorzystamy Archiwum Danych GPW, a do obliczania dywidendy dane własne.

W każdym portfelu udział akcji będzie równy, portfele nie będą optymalizowane za pomocą MPT, ponieważ Graham raczej nie był zwolennikiem tej teorii. Zakładamy, że akcje nie są idealnie podzielne, ale za to nie ma kosztów transakcyjnych oraz podarków, ponieważ obliczenia z ich uwzględnieniem obarczone byłyby dużym błędem nieprawidłowych założeń. W wynikach nie uwzględniamy inflacji. Uznajemy, że dywidendy wpływają na nasze konto w chwili nabycia praw – to znaczy, że w momencie zakupu nowych akcji dysponujemy już gotówką ze wszystkich dywidend. Dla unaocznienia wyników przyjmujemy, iż na pierwszej sesji w maju 2004 roku dysponujemy stoma tysiącami złotych. Do oznaczania spółek wykorzystamy nazwy widniejące w Archiwum Danych GPW.

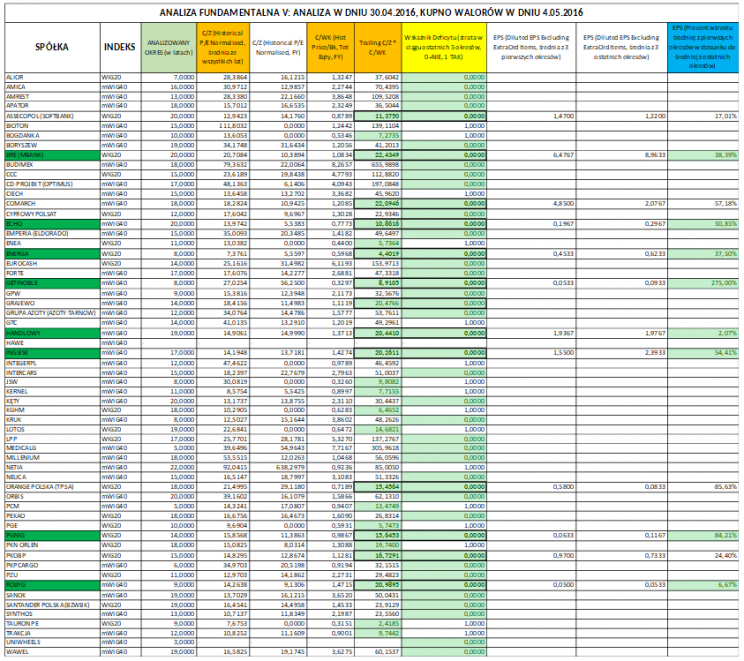

Aby uczynić analizę nieskomplikowaną, przystępną i dostępną dla każdego, wykorzystamy… jedynie TRZY spośród wszystkich metod oceny akcji zaproponowanych przez Grahama. Chcemy, aby nasze wyniki mógł odtworzyć każdy inwestor indywidualny, nawet ten, który dysponuje minimalną ilością czasu (stąd też aż trzyletni czas weryfikacji portfela). Co więcej, jeśli metoda, w którą angażuje się tak niewiele czasu, przyniesie spektakularne wyniki, to jakie wyniki przyniosą metody wymagające od inwestora większego nakładu pracy, zakładając, zgodnie z naukami Grahama, iż stopy zwrotu zależą od czasu włożonego w analizę przedsiębiorstw? Metodami tymi będą: Liczba Benjamina Grahama, Wskaźnik Deficytu oraz wzrost Zysków na Akcję. Przy odtwarzaniu metod wykorzystamy dane z płatnej bazy danych Thompson Reuters EIKON. Korzystamy wyłącznie z rocznych danych. W bazie przeliczane są one na dolary, jednak wskaźniki powinny przejmować dokładnie takie same wartości, jakie przyjmują dla złotówek – wszak wartość wyrażona w walucie jest zarówno w liczniku, jak i mianowniku. Liczba Benjamina Grahama to nic innego jak iloczyn mnożników: aktualna Cena/Wartość Księgowa (w Reutersie jako: Hist Price/Bk, Tot Eqty) oraz Trailing P/E, czyli średniej wartości wskaźników Cena/Zysk na przestrzeni minionych 10 lat (w Reutersie jako: Historical P/E Normalised). Gdy wartość C/Z równa jest zero, pomijamy ten okres, a średnia liczona jest z krótszego czasu – podobnie w przypadku, gdy

historia raportowania w bazie danych nie sięga pełnych 10 lat. W przypadku Wskaźnika Deficytu przyjmujemy podejście inwestora aktywnego, który odrzuca wszelkie spółki, które w przeciągu ostatnich pięciu rocznych okresów osiągnęły z działalności stratę. Naturalnie pomijamy także spółkę, gdy historia jej raportów w bazie danych nie osiąga przynamniej 5 lat (przez taki przypadek do pierwszego portfela nie zakwalifikowała się spółka notowana dziś jako Emperia Holding). Wzrost Zysków na Akcję liczony jest tak, jak uczył Dziekan Wall Street: jako wzrost średniej z trzech pierwszych i trzech ostatnich rocznych okresów na przestrzeni 10 lat (w Reutersie jako: Diluted EPS Excluding ExtraOrd Items). Gdy spółka nie ma wystarczająco długiej historii raportowania, wzrost liczony jest na podstawie trzech pierwszych i trzech ostatnich lat (nawet jeśli te się pokrywają!). Aby spółka została zakwalifikowana do portfela, wzrost musi być odnotowany, czyli niedopuszczalny jest przypadek spadku EPS. Modelowo spółka powinna wykazać przynajmniej 50%, a optymalnie 100% wzrostu wskaźnika na przestrzeni 10 lat, jednak, aby wszystko uprościć przyjmijmy, iż wystarczający jest wynik dodatni.

Przed badaniem należy jeszcze wskazać, iż nie wszystkie dane udało nam pozyskać – np. dla spółki Grajewo niedostępne były dane dotyczące wskaźnika EPS.

Zobacz także: Psychologia inwestowania według Benjamina Grahama

Badanie empiryczne

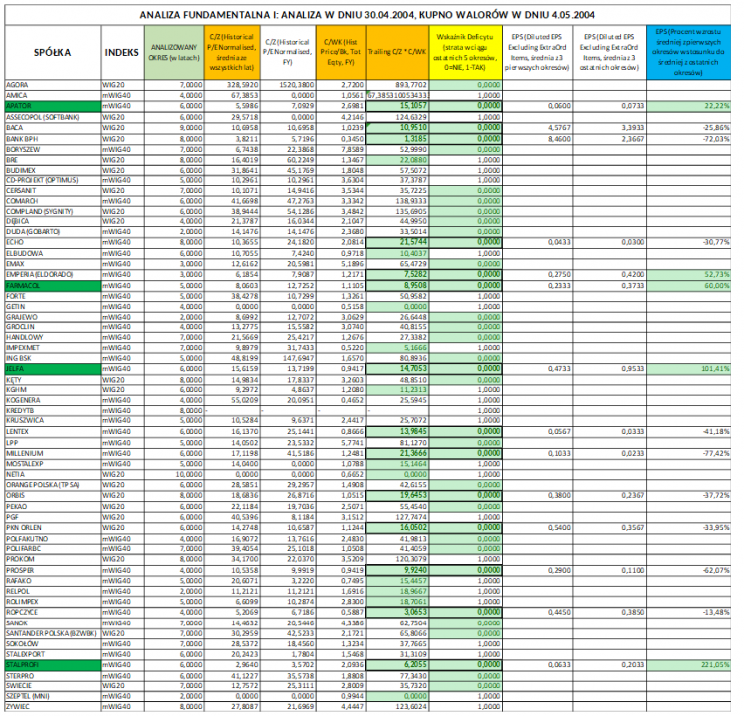

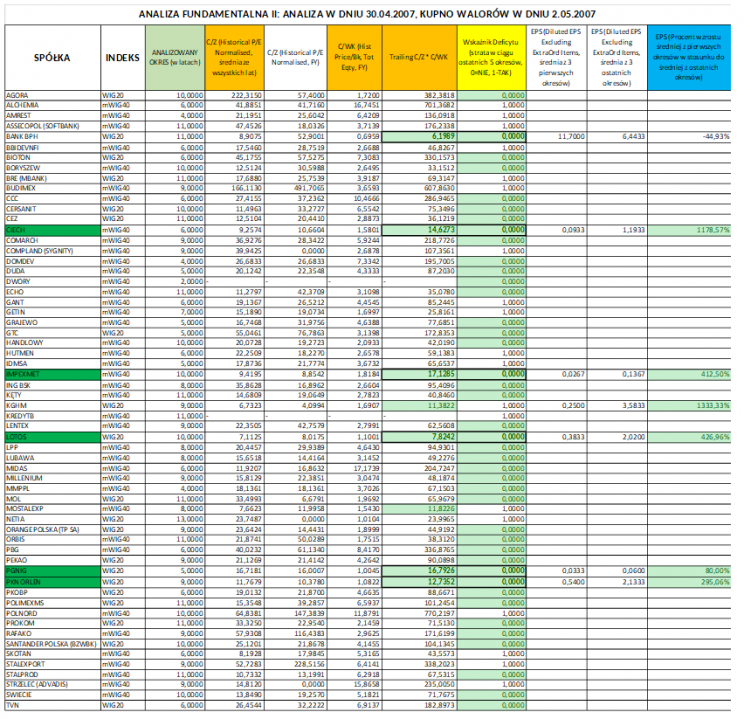

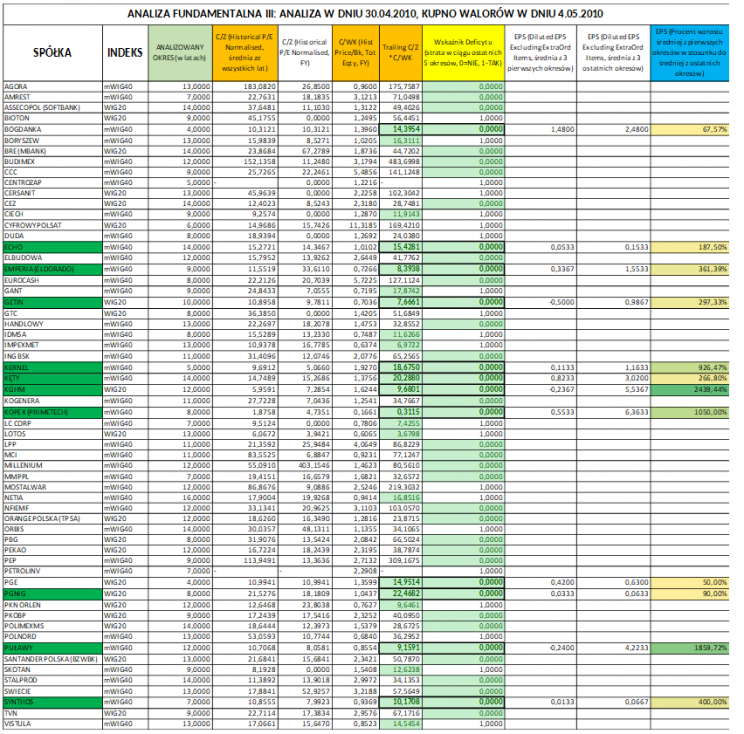

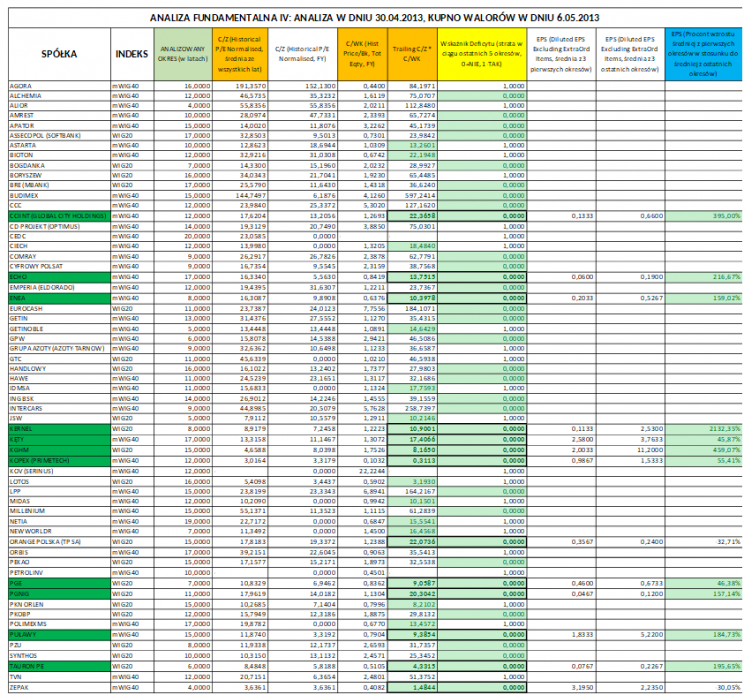

Jak wyglądała opracowana analiza, przedstawiamy poniżej:

(kliknij, aby powiększyć)

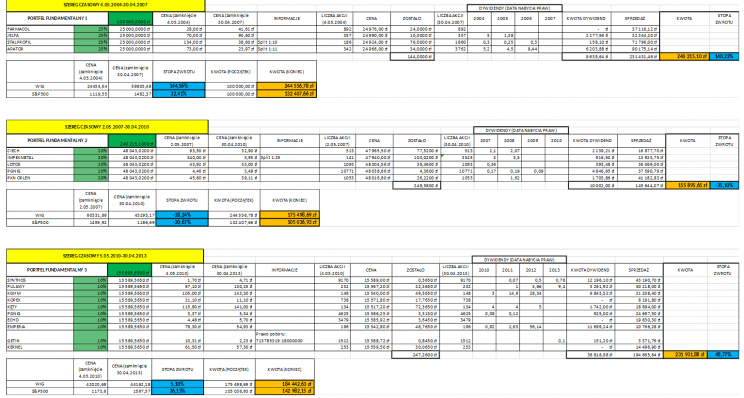

(kliknij, aby powiększyć)

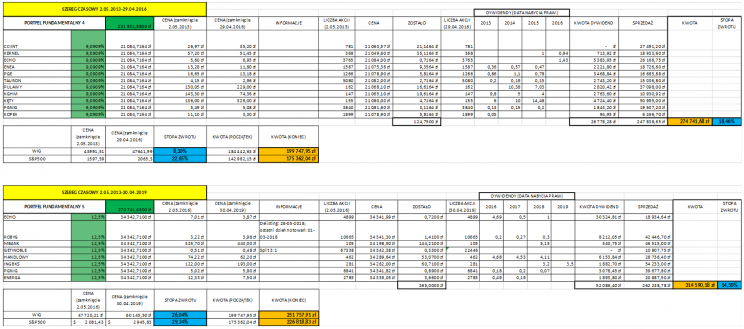

(kliknij, aby powiększyć)

(kliknij, aby powiększyć)

(kliknij, aby powiększyć)

A tak prezentują się wszystkie portfele inwestycyjne w latach 2004–2019:

(kliknij, aby powiększyć)

(kliknij, aby powiększyć)

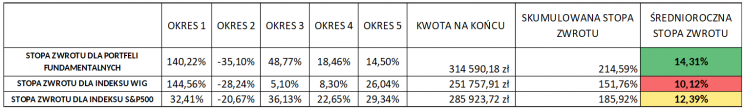

Zestawienie stóp zwrotu prezentujemy poniżej:

Nauczyciel, którego wnioski są aktualne po dziś dzień

Podstawowy wniosek z badania nasuwa się jeden: dzięki najbardziej podstawowym i najłatwiejszym do zastosowania metodom inwestycyjnym przedstawionym przez Grahama jesteśmy w stanie pokonać rynek o 41%, czyli w długim czasie realizować stopy zwrotu wyższe od szerokiego rynku o ponad cztery punkty procentowe. W ciągu piętnastu lat inwestor, który zaufał Benowi, mógł pomnożyć swój majątek ze stu tysięcy złotych do aż do 314 tysięcy. Oczywiście siła nabywcza pieniądza jest inna, a w kwocie nie zawarliśmy kosztów transakcji oraz podatków, jednak w porównaniu z szerokim rynkiem stopy zwrotu w odniesieniu do poświęconego czasu są wprost fenomenalne. Warren Buffett wspomniał kiedyś, iż w długim okresie wyniki osiągane przez S&P500 powinny byś spektakularne w porównaniu do większości funduszy inwestycyjnych, których polityka z reguły faworyzuje krótkoterminowe osiągnięcia. W odniesieniu do tych słów możemy stwierdzić, że nawet odrobina wysiłku w połączeniu z odpowiednim przygotowaniem merytorycznym pozwala na samodzielne osiągnięcie rezultatów o wiele lepszych, niż większość profesjonalnych podmiotów. Zestawienie wyników strategii Grahama zastosowanej na GPW z indeksem S&P500 jest celowym porównaniem – strategii zaaplikowanej w Polsce, w złotówkach, nie da się porównać do pasywnego inwestowania w największy indeks szerokiego rynku na świecie. Porównanie to jedynie unaocznia potencjał płynący z nauk Grahama – nawet najprostsze założenia z Teorii Inwestycji są dwa razy skuteczniejsze, niż przewaga amerykańskiej gospodarki nad gospodarką Polską (oczywiście rynki giełdowe nie są bezpośrednio skorelowane z gospodarkami państw, to uproszczenie).

Gdy inwestor zdobędzie dostęp do profesjonalnych danych umożliwiających mu porównanie większości spółek z szerokiego rynku, potencjał nauk Grahama jest wprost nieograniczony – jeśli tak prosta analiza, której wykonanie zajmuje maksymalnie kilkanaście godzin, pozwala

osiągnąć stopy zwrotu o 41% wyższe od rynkowych, to jak bardzo efektywne mogą być bardziej zaawansowane, a więc i bardziej czasochłonne metody? Już śpieszę z odpowiedzią: bardziej szczegółowa analiza fundamentalna, oparta o większość z przedstawionych przez Grahama wskaźników, w której wyłonione zostały spółki: BPH, FARMACOL, JELFA, ROPCZYCE, STALPROFI (portfel pierwszy), CIECH, KGHM, LOTOS, PGNIG, PKNORLEN (portfel drugi, gdzie złamałem jedną z przyjętych tu zasad kwalifikując do portfela KGHM), PUŁAWY, KGHM, KOPEX, KĘTY, KERNEM (portfel trzeci), PUŁAWY, KERNEL, ECHO, PGE, KGHM (portfel czwarty) oraz ASSECOPOL, ECHO, MBANK, PGNIG i ENERGA (portfel piąty), a udział w portfelu został zoptymalizowany za pomocą Modern Portfolio Theory do poziomu ryzyka maksymalnie zbliżonego do poziomu ryzyka dla WIGu (przy założeniu, że każdy walor stanowi minimalnie 5%, a maksymalnie 50% całości portfela – walorów każdorazowo było tylko pięć), przyniosła roczną stopę zwrotu równą 19,63%. To niemal 20% rocznego zwrotu na przestrzeni 15 lat, niespełna dwukrotnie więcej niż szeroki rynek w Polsce. Oczywiście przeanalizowanie dodatkowych parametrów co najmniej podwoiło czas badania, a stopę zwrotu zwiększyło o 37%, jednak tu wszystko podporządkowane jest Zasadzie Pareta, którą Buffett określił jako: „(…) osiągnięcie wybitnie wysokich stóp zwrotu jest znacznie trudniejsze, niż mogłoby się wydawać”. A gdyby dodać do tego wszystkiego jeszcze szczegółową lekturę ostatnich sprawozdań finansowych i monitorowanie pozycji…

Wspomnieliśmy już, że nawet odrobina wysiłku w połączeniu z wiedzą pozwala pokonać ogromną większość podmiotów profesjonalnych. Gdy dodamy do tego doświadczenie i wyczucie, to utworzy nam się kompletny obraz płynący z tekstów Einsteina Inwestowania: inwestowanie to sztuka. Sztuka, w której niesamowicie trudno jest osiągać spektakularne wyniki, ale relatywnie łatwo można osiągać satysfakcjonujące wyniki. To prowadzi do prostego pytania, które jeden ze studentów już zadał Profesorowi: czy profesjonaliści są lepsi w przewidywaniu trendów w długim i krótkim terminie? Jak czytamy w „Security Analysis” i „Inteligentnym Inwestorze”: „według naszych badań opinie ekspertów dają dokładnie takie same szanse na powodzenie, jak rzut monetą” – dlaczego więc nie spróbować własnych sił?

Na samym końcu chcemy przytoczyć słowa Bena: to, że model działał przez wiele lat wcale nie znaczy, że będzie działał w przyszłości – do tego potrzebne są solidne podstawy naukowe i odpowiednie podejście psychologiczne. Czasem nawet te filary stają się niewystarczające, ponieważ: „(…) po pierwsze, wraz z upływem czasu pojawiają się nowe warunki, do których przestają pasować stare wzory. Po drugie, popularność jakiejś teorii inwestowania wpływa na zachowanie giełdy i niweluje szanse na zyski w dalszej perspektywie”. Czy opracowany przez Profesora model będzie działał w przyszłości, gdzie odchylenia od reguł będą coraz dłuższe i bardziej doniosłe? Trudno powiedzieć, choć jeśli model mający swoje początki w latach 30. XX wieku funkcjonuje w sposób tak efektywny aż do dziś, to znaczy, że podstawy takiego modelu muszą być wyjątkowo silne – silniejsze od ich otoczenia, być może nawet pierwotne względem środowiska. Na tym gruncie raczej nie mamy podstaw do porzucenia nauk Grahama, tym bardziej, że: „im bardziej coś się zmienia, tym bardziej pozostaje niezmienione”.

Zobacz także: Finanse behawioralne – skąd się wzięły i co Benjamin Graham ma z nimi wspólnego?

Ludzie na giełdzie nie uczą się niczego, a zapominają o wszystkim

Najlepszą radą dla inwestora będzie, aby patrzył na giełdę przez okulary ciemnoniebieskie, nie różowe, a akcje kupował wtedy, gdy eksperci i opinia publiczna są temu przeciwni oraz sprzedawał je wtedy, gdy wszyscy mówią o nadchodzącej hossie stulecia. Inwestycjami inansowymi rządziła, rządzi i będzie rządziła arytmetyka i statystyka, choć znaczną część uwagi powinno się poświęcać nieracjonalnościom w ludzkim zachowaniu, bo to one tworzą nieprzeciętne okazje inwestycyjne. W końcu, podtrzymując konwencję słów Bena, wszyscy na Wall Street są tak sprytni, że ich błyskotliwość równoważy się nawzajem, a wszystko, co rynek wie, już dawno jest odzwierciedlone w cenach. Wszelkie zmiany statusu quo wynikają nie z tego, co rynek wie, ale z tego, czego rynek nie wie – a to możemy odcyfrować dzięki solidnym podstawom merytorycznym, pracy włożonej w ocenę walorów i nieuleganiu słabościom własnej psychiki. Inwestorzy, którzy wzięli sobie te rady do serca i pozostawali wierni obranemu kursowi, w długim terminie powinni cieszyć się fenomenalnymi rezultatami – przynajmniej tak pokazuje historia.

Seria artykułów przygotowana przez Łukasza Kołodziejczyka, Fundatora „Instytutu Benjamina Grahama”.

Zobacz także: Jak nauki Benjamina Grahama przetrwały zderzenie z XXI wiekiem?