Takiej analizy z wyceną CD Projekt jeszcze nie było. Rynek wstrzymuje oddech przed raportem analityka z Trigon DM

Po odejściu z domu maklerskiego Kacpra Kopronia, pokrycie analityczne spółek tworzących gry przejął Grzegorz Balcerski, w przeszłości związany m.in. z CD Projektem oraz Techlandem.

Przypomnijmy, że w styczniu Koproń ogłosił swoje przejście do Betplay Capital, czyli firmy inwestycyjnej rodziny Juroszków. Jego miejsce w lutym zajął wspomniany Balcerski, którego nazwisko jest na liście analityków sporządzających raporty na temat największego polskiego studia.

REKLAMA

Zobacz także: Dlaczego akcje CD Projekt zagraniczni analitycy wyceniają nisko, a krajowi wysoko? Ekspert wyjaśnia

Wyczekiwany raport CD Projektu

Jak czytamy na profilu LinkedIn Grzegorza Balcerskiego, w przeszłości przez ponad dwa lata odpowiadał on w CD Projekcie m.in. za tworzenie prognoz sprzedaży, identyfikację trendów w branży oraz sporządzanie raportów oraz analiz dla zarządu. Wcześniej przez ponad rok podobną rolę pełnił w innym znaczącym studiu – Techlandzie. Balcerski jednocześnie jest też postacią mocno związaną z rynkiem kapitałowym, gdyż przez ponad cztery lata był analitykiem Santandera odpowiedzialnym za branże twórców gier, biotechnologii i przemysłu.

Nazwisko Balcerskiego widnieje na liście analityków odpowiadających za tworze raportów i rekomendacji na temat CD Projektu. Jak wynika z naszych nieoficjalnych informacji, aktualnie inwestorzy i eksperci oczekują raportu na temat twórcy m.in. gier z serii Wiedźmina, co związane jest z pełnioną przez analityka wcześniej funkcją. Jednocześnie może on okazać się ważnym głosem na temat aktualnej sytuacji CD Projektu. Przypomnijmy, że aktualnie część polskich analityków, m.in. Santandera, BM mBanku czy DM BOŚ pozytywnie ocenia długoterminowe perspektywy firmy, co znajduje odzwierciedlenie w rekomendacjach. Jednocześnie jednak zagraniczne fundusze chętnie zajmują krótkie pozycje na akcjach spółki, a m.in. analitycy Jefferies, po publikacji wyników za III kw., obniżyli rekomendację dla walorów CD Projektu do "poniżej rynku".

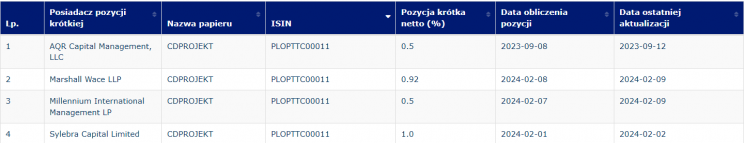

Lista funduszy zajmujących krótkie pozycje na akcjach CD Projektu

Źródło: KNF

Zobacz także: Akcje CD Projekt najniżej od 2022 roku. Piąty zagraniczny fundusz zajął krótką pozycję i liczy na spadek akcji producenta gier

Spokojny czas

W poniedziałek pojawił się również nowy raport analityczny dotyczący CD Projektu autorstwa ekspertów z DM BDM. W opublikowanej 12 lutego pracy zmniejsza on rekomendację dla walorów studia z „akumuluj” do „redukuj”. Jednocześnie cena docelowa akcji została ustalona na 102 zł, co przy poniedziałkowym kursie oznacza około 10-proc. potencjał do spadku ceny papieru.

W raporcie zwrócono uwagę przede wszystkim na potencjalnie wysoki poziom kosztów sprzedaży w rezultatach za IV kw. 2023 r., które mogą podskoczyć w ujęciu kwartalnym o około 50 proc. do 100 mln zł. Takie dane miałyby przełożyć się na negatywny odbiór przez inwestorów marcowego raportu rocznego. Zaznaczono również potencjalnie odległy termin premiery projektu Polaris, czyli kolejnej gry z serii Wiedźmina.

„CD Projekt nie deklaruje się co do określonych ram czasowych debiutów nowych produkcji. Niemniej jednak cele programu motywacyjnego wskazują, że warszawskie studio dąży do wprowadzenia na rynek nowej gry przed zakończeniem 2026 r. Biorąc pod uwagę, iż Polaris wejdzie do fazy produkcyjnej na przestrzeni 2024 r., przyjmując minimum dwa lata na ten etap, jak i doliczając czas potrzebny na post-produkcję, oczekujemy tego tytułu dopiero w okolicach 2027 r. Mając powyższe na uwadze zakładamy, że lata 2024-2026 r. będą okresem bez nowych gier, przy jednoczesnych wysokich nakładach kapitałowych. Oczekując regresji sprzedaży „Cyberpunka” oraz „Wiedźmina”, spodziewamy się znaczącego spadku wyników spółki w kolejnych latach. Dodatkowo zakładamy, że kampania marketingowa projektu „Polaris” rozpocznie się najszybciej na przełomie 2024-2025 r. Dlatego uważamy, że obecnie jest za wcześnie aby rozgrywać scenariusz aprecjacji kursu pod pierwsze działania promocyjne” podsumowano w raporcie.

Notowania CD Projektu w ciągu ostatnich 12 miesięcy