Warto inwestować w tanie spółki, które generują zyski, bo era darmowego pieniądza dobiegła końca

Inwestorzy potrzebują portfela na każdą pogodę, wypełnionego akcjami spółek value – przekonują eksperci Capital Group.

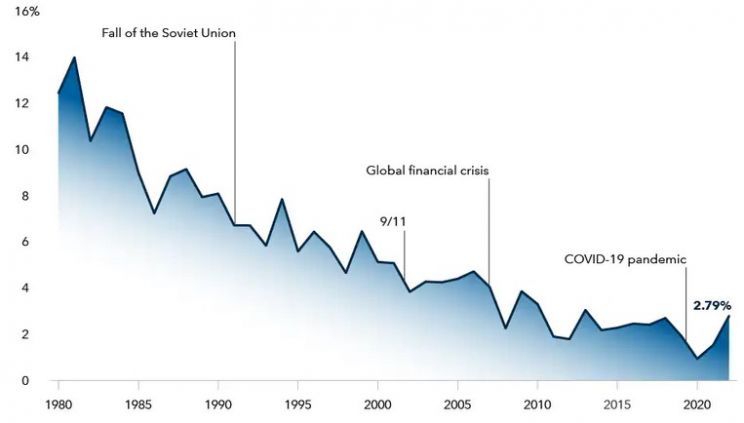

Przez 40 lat koszt pieniądza w USA obniżał się, dzięki czemu wiał silny wiatr w plecy inwestorów giełdowych. Jednak w związku z wzrostem inflacji do poziomów najwyższych od przełomu lat 80-tych i 90-tych XX wieku, banki centralne zaczęły gremialnie podnosić stopy procentowe. Czy era bardzo taniego pieniądza dobiega końca, a wraz z nią 40-letni rynek byka na giełdach?

REKLAMA

Banki centralne zacieśniają politykę pieniężną

Odpowiedź na to pytanie nie jest prosta – przekonują David Hoag, Darrell Spence oraz Diana Wagner z Capital Group w analizie „Is the era of easy money coming to an end?”. „Skończyła się era darmowego pieniądza, ale nie sądzę, aby skończyła się era łatwo dostępnego pieniądza. Oczywiście, banki centralne będą robiły dużo, aby powstrzymać inflację, ale też zapewne nie będą chciały zapędzić się zbyt daleko, by nie uszkodzić gospodarki” – uważa David Hoag.

Rentowność amerykańskich 10-latek

Źródło: Fed, Refinitiv Datastream, Capital Group

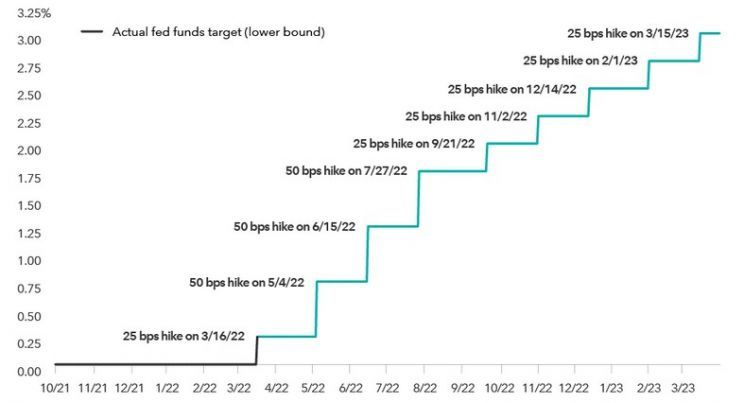

Fed raczej nie podniesie głównej stopy w okolice długoterminowej średniej, czyli nieco poniżej 5% - uważa Hoag. Zakłada on, że obecny cykl podwyżek zakończy się gdzieś w okolicach 2%. „Oczywiście, to będzie znaczna zwyżka z obecnych poziomów, ale to będzie niski poziom, historycznie rzecz biorąc. W mojej opinii, jeśli Fed przekroczyłby poziom 2%, ryzykowałby wywołanie recesji w gospodarce USA” – przekonuje Hoag.

Obecnie rynek oczekuje, że Fed podniesie główną stopę do 3% w marcu 2023. Na trwającym 2-dniowym posiedzeniu, rozpoczętym 3 maja, ma podnieść stopę – wedle założeń rynku – o 50 pb. (decyzja dziś).

Prognozowana ścieżka podwyżek stóp w USA

Źródło: Capital Group, Chicago Mercantile Exchange

Przypomnijmy, że w ostatnich kilkunastu latach Fed sprowadził główną stopę niemal do zera, oraz prowadził bezprecedensowe programy skupu obligacji. Była to reakcja najpierw na kryzys 2008 roku, a potem na pandemię COVID-19. „Nie można jednak trzymać kosztu pieniądza na zerowym poziomie w nieskończoność. Obecnie okres darmowego pieniądza dobiega końca, choć to nie oznacza, że nigdy nie wróci. Banki centralne nauczyły się naciskać przycisk z napisem darmowy pieniądz i zapewne nacisną go ponownie, jeśli będzie paląca potrzeba” – uważa ekonomista Capital Group Darrell Spence. „W mojej opinii za kilka dekad ten okres darmowego pieniądza będzie oceniany bardzo źle. Ale dżin raz wypuszczony z butelki nie chce do niej wrócić” - dodaje.

Zobacz także: Tradycyjna analiza akcji na rynkach autokratycznych nie ma sensu – mówi inwestor, który zbił majątek w Rosji i został deportowany

Potrzebny portfel na każdą pogodę

Co to wszystko oznacza dla inwestorów? Wedle specjalistów Capital Group, powinni oni przygotować się na podwyższoną zmienność na rynkach, związaną z wysoką inflacją, dalszym zacieśnianiem polityki pieniężnej oraz wojną w Ukrainie. Według nich, ryzyko recesji jest wyższe w Europie, niż w USA, oczywiście z uwagi na wojnę. Jednak amerykańska gospodarka również zwalnia, przez zakłócenia w łańcuchach dostaw oraz rosnącą inflację. Ryzyko recesji w USA w 2023 roku specjaliści szacują na 30%.

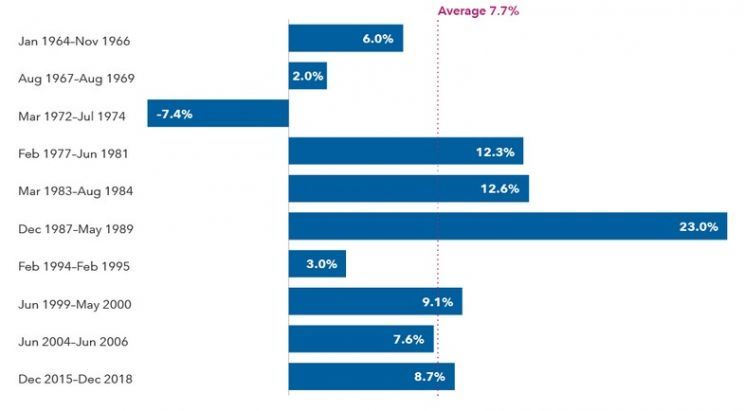

Skoro więc istnieje ryzyko spowolnienia, a nawet recesji, w trakcie cyklu podwyżek stóp, to co to będzie oznaczało dla inwestorów? Capital Group przypomina, że wbrew obawom, jeśli popatrzymy na historię, to przekonamy się, że akcje i obligacje drożeją w ramach cyklu podwyżek. W trakcie 10 takich cyklów od 1964 r. S&P500 urósł średnio o 7,7%, a Bloomberg Barclays U.S. Aggregate Index o 3,9%.

Zachowanie S&P500 podczas cyklu podwyżek stóp w USA

Źródło: Capital Group, Refinitiv Datastream, Standard & Poor's, Fed

Specjaliści z Capital Group przypominają jednak, że historia nie musi się zawsze powtarzać. Tym razem banki centralne nie tylko podnoszą stopy, ale też zmniejszają niesamowicie rozdmuchane bilanse. Coś może pójść „nie tak”, w porównaniu do przeszłych badanych okresów.

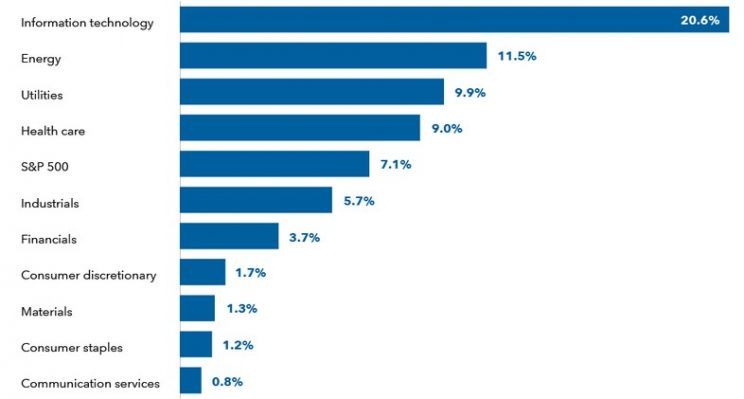

Stąd porada Capital Group: należy zbudować portfel na każdą pogodę. „Inwestorzy muszą do części akcyjnej wkładać walory spółek generujących zyski niezależnie od tego, co dzieje się w gospodarce. Najlepiej, by były to spółki nisko wycenione, czyli value. W takim środowisku rosnących stóp i spowolnienia gospodarczego akcje spółek wzrostowych, które tylko obiecują zyski, nie będą pożądanym aktywem. Historia pokazuje, że sektor IT może zachować się bardzo dobrze w takim okresie, ale mam wrażenie, że w przyszłości będzie ważna selekcja. Z naszych analiz wynika, że w przeszłości dobrymi inwestycjami z rynku akcji na taki okres były walory Microsoft, UnitedHealth oraz Marsh & McLennan i te spółki mają szansę ponownie zachwycać powtarzalnością wyników” – przekonuje Diana Wagner.

Zachowanie poszczególnych sektorów w okresie podwyżek stóp w USA

Źródło: Capital Group, Refinitiv Datastream