Trzecia emisja obligacji Kruka w tym roku. Oferowane oprocentowanie będzie zmiennie w oparciu o WIBOR 3M + 4% marży

Spółka z branży zarządzania wierzytelnościami rozpoczęła emisje obligacji serii AO7, jest to trzecia emisja w tym roku, ale pierwsza w polskiej walucie. Atrakcyjne oprocentowanie sięga 9,85%.

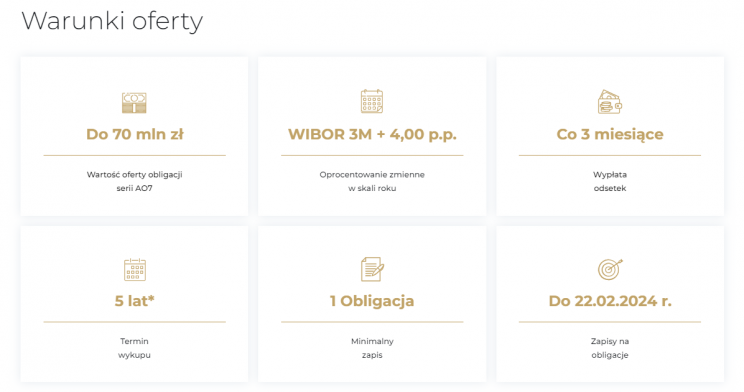

Zarząd Kruka nie zwalnia i 9 lutego rozpoczął kolejną emisję obligacji, tym razem w złotówkach. Publiczna oferta opiewa na 70 mln zł, a oprocentowanie liczone będzie na podstawie wskaźnika WIBOR 3M powiększonego o 4% marży. Zapisy można składać do 22 lutego.

REKLAMA

- REKLAMA -

— Michael / Ström Dom Maklerski S.A. (@MSDomMaklerski) February 9, 2024

Oferta publiczna obligacji #KRUK S.A. Zapisy do 22.02.2024 r.

Sprawdź szczegóły https://t.co/PPdqLT9B32 pic.twitter.com/TsOxKJkE1c

Zobacz także: Ostatni moment, aby zapisać się na obligacje Echo Investment. Oprocentowanie sięga 9,85%

Kolejna oferta Kruka

Gdyby było inwestorom za mało, to trwa kolejna oferta obligacji Kruka. Emisja serii AO7 oprocentowana w oparciu o wskaźnik WIBOR 3M + 4% marży (na tę chwilę oprocentowanie sięga 9,85%).

Źródło: Michael / Ström Dom Maklerski

Wartość oferty wynosi 70 mln zł, a minimalny zapis to 1 obligacja, której wartość nominalna to 100 zł. Środki pozyskane z emisji mają zostać przeznaczone na finansowanie ogólnych potrzeb korporacyjnych.

Zapisy potrwają do 22 lutego 2024 r., a składać je można za pośrednictwem Michael / Ström Dom Maklerski, DM BDM oraz innych domów należących do konsorcjum dystrybucyjnego.

Źródło: Michael / Ström Dom Maklerski

Więcej informacji o emisji można znaleźć na stronie emitenta. Emisja została zrealizowana na podstawie prospektu X Programu Emisji Obligacji Kruka, który został zatwierdzony przez KNF w lipcu 2023 r.

Duże redukcje na zapisach

W piątek 9 lutego zakończyła się dodatkowa euroemisja obligacji Kruka, której wartość sięgała do 14 mln Euro. Warto zaznaczyć, że do tej emisji doszło, ponieważ styczniowa oferta windykatora zakończyła się gigantyczna, aż 56% redukcją na zapisach. Inwestorzy zgłosili ponad 22 mln euro popytu, na emisję, która warta była 10 mln euro.

„Zainteresowanie naszymi obligacjami w EUR na rynku polskim jest bardzo duże. Apetyt inwestorów na inwestowanie w obligacje KRUKa zbiega się z naszymi potrzebami biznesowymi w najbliższych miesiącach, stąd decyzja o dodatkowej emisji obligacji” – komentował Piotr Krupa, CEO Kruka.

Zeszłoroczne oferty również kończyły się redukcjami, dlatego warto się pospieszyć.