Cena metali szlachetnych powinna iść w górę – mówi Piotr Humiński, zarządzający funduszem IPOPEMA Złota i Metali Szlachetnych

„Cykl zacieśniania polityki pieniężnej w USA jest już w cenie metali szlachetnych. Natomiast podaż pieniądza oraz wzrost popytu inwestycyjnego, przy dalszym utrzymywaniu się ujemnych rentowności obligacji, to czynniki, które powinny wspierać notowania metali szlachetnych” – uważa Piotr Humiński, zarządzający funduszem IPOPEMA Złota i Metali Szlachetnych.

Piotr Rosik (Strefa Inwestorów): Czemu złoto od półtora roku tkwi w męczącej konsolidacji? Czemu nie reaguje na wysoką inflację?

Piotr Humiński (zarządzający funduszem IPOPEMA Złota i Metali Szlachetnych): W I kwartale 2020 roku, wraz z wybuchem pandemii koronawirusa, ceny złota urosły do historycznie najwyższych poziomów, osiągając w sierpniu 2020 cenę 2 065 USD za uncję. Ten gwałtowny wzrost zbiegł się z korektą na rynkach kapitałowych, bo inwestorzy uciekali w kierunku aktywów określanych potocznie jako bezpieczna przystań. Odzwierciedlenie tego ruchu widoczne jest w danych historycznych, które pokazują strukturę popytu na złoto, gdzie w II kwartale 2020 r. udział popytu inwestycyjnego w łącznym popycie osiągnął rekordowe 61%, podczas gdy średnia z ostatniej dekady to około 30%.

REKLAMA

Odbudowa zaufania inwestorów do rynku akcji wywołała spadek popytu inwestycyjnego na metale szlachetne. Przełożyło się to na korektę cen, które zanotowały dołek w marcu zeszłego roku. Kolejne miesiące przyniosły kontynuację wzrostów indeksów rynków akcji, przy jednoczesnym utrzymaniu się popytu inwestycyjnego na złoto na średnich historycznie poziomach, przy wycenie około 1 800 USD za uncję.

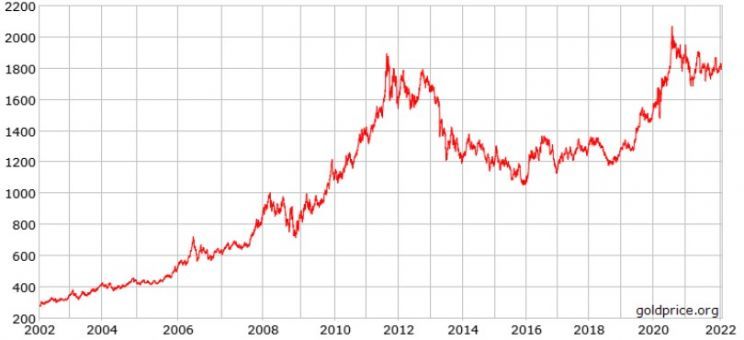

Notowania XAU/USD – 20 lat

Źródło: goldprice.org

Co będzie decydowało w 2022 roku o zachowaniu złota – czy przede wszystkim polityka pieniężna Fedu? Zdania na temat tego, czy decyzje o podwyżkach stóp procentowych w 2022 r. w USA mogą zaszkodzić notowaniom złota, czy może jednak są już w cenach, wydają się być podzielone – po której Pan jest stronie?

Oczekiwania w stosunku do polityki Fed są jednym z głównych czynników, który będzie oddziaływał na zachowanie złota w nadchodzących miesiącach. Spodziewana normalizacja polityki stóp procentowych i oczekiwania co do szybszego rozpoczęcia podwyżek to czynnik negatywny, działający hamująco na wzrost ceny złota.

Jednakże widać także czynniki wspierające cenę. Pierwszy z nich to rekordowo wysoka podaż pieniądza w USA, napędzona rekordowym luzowaniem ilościowym Fed. Drugi czynnik wynika ze stabilnego poziomu po stronie popytu inwestycyjnego na kruszce, który wrócił do swoich historycznych średnich.

Ponadto, uważam, że kwestia pozycjonowania się inwestorów w obliczu rozpoczęcia cyklu zacieśniania polityki jest już w cenach, natomiast podaż pieniądza z ostatnich kwartałów oraz wzrost popytu inwestycyjnego przy dalszym utrzymywaniu się ujemnych rentowności powinny wspierać wyceny metali szlachetnych.

Zobacz także: Inwestowanie w surowce będzie opłacalne, bo hossa na metalach dopiero się zaczyna

Wielu analityków wskazuje, że mocno ujemne realne stopy zawsze poprzedzają rajd cenowy na złocie i takie właśnie jest teraz środowisko. Czy Pan podziela taki pogląd?

Po części odpowiedź na to pytanie padła już wcześniej. Generalnie podzielam pogląd większości środowiska. Jednocześnie uważam, że warto zwrócić uwagę na szereg czynników, oceniając perspektywy swoich inwestycji w metale szlachetne i nie należy podejmować decyzji wyłącznie przez pryzmat jednego z nich.

Przykładów nie trzeba szukać daleko. Jak pokazał rok 2021, pomimo utrzymujących się ujemnych stóp realnych, inwestycja w złoto nie przyniosła dobrych wyników, co było spowodowane wcześniejszym przereagowaniem popytu w I połowie 2020 roku. Natomiast utrzymywanie się ujemnych stóp realnych w perspektywie kolejnych 2 lat będzie czynnikiem wspierającym.

W jaki sposób złoto zachowa się podczas kolejnych turbulencji na rynku akcji?

Najczęściej kryzysy wybuchają w nieoczekiwanych okolicznościach i z samej natury są trudno przewidywalne, stąd rola złota i metali szlachetnych jako aktywa pełniącego rolę swoistego ubezpieczenia. Złoto oraz instrumenty umożliwiające inwestowanie na rynku złota stanowią racjonalną opcję dywersyfikacji portfela inwestycyjnego.

Jeżeli mówimy o potencjalnym ryzyku, które mogłyby się zmaterializować i zadziałać na ceny złota, to należy zwrócić uwagę na scenariusz spowolnienia gospodarek w II półroczu br., przez spadającą aktywność sektora prywatnego w związku z droższym finansowaniem, utrzymanie się wysokiej inflacji i w efekcie spadek tempa wzrostu realnego PKB na świecie.

Jeśli długoterminowy rynek byka na złocie jeszcze trwa, to jak długo jeszcze może potrwać i do jakiego poziomu może urosnąć cena złota w USD? Jakie są Państwa średnio i długoterminowe prognozy?

Długoterminowa hossa na złocie ma związek ze stałym wzrostem bazy monetarnej. W trakcie pandemii bank centralny USA zdecydował się na jeszcze bardziej agresywną politykę monetarną, niż do tej pory. W efekcie doszło do inflacji cen aktywów, w tym cen metali szlachetnych. Nastąpiło kolejne historyczne przesunięcie ich wycen na wyższy poziom.

Jednakże, obserwując zachowanie cen w dłuższym horyzoncie, trzeba mieć na względzie, że pomimo długoterminowego trendu wzrostowego, wykazują one dość wysoką zmienność, występują okresy spadków i gorszej koniunktury. W otoczeniu realnych ujemnych stóp zwrotu z obligacji ceny złota powinny odnotowywać ponadprzeciętne stopy zwrotu.

Notowania ceny złota (skala lewa) na tle realnej rentowności amerykańskich obligacji 10-letnich (skala prawa, odwrócona)

Źródło: Saxo Bank

Co Pan sądzi o rywalizacji bitcoin kontra złoto? Czy złoto jest realnie zagrożone jako safe haven?

Myślę że, mamy jeszcze za krótką historię cyklu inwestycyjnego kryptowalut, żeby móc racjonalnie estymować ich zachowania. Pomimo, że przez większą część 2021 roku bitcoin i pozostałe kryptowaluty odnotowały bardzo wysokie stopy zwrotu, to z końcem roku ta sytuacja się zmieniła. Nieporównywalnie wyższa jest także zmienność cen kryptowalut, niż złota, co przekłada się na większe ryzyko takich inwestycji. Stąd dyskusyjna jest kwestia i jednoznaczne stwierdzenie, że są to aktywa „safe haven”. Przede wszystkim złoto pełni funkcję uznanego i powszechnie akceptowanego aktywa do przechowywania wartości i znajduje się na przeciwnym biegunie, w stosunku do kryptowalut, co potwierdza odmienne zachowanie tych dwóch kategorii w momentach rynkowych turbulencji.

Polacy uciekają od gotówki i lokat w złoto fizyczne. Czemu mieliby wybierać droższe rozwiązanie, niż zakup sztabki czy monety bulionowej, czyli fundusz inwestycyjny?

Czy na pewno jest to droższe rozwiązanie? Ja nie podzielam tej opinii. Możemy w łatwy sposób zweryfikować jaki jest poziom narzutu dla fizycznych produktów inwestycyjnych opartych o metale szlachetne. Na przykład, jeżeli nie dysponujemy gotówką odpowiadającą zakupowi 1 kg złota, to narzut może sięgać nawet kilkunastu procent. W efekcie bezpośrednie inwestycje w kruszec, mogą być skierowane wyłącznie do grupy bardzo zamożnych inwestorów. Analogicznie, w przypadku potrzeby spieniężenia kruszcu pojawiają się dodatkowe koszty. Nie możemy zapominać, że dochodzą tu kwestie przechowywania, transportu czy ewentualnie zapewnienia bezpieczeństwa i ochrony, co dodatkowo obniża rentowność z takich inwestycji.

W przypadku inwestycji w jednostki uczestnictwa funduszu mamy możliwość korzystania z koniunktury na rynku złota i metali szlachetnych przy zachowaniu płynności inwestycji. W przypadku funduszy otwartych realizacja zleceń umorzeń jest obsługiwana na żądanie w zaledwie kilkudniowym terminie, łatwo więc wskazać zalety tej formy inwestowania.

A czy obserwuje Pan rynek srebra? Zachowuje się ono równie słabo, jak złoto, w ostatnich kwartałach. I to pomimo, że ma o wiele więcej zastosowań w przemyśle. Niektórzy analitycy wskazują, że srebro jest obecnie najtańszym, najniżej wycenionym aktywem na świecie…

Tak, obserwujemy srebro, jak i pozostałe metale szlachetne z grupy platynowców. Zachowanie srebra w ostatnich kwartałach było bardzo podobne do zachowania złota, ze względu na reakcję rynkową, jaką spowodowała pandemia COVID-19. Natomiast w przypadku srebra w czasie korekty wystąpiła dodatkowa presja na cenę, z powodu powtarzających się lockdown’ów, a co za tym idzie zakłóceniach w łańcuch dostaw, w sektorze przemysłowym.

Coraz częściej mówi się, że złoto i inne metale mogą zacząć być wydobywane z ciał niebieskich za kilka dekad. Co to będzie oznaczało dla złota – inflację tego kruszcu, i spadek ceny, jak po odkryciu Ameryki?

Wydaje się, że zarówno w krótkim, jak i średnim terminie rozwój takich technologii nie powinien znacząco wpłynąć na wycenę złota. O ile taka technologia będzie zapewne przełomowa, o tyle jej masowe wykorzystanie w celach komercyjnych i inwestycyjnych do pozyskiwania złota w najbliższym czasie może być zwyczajnie za drogie i nieefektywne kosztowo.

Państwa fundusz Ipopema Złota i Metali Szlachetnych jest nietypową konstrukcją, bo daje ekspozycję i na kruszec, i na akcje tzw. złotych spółek. Skąd taki pomysł i w jaki sposób dobieracie do portfela akcje? Jakich spółek mogą się spodziewać klienci funduszu?

Argumentem za powstaniem takiej strategii jest jej ciekawa konstrukcja, w odniesieniu do konkurencyjnych produktów na polskim rynku. Staraliśmy się zaproponować rozwiązanie o nieco wyższym ryzyku i stopach zwrotu, niż pasywne odwzorowanie cen złota, jednocześnie przy niższym ryzyku, niż produkty stricte akcyjne. Uważamy, że hybrydowa struktura z częścią pasywną odzwierciedlającą cenę złota oraz aktywnie zarządzaną częścią akcyjną lub ekspozycją na pozostałe metale szlachetne - w postaci srebra, platyny czy palladu - stwarza ciekawe rozwiązanie z potencjalnie wyższymi stopami zwrotu, przy jednocześnie mniejszym ryzyku, niż ma to miejsce w samych produktach akcyjnych.

W kontekście selekcji spółek, mogę zdradzić, że dotyczy ona standardowej oceny ryzyka finansowego oraz efektywności przedsiębiorstwa. Nie ujawniając całej kuchni inwestycyjnej, to dodatkowo - ze względu na specyfikę branży - oceniane są posiadane aktywa i przyszłe projekty prowadzone przez spółki pod kątem nie tylko efektywności, ale także lokalizacji i ryzyka politycznego z nimi związanego.

Jakie są Pańskie ulubione źródła informacji o rynku złota i metali szlachetnych?

Korzystam z serwisów zajmujących się stricte analizą branży złota i metali szlachetnych, jak chociażby World Gold Council. Ponadto śledzę na bieżąco analizy i publikacje banków inwestycyjnych oraz biur maklerskich. Nieodłącznym narzędziem mojej codziennej pracy jest także Bloomberg i własne analizy.